中国三元正极材料行业市场集中度相对分散

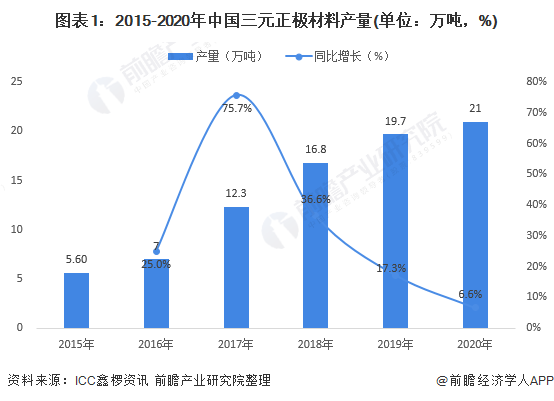

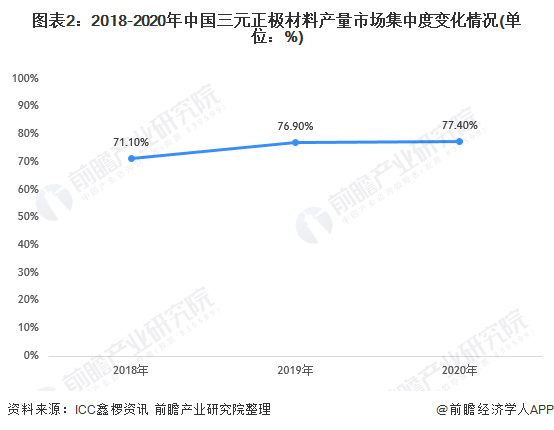

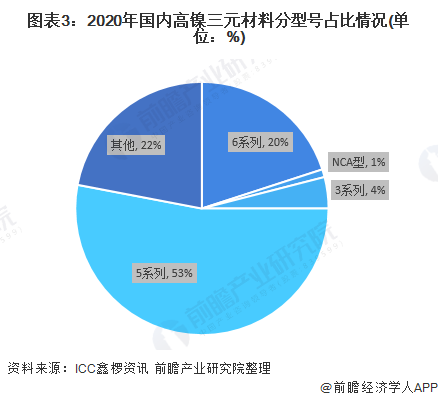

2015-2020年,中国三元正极材料产量由5.6万吨上升至21万吨,2017年后增速逐年下滑,产量CR10由2018年的71.1%上升至2020年的77.4%。2020年国内高镍三元材料以5系和6系为主,占比合计73%。

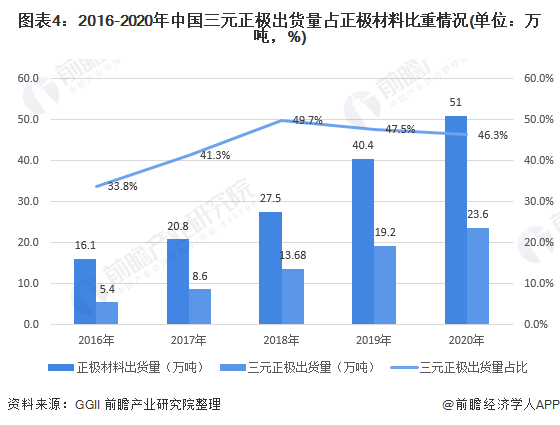

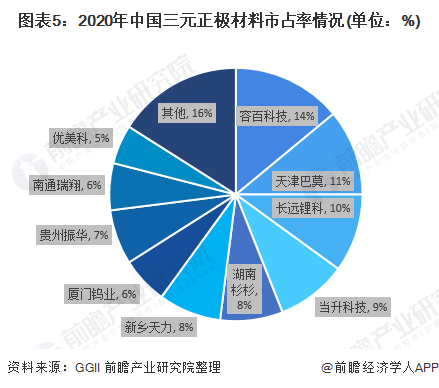

2020年,中国三元正极出货量达23.6万吨,占正极材料比重达46.3%。2020年,容百科技、天津巴莫、长远锂科市场占有率排名前三,行业集中度相对分散。

1、中国三元正极材料产量规模扩张,市场集中度提升

三元材料是镍钴锰酸锂和镍钴铝酸锂为代表的多元金属复合氧化物,是动力电池主要正极材料之一,主要用于乘用车以及大部分物流车。近年来,国内三元材料产量增长势头略显不佳。据鑫椤资讯统计,2015-2020年,中国三元正极材料产量呈逐年上升趋势。2020年国内三元材料累计产量约为21万吨,同比增长6.6%,增速下滑明显。

具体分企业来看,2020年国内三元材料产量超过1万吨的企业共有10家。分别为:容百科技、天津巴莫、长远锂科、当升科技、湖南杉杉、广东邦普、厦门钨业、贵州振华、南通瑞翔和新乡天力。

其中,容百锂电为国内唯一一家三元材料产量超过2.5万吨的企业,因此继续蝉联行业第一宝座。2020年,国内三元材料产量市场集中度继续小幅提升,2020年达到77.4%。

2、高镍三元材料由容百锂电和天津巴莫垄断,以5系和6系为主

从三元正极材料产品型号结构来看,2020年三元材料市场仍以5系及以下型号为主,但5系及以下材料占比同比下降9个百分点;高镍8系材料占比同比提升9个百分点。

分型号来看,2020年国内高镍三元材料市场基本被容百锂电与天津巴莫垄断,两家合计市占率超过85%。其中,5系列高镍三元材料占比53%,6系列高镍三元材料占比20%,3系列高镍三元材料占比4%,NCA型占比1%。

3、中国三元正极材料出货量逐年上升,占正极材料比重较高

从出货量情况来看,2016-2020年,中国三元正极出货量由5.4万吨上升至23.6万吨,年均复合增长率达到44.4%。2016-2020年中国三元正极出货量占正极材料比重在33%以上,2020年达到46.3%,占比为较高水平。

4、中国三元正极材料竞争格局相对分散,头部厂商份额差距较小

我国三元材料的竞争较为激烈,2020年行业CR5约为52%,头部大型厂商之间的份额差距较小。其中,容百科技排名第一,2020年市占率为14%;天津巴莫排名第二,2020年市占率为11%;长远锂科排名第三,2020年市占率为10%。

目前,三元材料正在向中镍高压、高镍演进,技术路径尚未定型且下游需求的成长性高,导致行业的集中度相对分散。

(文章来源:前瞻产业研究院)