2020“银华基金杯”新浪银行理财师大赛,火热报名中。即日起至9月7日,报名参赛将免费领取管清友、罗元裳、陈凯丰、简七等多位大咖,总价值逾700元的精品课程礼包。【点击领取】

8月4日,大成国际参与了富途举办的系列直播活动——【牛途论道 | 十大王牌基金经理把脉后市】,为富途牛牛圈的牛友们解析今年以来红出圈的中资美元债。

究竟决定中资美元债的定价因素是什么?

同样是买债,为什么大多情况下境外可以获得更高的收益?

年初中资美元债为什么会跌出黄金坑?

现在的中资美元债投资前景如何?—您看我还有机会吗?

【演讲嘉宾】

柏杨先生:大成国际董事总经理、投资决策委员会委员、研究部总监、投资经理。曾任摩根士丹利亚太与新兴市场策略分析师八年,团队在2015年美国《机构投资者》投票中荣获全球第一名。曾执教于香港大学商学院的金融学博士,并曾担任美国麻省理工学院斯隆商学院联合研究员,其研究论文曾在2006年中国国际金融学会年会上荣获唯一的一等奖。2018年荣获《中国证券报》第二届海外基金金牛奖「一年期海外金牛私募投资经理(债券策略)」奖项;2019年荣获《中国证券报》第三届海外基金金牛奖「一年期海外金牛私募投资经理(股票多空策略)」奖项。

本文主要通过回顾活动内容,为读者朋友一一呈现核心投资观点。

第一部分:决定中资美元债的定价因素是什么?

今年4月份的时候,市场上最热捧的投资品种,可谓是中资美元债市场,当时被誉为整个市场「最靓的仔」。为什么这么说?可以从以下几个方面和大家分享我们的看法和理解。

其实大成国际跨境团队已经投资了中资美元债市场很长一段时间,公司成立不久我们就开始投资于中资美元债市场。我们发现这是一类相当好的投资标的,具有相对收益较好、波动性相对较小的特点。整个投资体验和市场容量都是比较适合,不管是机构投资者、还是追求稳健收益的个人投资者,都是一个较好的投资品种。我们也围绕美元债市场发行了很多产品,包括投资专户、也包括公募基金,凭借美元债策略的投资我们还获得过包括金牛奖在内的多个投资奖项。

要详细地解析中资美元债市场,我们首先从一个相对学术性的问题开始探讨:什么是决定中资美元债定价的因素?

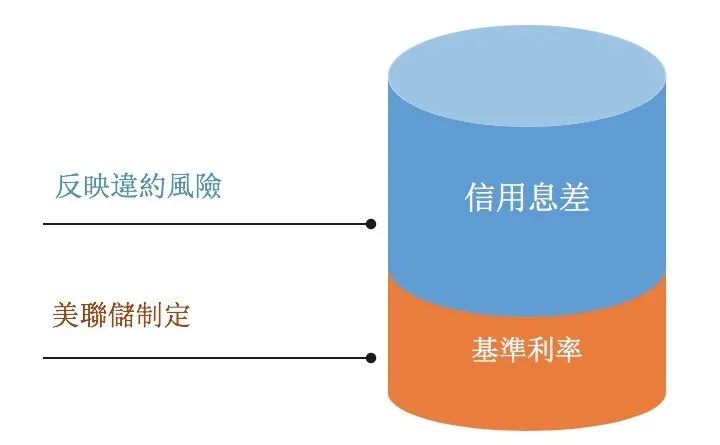

中资美元债,顾名思义就是发行主体是中资机构,但用美元来定价的债券。所有债券的收益其实都是由两部分构成的,即:1)基准利率;2)信用息差。

资料来源:大成国际,2020年8月4日

基准利率,即无风险利率是多少?简单而言,对中国来说就是资金存到银行的收益是多少,像中国的四大行都是国有银行,存款风险极低。对美国而言,就是美国发行的国债收益率是多少。这就是基准利率,是指基本上不用承担风险的收益。

比基准利率再高的一部分是什么呢?是信用息差。通常我们把资金借给其他人或其他机构,大多数情况是还钱的,但也可能出现万一还不上钱的情况,所以我们把资金借出去实际上是承担了风险的,因此就需要在信用方面多一些收益来补偿,这就是信用息差。长期而言,信用息差反映的是违约风险;中短期而言,市场银根的松紧、流动性宽松与否,也是有关系的。

从这个角度看,中资美元债可以说是一个「混血儿」。因为是使用美元计价的,而美元的基准利率是由美联储决定的,所以它的基准利率不是看中国央行的,而是看美联储的。但是它的发行主体又是中资机构,不管是地方政府、国有企业、城投公司还是民营企业等等,这些都反映的是中资公司的基本面。首先,中资公司的基本面包括了中国宏观经济形势,例如:经济景气度、经济增速以及就业情况等等;其次,也包括公司自身的经营情况,例如:现金流是否稳定、资产质量以及是否会有资不抵债的风险等等。所以要判定中资美元债的定价,就要考虑美联储制定基准利率的因素,也要考虑中资机构的基本面因素。

理解了中资美元债的定价因素,那么可能有投资者会疑惑,债券无非借贷还钱的关系,都是中资企业,为什么还要山长水远到境外来买中资美元债?俗话说「不利不起早」,我们发现境内和境外的收益水平很多时候是不一样的,甚至有时候还差的比较多。同样是买债,为什么大多情况下境外可以获得更高的收益?我们将在后续的系列文章中继续分析。

第二部分:同样是买债,为什么大多情况下境外可以获得更高的收益?

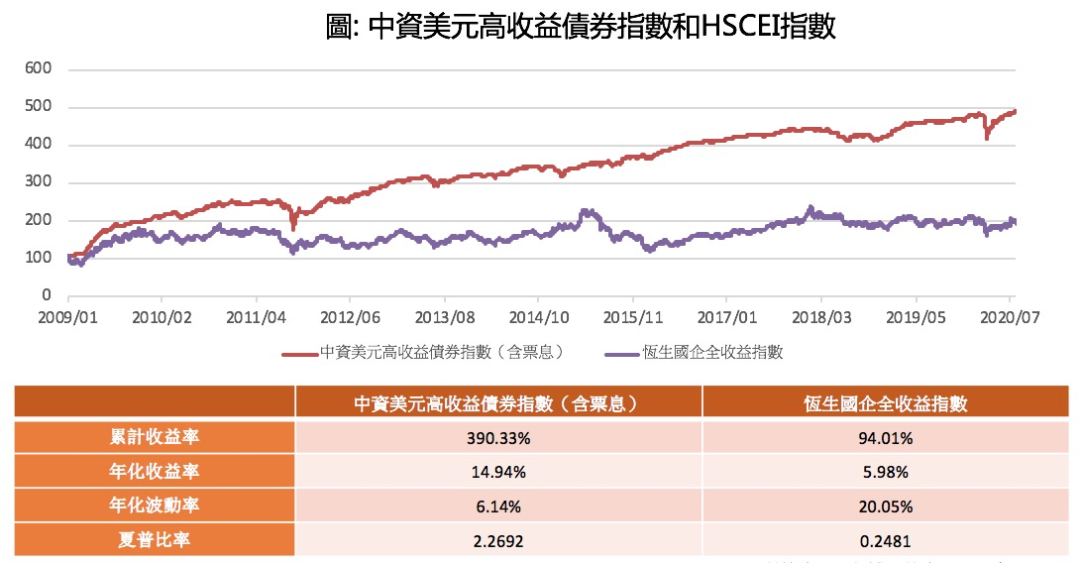

首先,我们可以看看下面这张图,都是中资企业,为什么大家要山长水远到境外买中资美元债呢?这张图是中资美元债和股票指数的收益对比。一个是中资美元高收益债券指数,一个是港股的恒生国企指数,这两个指数的主体是差不多的,里面都是有很多大型的知名的中资机构。如果不仔细看,大家普遍可能会觉得股票肯定是收益相对要比债券要好的。因为大家觉得债券辛辛苦苦一年赚十几个百分点甚至几个百分点,股票不就一个涨停板吗?一天就搞定了。但是有趣的是,相比起伏不定的兔子,这次来说慢腾腾的乌龟是大胜。

数据来源::彭博,截至2020年7月31日

所谓数据会说话,我们看一下长期的收益。当然起点我们选了一个还不错起点,我们选择2009年1月份刚从金融危机里面恢复过来的时点,截止时点则是几天前的2020年7月31号,所以一共是超过10年的时间。如果投资者一块钱投资了一篮子中资美元高收益债指数,连本带息这一块钱变成了多少钱呢?我们发现是变成了约4块9,涨了约390%,即图表上最上面红色这条线。年化收益率接近15%,但波动又特别小,年化波动率只有6.14%。

所以如果按投资常用的夏普比率来衡量,即用年化的收益率除以波动率,夏普比率接近2.27。如果是内行的投资者,可以理解2.27这个夏普比率比得上优秀对冲基金的表现了。对于优秀的对冲基金,如果夏普比率达到1.5就算挺好了。再看看恒生国企指数,有经历过几个月翻番的大牛市,也经历过大幅下跌,像2015年从接近16,000跌到8000点附近这样的腰斩,最后整体的收益率只有94%,也就是说这一块钱最后只变成1块9毛4,连两块钱都不到。而波动率不小,年化波动率约20%。当然这个跟我们截取的时间点可能是有关系,但我们其实也尝试了从不同时点开始,只要投资期限够长,结果基本上是一样的,即中资美元债高收益指数基本上是跑赢国企指数的,这是一个相当有趣的发现。

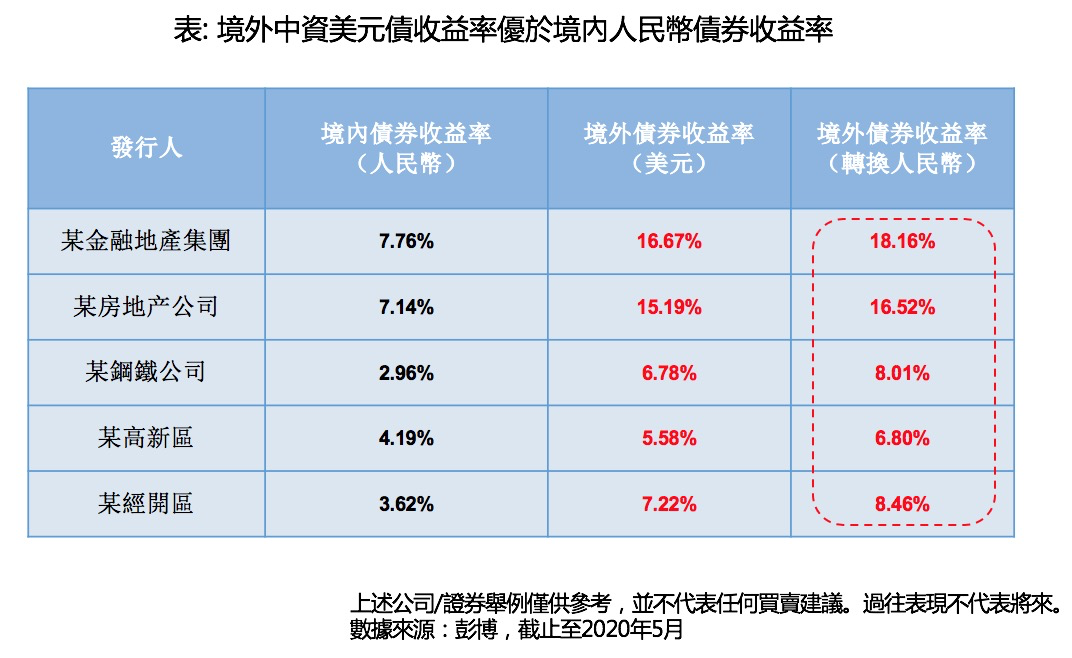

介绍完债券和股票的对比,大家明白了不要小看慢吞吞的乌龟,乌龟也可以跑赢性情不定的兔子。接下来再看看境内跟境外的债券的息差,下图我们列了几个例子,都是不太刻意选取的,大部分是在境外的BB到BB-这样的区间,境内大概是对应AA+到AAA这样的券。同样的发行主体和同样的期限,唯一的区别就是一个在境内,一个在境外,我们看一下某经开区境内的债券收益率是3.62%,境外是7.22%,差距正好差不多一倍。某房地产公司境内的人民币的收益率7.14%,境外的美元债券收益率15.19%,也是差不多一倍。

为什么会出现这样一个情况?理论上说市场无套利,人往高处走,水往低处流,钱往收益高的地方去,为什么会有这么大一个差距?而且还能长期存在?主要有两点原因:

首先,境内和境外是相对分割的两个市场,境内的债跟境外的债并不是完全相同的,仅是发行主体一样。即使明知道境外的收益率高,可能还存在换美元的步骤,然后按照QDII或者其他的合规途径出境,所以这两个市场是相对分割的市场。简单类比就像同样是长江,中间存在一个三峡大坝,两边自然就会产生一个水位差。这是其中一个原因,即资金不能充分流通。

其次,存在着较大程度的信息不对称。中国有句俗话「物离乡贵」,指的就是信息的不对称性。例如某经开区,是某个边疆省级自治区的首府,在境内是AAA资质,所以境内的收益率不算很高。可是在境外,大家由于对这些地区缺乏了解,可能会质疑是否有足够的偿债能力。而境内的投资者由于相对了解国情,反而会觉得违约风险相对是低的,因为国家对西部发展非常重视,而且这还是西部边疆的首府在境外发行的第一支美元债,规模也不算大,一共几亿元规模,违约风险是相对较低的。所以境内境外对这只债券的理解想法是不一样的,不同的投资主体之间存在信息不对称,这对于了解国情了解发行主体的投资者而言是有利的。距离不仅可以产生美,也能产生投资机会。

扫二维码 3分钟开户 紧抓牛市回调良机!