原标题:东方红将成为宁德时代的公募最大赢家?陈光明林鹏和张锋选择分道走

去年7月再融资197亿的超级热门股宁德时代,周四晚公告将再次定增募资不超过582亿元。全市场哗然!

市场担心:2008年中国平安的巨额融资,和2016年乐视网的定增融资,被认为是前两轮牛市终结的标志性事件。

处在估值的历史极致高位新能源板块,此时抛出巨额融资计划,会何去何从?

对于这个超级“资本瘾君子”,最爱它的公募机构会持什么态度?

先来猜猜:到今年二季度末,重仓持有宁德时代最多的公募基金是哪家?

答案很意外,它是东方证券资管公司(俗称“东方红”)。

东方红目前分管投研的副总张锋,和他带领的投研团队,对宁德时代有着毫不迟疑的深爱。

而与此对应的是,东方红前两代投资掌舵者陈光明和林鹏,则选择了清淡和疏离。

作为东方红全公司的第一大重仓股,宁德时代的投资成败,可能关乎对于东方红目前整体投研实力的基本判断。

张锋带领的东方红狂宠宁德时代?

几个数据可以看到,东方红目前的领军人物张锋,对宁德时代爱得有多深沉:

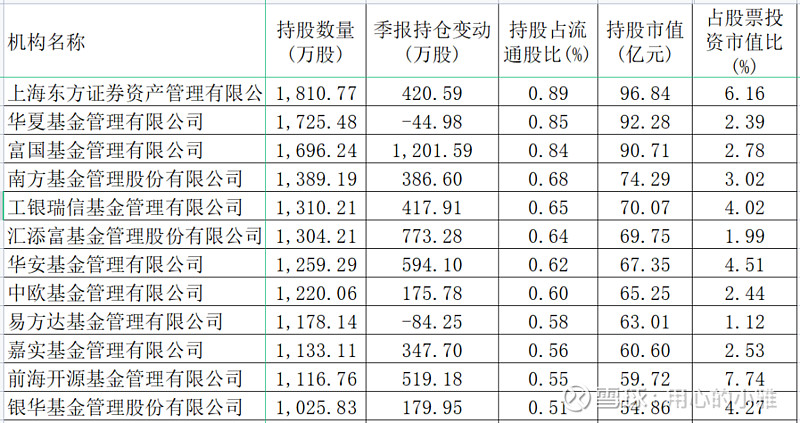

1,截至二季度末,东方红重仓持有宁德时代市值约97亿,在所有公募机构排第一!

并且,它是在宁德时代股价持续暴涨之后,继续买买买。

今年二季度,东方红对宁德时代的重仓持股数增加了420万股。

规模最大的易方达基金,和权益资产规模靠前的汇添富基金,远不如东方红的热情。

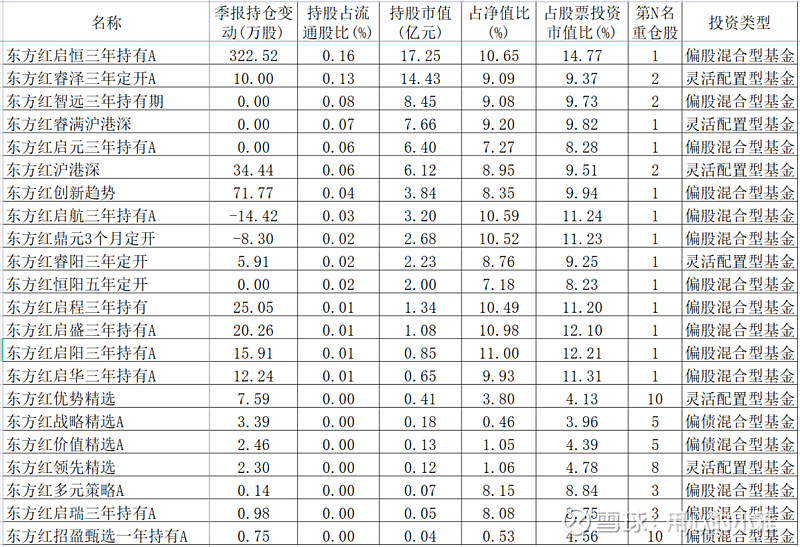

2,更重要的是,至今年二季度末,东方红旗下23只基金重仓宁德时代,都是主动基金,主动出击;

它们都是非新能源主题基金,是在众里寻股千百度,灯火明亮处拥抱了宁德时代。

并且,东方红旗下的偏债基金,也不放过重仓宁德时代的机会。

而上表里的华夏、富国、南方、工银瑞信等基金公司,很多是指数基金被动持有,或主题基金的约定持有。

3,在东方红旗下,11只基金把宁德时代买成了第一大重仓股。

其中,包括东方红目前掌舵投研的副总张锋。

张锋管理的东方红启恒三年持有混合,由当年陈光明管理的明星产品东方红4号转型而来,其转型成立的时间是今年4月21日。

截至6月30日,宁德时代在中报中已经成为其第一大重仓股。

不仅重仓,持股市值还达到了其基金资产净值的10.65%。可见,张锋有多爱它。

而且,不仅这一只产品如此,图表最下面的另四只基金也都是,3、4月份成立,到6月30日都已是重仓。

4,这么多基金第一大重仓股是宁德时代,结果就是:宁德时代是整个东方红内部的第一大重仓股。

如果没有研究到足够深度、没有足够把握,在东方红的诸多基金经理当中,不会有如此高的共识!

何况,宁德时代无论看股价涨幅,还是看估值,很多资深基金经理都看不懂!

有意思的是,有长期业绩的优秀基金经理中,重仓宁德时代的很少,“雅选”组合的三位投资人朱少醒、谢治宇和张坤,二季度末都没有重仓。

易方达的冯波、萧楠没有重仓,鹏华基金的王宗合、梁浩没有重仓,汇添富的王栩、雷鸣没有重仓,兴证全球的董承非、国海富兰克林的赵晓东、中欧基金的周蔚文,都没有重仓。

这些经历过几轮大牛熊的基金经理,正在被新生代、中生代基金经理们嘲笑和教育。

很多中生代基金经理说:老一代基金经理路径依赖,不能与时俱进,看不到新能源的百年大机遇;看不到新能源车之于汽车行业,类似于智能手机取代按键手机;看不到宁德时代的长远增长曲线,类似于茅台。

上一次无限追求成长性和嘲笑老拳师的情绪,出现在2015年二季度。当时,有对全通教育的高成长热情,也有对乐视生态环境的无限向往。

小雅没想到,这一次,用最多资金向宁德时代的致敬的是东方红,是豪赌还是深度研究带来价值,需要时间验证。

不过,东方红前两代更有影响力的投研掌舵者,与其现任有着完全不同的选择。

作为全公司第一大重仓股,宁德时代的投资成败,关乎市场对于东方红投研实力的基本判断。

陈光明带领的睿远很审慎

张锋的老领导、明星投资人陈光明创办睿远基金,不是宁德时代的拥趸。

目前,陈光明管理的产品是专户产品,类似于私募,不需要披露重仓股,我们无法了解他是否具体重仓个股。

但在陈光明给投资者的专户产品信息里,有一个截至6月30日的行业持仓可以看看:

按照申万一级行业类别,宁德时代属于电气设备。

上表中,电气设备整体在陈光明的组合中占比是2.1%,只能说justsoso!

而从公募基金来看,至2021年二季度末,睿远基金两位老将傅鹏博和赵枫管理的两只基金,重仓股当中也没有出现宁德时代。

事实是,他们共同的第一大重仓股是中国移动。还挺意外吧?

是能力圈之外没有研究过?还是不看好宁德时代,或是担心股价?

或许,有些信息可以窥知一二:

下周,陈光明将开始发行新的专户产品,其投研人员在最近的路演中提到,之所以发行新产品,一是认为市场中长期是有机会的。

另外,公司核心骨干基本上磨合了三年,投资经理前十大重仓股由研究员推荐比例越来越高,有能力管理更大规模。

但睿远基金的几个资深大佬,基本都没有重仓宁德时代,这应该可以说是睿远基金公司的投研共识。

而从睿远基金的路演信息来看,其研究团队和研究实力不弱于东方红,若以行业共识来看,睿远的研究实力应该是公募界最高水准。

1,睿远的研究员人数接近40位,分为6个大组。

与新能源车相关的领域先进制造业、TMT行业和周期公用团队加起来,有10多个研究员。

何况陈光明说过,所有基金经理都有一大半时间承担研究员职能。

2,越来越多行业需要跨行业研究,比如互联网、新兴制造,包括新能源车,睿远基金在内部越来越以课题形式,打破组的界限,设立跨行业研究小组。

睿远投研人士特意提到了新能源车的研究。其称,新能源车本身涉及上游的电池,相关材料,下游的乘用车。其中包括了锂电池、锂资源、半导体材料、物联网,现在做车企业都是互联网大公司,其都是跨组在做课题研究。

简言之,陈光明和他的新公司团队有能力研究

新能源,也研究了新能源的重点公司,但结果就是都没有重仓宁德时代

。

在资本市场,还有什么比真金白银更代表观点的?

陈光明曾说过,投资界难度最大、也几乎是最高境界的是两点:一是选人,要跟最优秀的企业家站在一起;二是看出社会趋势,或者说小一点,是看出行业的趋势。

宁德时代的创始人曾毓群是福建人,也是陈光明的上海交大校友。陈光明对一些福建企业家的评价也比较高,他曾夸过一些福建企业家,称福建人有商业头脑,很勤奋,还有闯劲和魄力。

新能源带来的能源革命,似乎也是毫无争议的社会发展大趋势。

但陈光明和他的团队最终都没有重仓宁德时代,不知是否更多跟宁德时代估值有关。

林鹏“大胆怀疑”电池企业的投资回报

如果说陈光明只是审慎,林鹏的看法可以说直接DISS宁德时代了。

林鹏是陈光明离开东方红之后,东方红投资团队的掌舵者,在他2020年从公募转型创办私募机构和谐汇一之后,由目前的张锋接任。

作为私募,林鹏的持仓并不公开,但从一些公开信息中可合理分析:在宁德时代这个投资标的上,林鹏团队也与现在张锋带领的东方红投资团队做了不同选择。

在本月5日和谐汇一的中期策略会上,其创始人林鹏反复提到一些与主流非共识的观念。

从估值来看,林鹏提出,今年至今,成长股投资非常火爆,和2007、2015年有相似之处。

如果简单将高市盈率的群体视作成长股的群体(虽然很多高市盈率的公司未必有高成长),可以看到,用成交量作为权重的市场PE目前高达70倍。

历史上,这个数值往往孕育着市场从“牛”转向“熊”转机,或者市场面临风格转换。

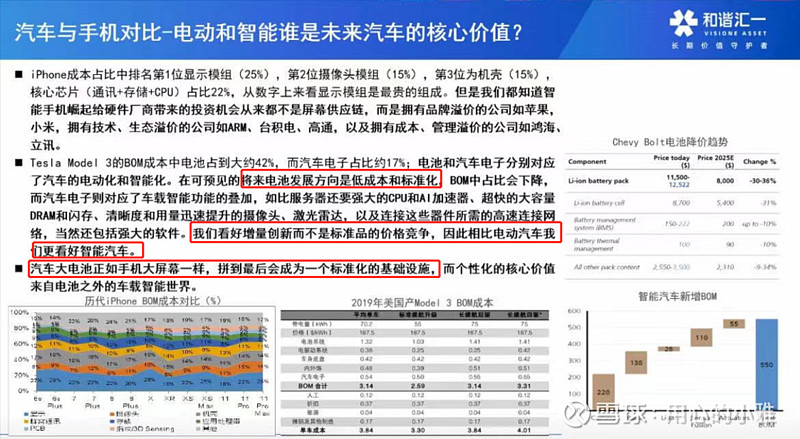

从公司价值来看,林鹏提到,市场衡量未来这个产业到底哪些公司会受益,哪些会被淘汰,哪些会消亡,基本都是出于对产品成本结构的构成分析。

市场认为,哪些成本未来在一个设备中所占有的比重大,可能意味着它会成为一个非常有投资回报的产业。

但林鹏提出质疑:从智能手机创立之初到现在,一台iPhone成本占比最大的始终是显示模块,但显示模块并没有产生长期的大牛股,甚至在相当长时间内没有给市场带来很大回报。

林鹏客气+谦虚地说,自己非常大胆提出了一个猜想,这可能是一个比较糟糕的预测,但是希望提出来共同讨论。

他的猜想是:现在的汽车电池,未来会不会像现在手机显示屏一样,虽然是非常重要的成本构成,但是并没有给投资人带来非常大的资本回报。

他还认为,未来智能汽车才是未来智能车最大的利益所在。

对此,他甚至有一个非常大胆的猜想:未来,也许有一些新能源汽车厂商勇敢放弃自己品牌,专注提供代工,成为像现在的鸿海、富士康那样的巨无霸企业。

虽然林鹏表达比较谦逊,但他本人对这个判断的确定性是相当高的。

随后几日,和谐汇一官微发布了其电子行业研究员的文章——《一个关于未来汽车的大胆猜想?消费电子公司在汽车智能化浪潮中的新机遇》。

林鹏在朋友圈转发时文章时再次表态:“能持续不断产生增量体验的部分才是未来汽车的投资大机会,我个人感觉,不是