原标题:为何国内私募FOF开始受到关注?来源:FOF

王浩 刘均伟 王汉锋 中金量化研究报告

全球对冲基金中FOF产品占比达到20%

私募FOF发展历史较为悠久,在海外又被称为FOHF(Fund of Hedge Funds),即对冲基金中的基金。FOHF是一种以对冲基金作为投资标的的组合投资产品,第一只FOHF是Leveraged Capital Holdings,由美国的罗斯柴尔德家族在1969年推出;此后,FOHF的产品种类和管理模式一直在随着市场形势变化而改变。

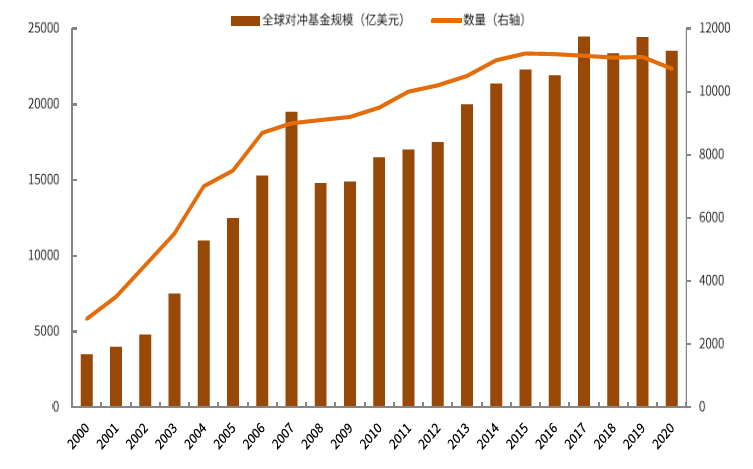

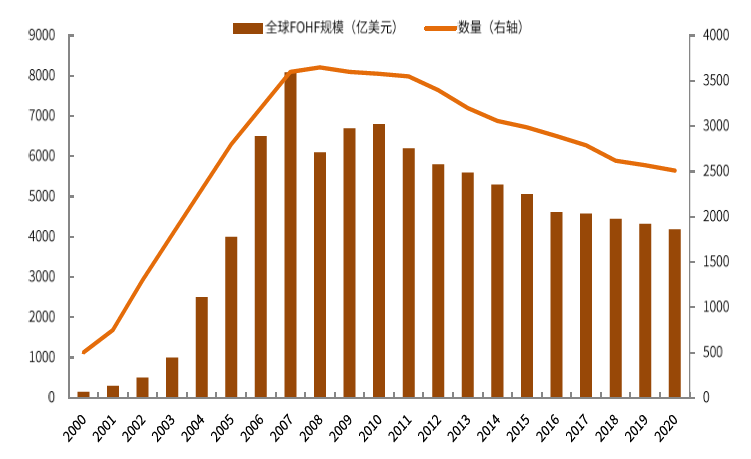

纵观全球对冲基金过去20年的发展,规模总体保持上升趋势,在金融危机期间有明显萎缩,但在此后又再度扩张。据Eurekahedge的统计,全球对冲基金市场在2020年年末的资产管理规模约为2.35万亿美元;其中北美为主要市场,规模占比约67%。与之相比,FOHF市场在2007年前规模增长迅速,而在2010年后金融危机后,FOHF不论是在产品数量还是管理规模上都在逐年萎缩。截至2020年,全球FOHF管理的总资产约为4190亿美元,尽管规模相较于2007年峰值有所收缩,但仍占对冲基金市场近20%规模。

图表:全球对冲基金发展趋势

资料来源:Eurekahedge,中金公司研究部

图表:全球FOHF发展趋势

资料来源:Eurekahedge,中金公司研究部

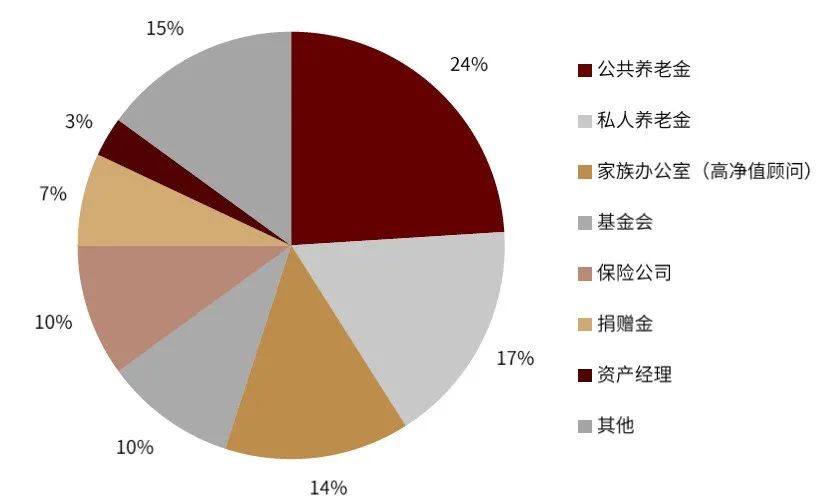

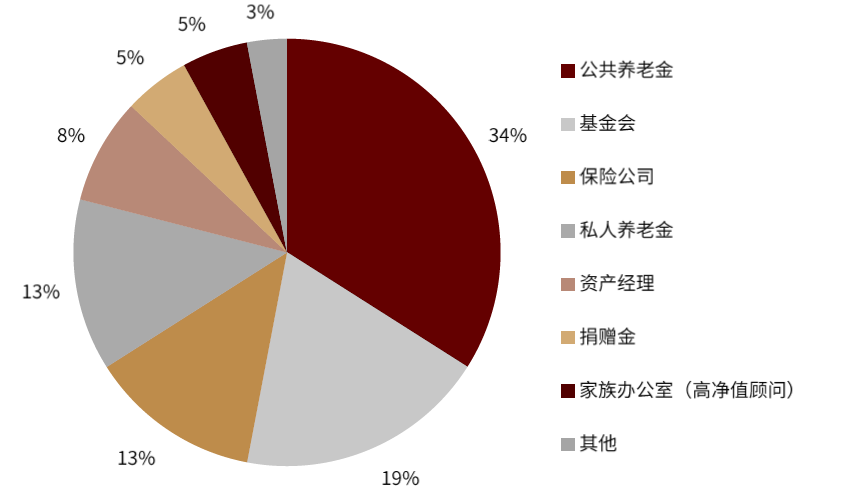

养老金、基金会和保险机构是FOHF的主要投资者

对冲基金在发展初期,主要是由高净值人群、家族办公室、私人银行的客户等散户投资者出资的,但由于其超市场的表现,吸引了养老金、基金会、捐赠金等机构投资者的加入。但是,对冲基金存在高投资门槛、低持仓透明度的特点,这使很多中小机构投资者难以对其直接投资,FOHF应运而生,为机构投资者(尤其是对冲基金投资经验不足的中小投资者)提供了稳定回报、基金经理筛选、多策略组合等服务,使更多的投资者可以通过FOHF的形式间接投资于对冲基金。

截至2017年,从FOHF的投资者结构看,养老金、基金会和保险是海外私募FOF的投资主力,合计占比超过60%。其中,公共养老金作为市场中的长线投资资金,对风险敏感度高、专业度较低;而FOHF分散风险、追求稳健收益、提供基金筛选的属性与养老金的追求不谋而合。

图表:对冲基金的投资者构成

资料来源:Preqin,中金公司研究部(截至2017年)

图表:FOHF的投资者构成

资料来源:Preqin,中金公司研究部(截至2017年)

海外FOHF在次贷危机后规模持续缩小

FOHF在1990年到金融危机之前的时间内,其资产规模和产品数量都在快速扩张,这与其特有的优势密切相关。从供给端看,FOHF相比其他机构有信息优势,且在经理选择和风险管理上有规模优势;从需求端看,美国养老金计划发展为其创造了需求;从产品端看,投资标的对冲基金本身的快速发展和超市场表现使其有竞争优势。

然而,过了金融危机这个分水岭后,海外对冲基金市场在复苏并保持扩张趋势的同时,FOHF市场却在此后逐渐萎缩,主要原因如下:

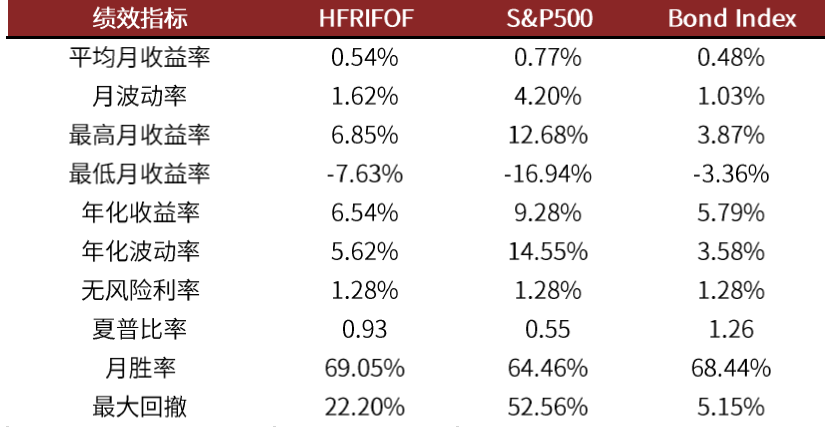

► FOHF市场表现不及大盘和其他市场

综合比较标普500指数、Barclays美债指数和HFR FOF指数的长期表现,不难发现:在2008年以前,FOF指数表现稳健;即使在2000年互联网泡沫破灭时,标普500指数跌幅接近50%,对冲基金FOF指数也能保持较小的回撤。但在2008~2009年,以对冲市场风险为目标的FOHF最大回撤超过20%;此后,在美股反弹并创出新高的同时,FOHF指数由于受到2008年表现不佳的拖累,大幅落后标普500指数。

因此,在美股大盘总体向好的背景下,FOHF指数的收益绩效指标不及股票指数,仅和债券指数持平;而波动率和最大回撤等风险绩效指标表现虽优于股票指数,但远不及债券指数。综合考虑收益风险比后,FOHF指数的夏普比率介于股票指数和债券指数之间。FOHF产品的次优表现使其需求端逐渐萎缩。

图表:FOF指数相比于股票资产更加稳健

资料来源:HFR,Bloomberg,中金公司研究部(数据区间:1990.1-2021.6)

图表:股票、债券和FOF指数表现

资料来源:HFR,Bloomberg,中金公司研究部(数据区间:1990.1-2021.6)

► FOHF双层费用制约实际收益

FOHF采用双层费用模式,即投资者除了要承担对冲基金的全部费用外,还要为补偿FOHF所提供的尽职调查和组合策略服务,向FOHF支付额外费用。双层费用一定程度上降低了投资者的实际收益,进一步抑制了投资者需求。

► FOHF内部并购导致头部集中

随着金融危机后FOHF的表现不佳、机构投资者需求萎缩,一些大公司通过收购小型管理人或与其他大公司合并,来获得规模化效益,于是在FOHF行业内部掀起了并购浪潮。根据Preqin统计,从2009年起至2014年,每年都有平均8次FOHF的并购事件发生,其中,最为活跃的为英国的英仕曼集团(Man FRM),从2009年起先后收购了4家FOHF,资产管理规模因此提升了41%,目前资产管理规模位居欧洲第一。

因此,在行业内持续的并购趋势下,优质的公司通过并购强强联手,而表现不佳、只能提供同质化产品的管理人只能在被清盘后逐出市场,这导致了FOHF市场的规模和数量的双重下降。然而,FOHF的头部集中度依旧很高,具有规模优势的大型FOHF通过收购其他有竞争力的公司,其管理规模在过去几年仍能保持稳定增长,典型的如资产规模最大的FOHF管理公司Blackstone Alternative Asset Management。

为何私募FOF在国内收到关注

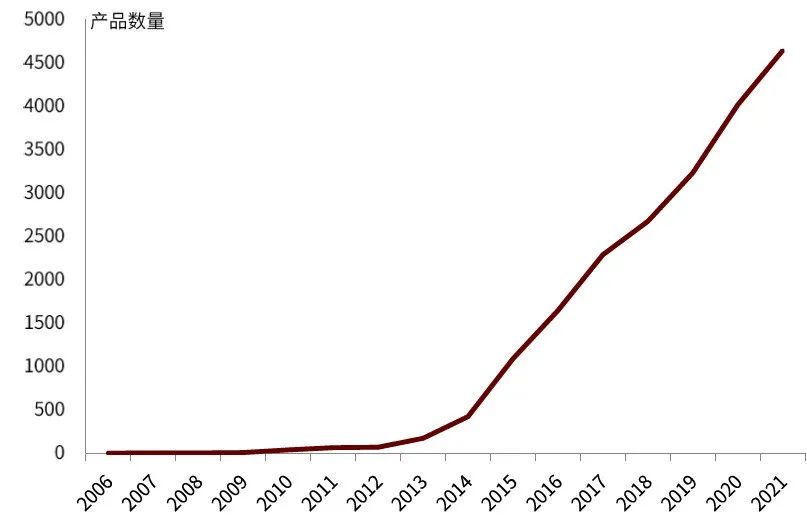

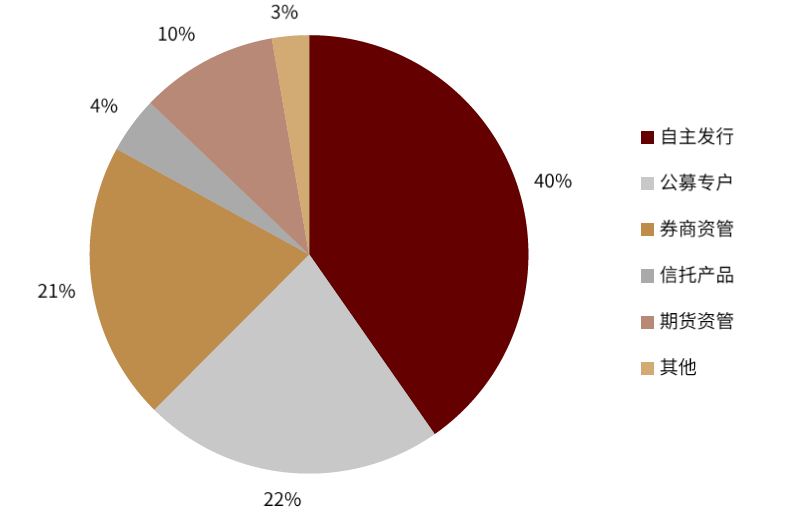

近几年,私募FOF在国内开始逐步受到投资者关注,部分热门产品需求旺盛,个别产品首发规模突破百亿元 。我国的首支私募FOF于2006年成立,但此后的发展进程很缓慢;直到2014年证监会《私募投资基金监督管理暂行办法》允许私募基金财产的投资范围扩展至基金份额后,以非公开募集为主的FOF(简称私募FOF)开始大幅增长,2015年首次突破了1000支。截止2021年7月,根据云通数科的统计,国内私募FOF的产品数量多达4645支,主要来自于私募基金自主发行、公募专户、券商资管等。其中私募基金自行发行占40%,是主要的来源。我们认为之所以私募FOF开始兴起,主要源于以下几方面原因:

► 私募产品数量多、业绩分化大,通过FOF实现择优而选。据基金业协会的统计,截至2021年7月,国内私募证券投资基金产品数量达到67062只,不同产品间业绩分化较大,加大了投资者自己直接挑选产品的难度,而私募FOF依靠专业管理人定性和定量分析,能够为投资者实现择优而选。

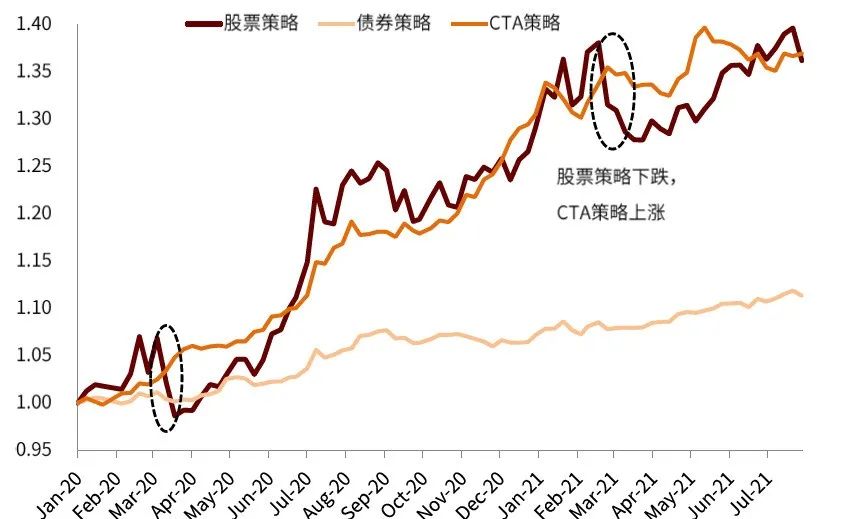

► 私募FOF能够实现分散化投资,避免单只基金业绩不稳定。投资单只私募产品可能存在投资策略单一,业绩不稳定的风险。而利用FOF投资一篮子私募产品,若部分产品业绩欠佳,组合能够平衡收益;若产品业绩良好,子基金能贡献Alpha,组合将获得超额回报。

► 私募FOF可以抵御市场极端风险,穿越牛熊。私募FOF可以寻找长期低相关性的策略,通过构建策略间的分散化组合来穿越周期波动,抵御市场极端风险。例如2020年3月份和2021年2月国内股票市场下跌之际,私募CTA策略反而逆势创新高,FOF中加入股票中性、CTA等多策略能够平滑收益。

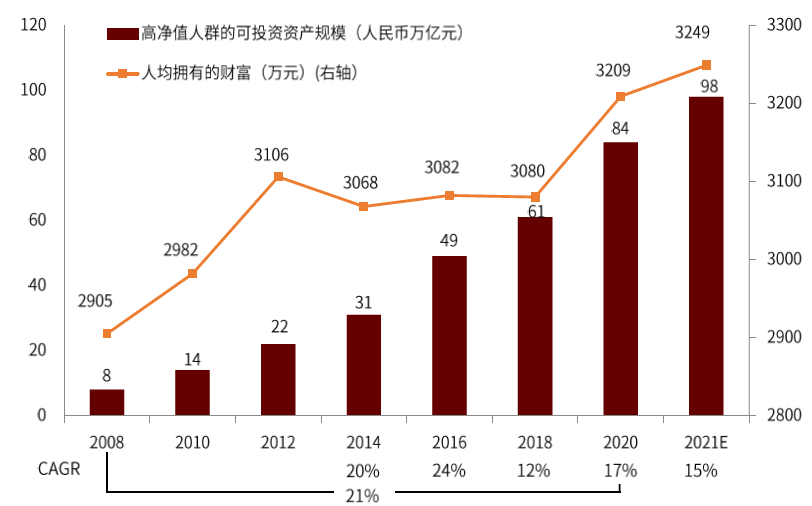

► 高净值客户资产规模上市,对多元化配置有需求。中国高净值投资者可投资规模也从2008年8万亿元增长了超过10倍达到98万亿元,更加进取的多元资产配置是其主要家庭需求。私募FOF可以迎合这类投资者,满足投资经验相对不足、寻求资产增值的高净值人群的财富管理需求。

图表:中国私募FOF产品存量数量

资料来源:云通数科,私募排排网,中金公司研究部(截至2021年7月底)

图表:当前私募FOF产品发行机构构成

资料来源:云通数科,私募排排网,中金公司研究部(截至2021年7月底)

图表:各私募策略的净值表现

资料来源:朝阳永续,中金公司研究部(截至2021年7月底)

图表:各私募策略之间的相关系数

资料来源:朝阳永续,中金公司研究部(截至2021年7月底)

图表:中国高净值人群的可投资资产规模

资料来源:招商银行2021中国私人财富报告,中金公司研究部

图表:中国高净值人群的家庭需求

资料来源:招商银行2021中国私人财富报告,中金公司研究部

公募基金:股票基金发行持续回暖,FOF新发规模创新高

产品发行

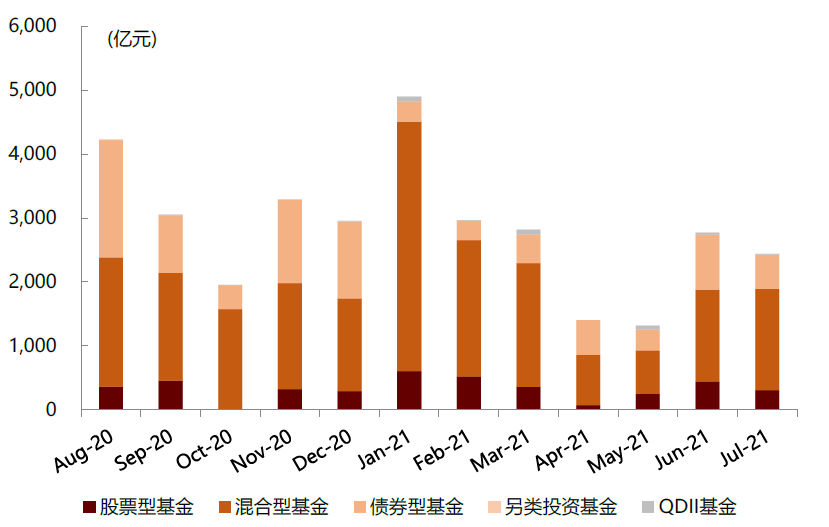

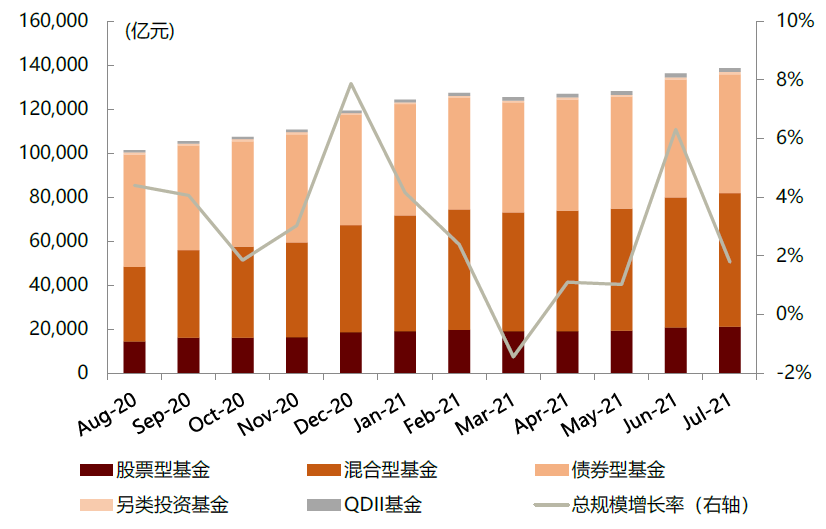

► 市场总体:新发基金规模较6月小幅回落。整体上看,7月新发行基金2441.7亿元,相比6月发行规模减少12.0%。其中债券型基金的发行规模缩减最为显著,较6月减少约337亿元;混合型基金的发行规模继续扩大,约为1587.7亿元。

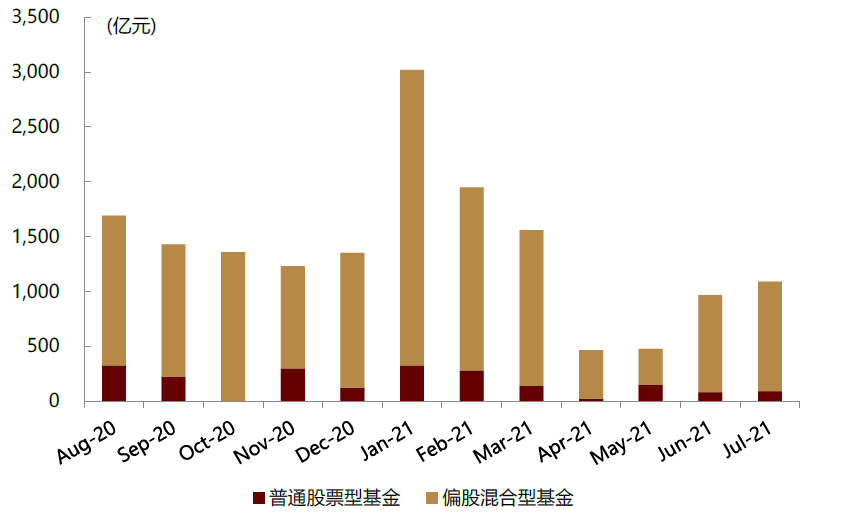

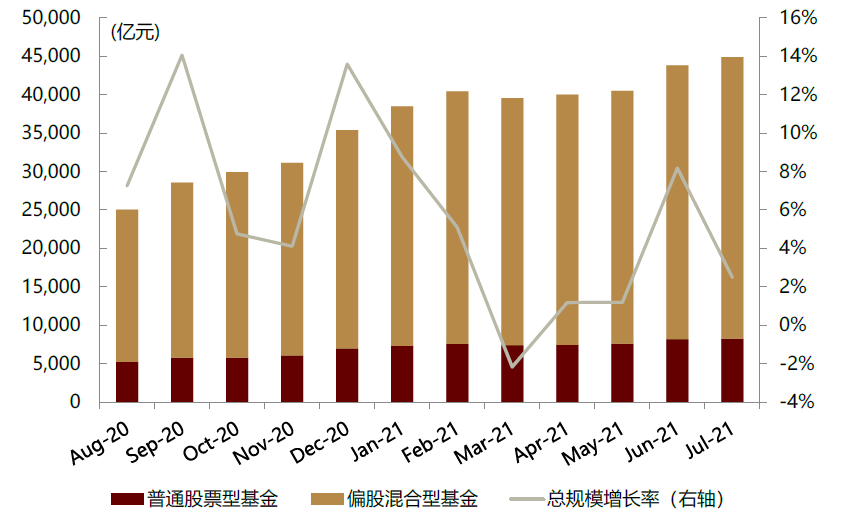

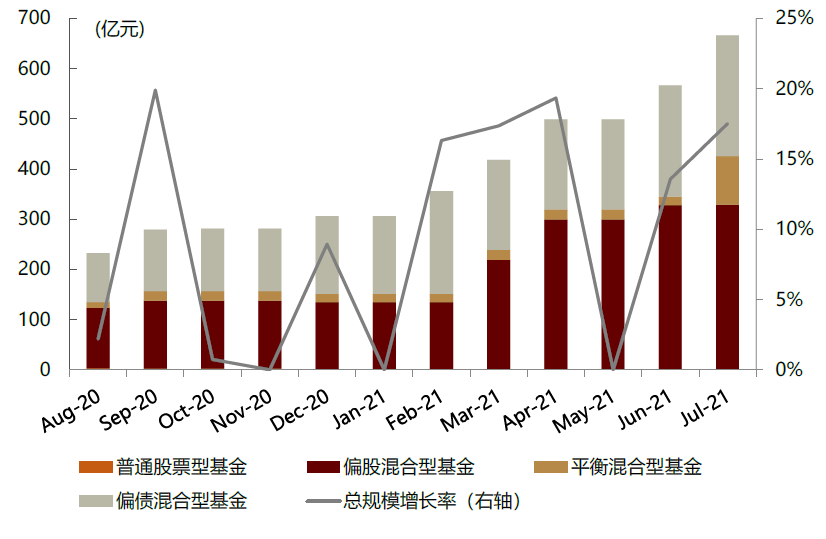

► 主动股票基金:主动产品发行规模持续回暖。主动股票基金7月新发行数量为51只,较上月下降12.1%;7月新发规模维持上升趋势,提升至1090.4亿元,较上月提高了12.7%,但和年初峰值仍有一定差距。

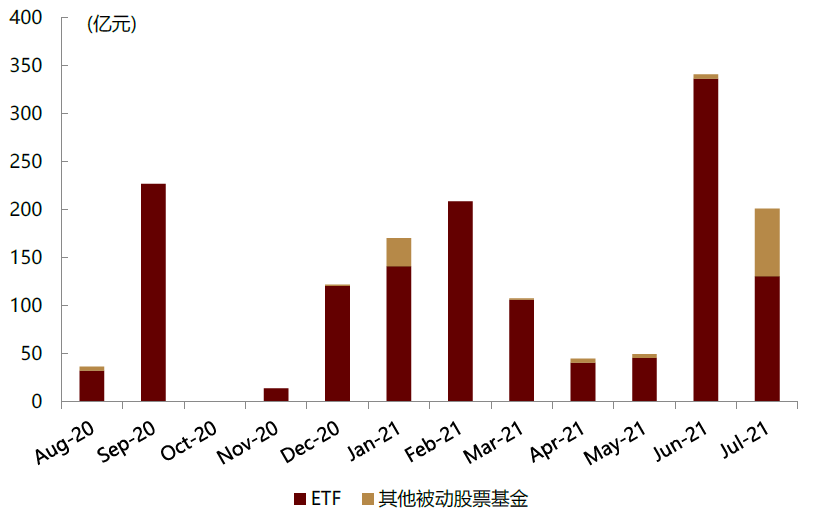

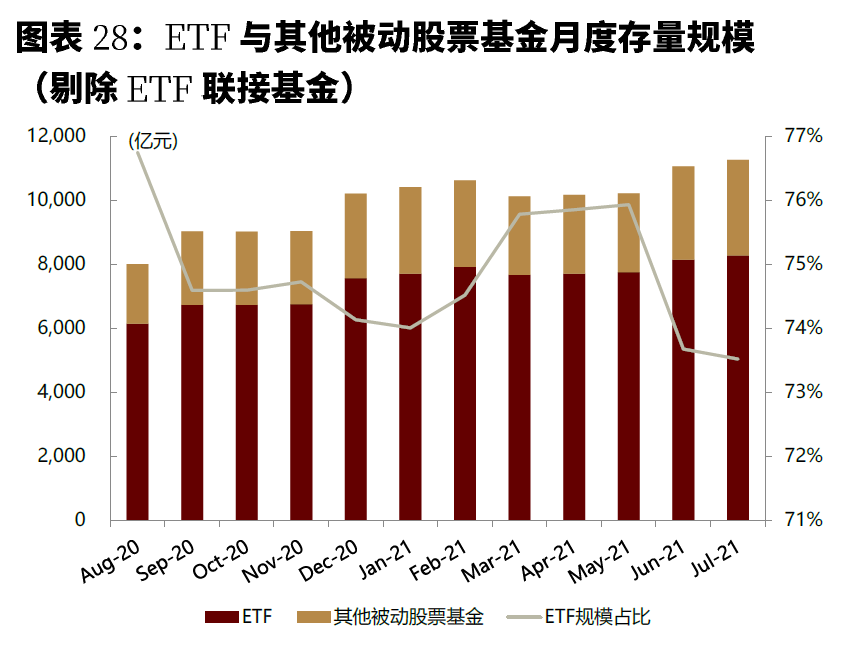

► 被动股票基金:ETF在被动产品中的占比小幅回落。7月ETF发行规模大幅回落至130.8亿元,约占所有新发被动股票基金规模65%。从存量规模看,ETF占被动股票基金比例小幅回落至73.5%。

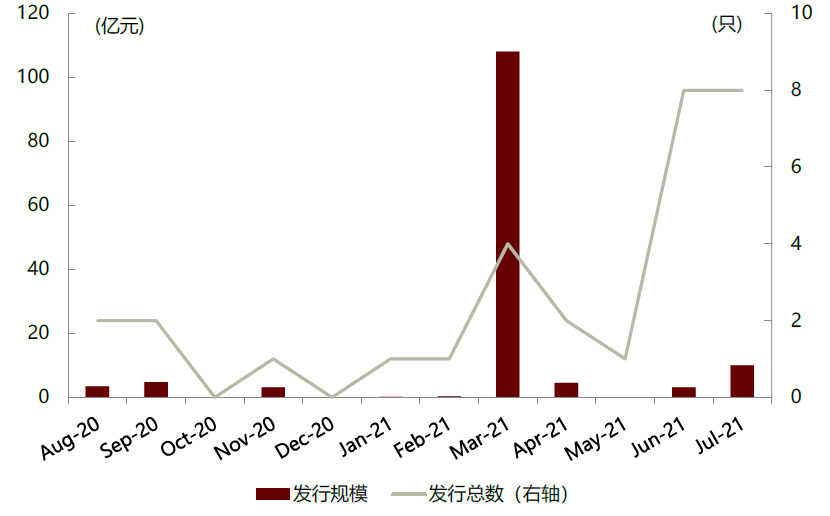

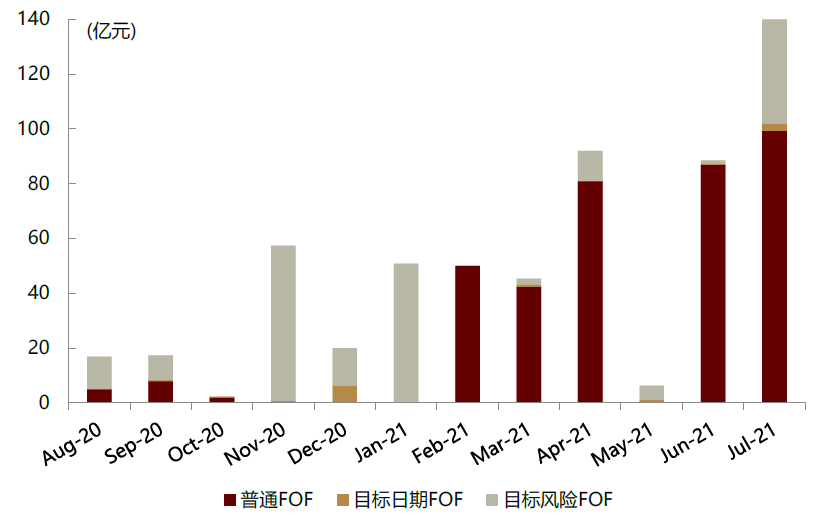

► FOF:7月FOF发行规模火热,募集规模近140亿元。7月FOF发行火热,新发规模为139.9亿元,较6月份提升58.2%,创单月发行规模新高。其中,目标风险FOF增长显著,7月新发规模37.9亿元。普通FOF与目标日期FOF发行规模也有所提升,分别新发99.3和2.8亿元。

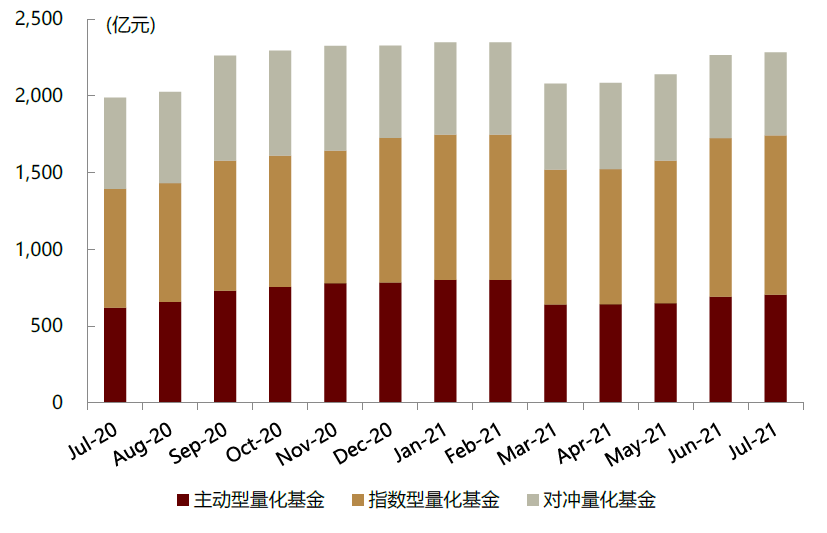

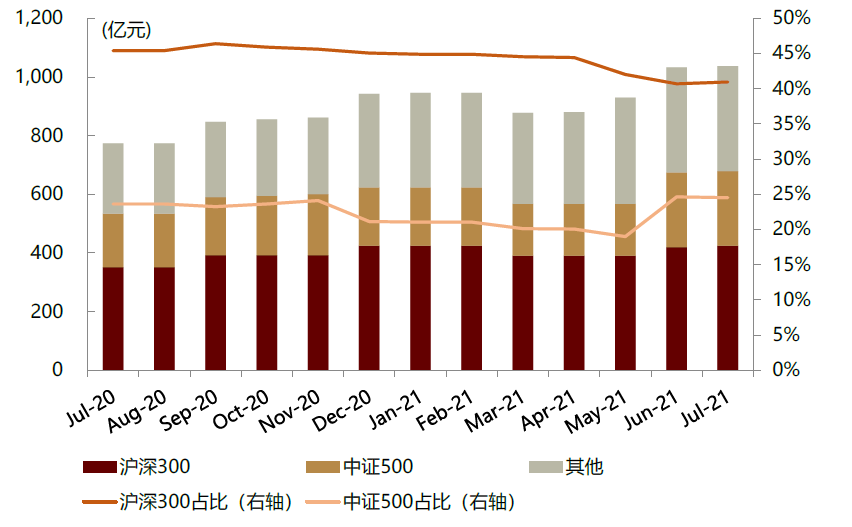

► 量化基金:以沪深300为基准的指数型量化基金存量数量占比小幅提高。7月各类型的量化基金存量与上月基本持平,总存量规模为2283.7亿元。以沪深300为基准的指数型量化基金存量数量占比小幅提升至34.5%。

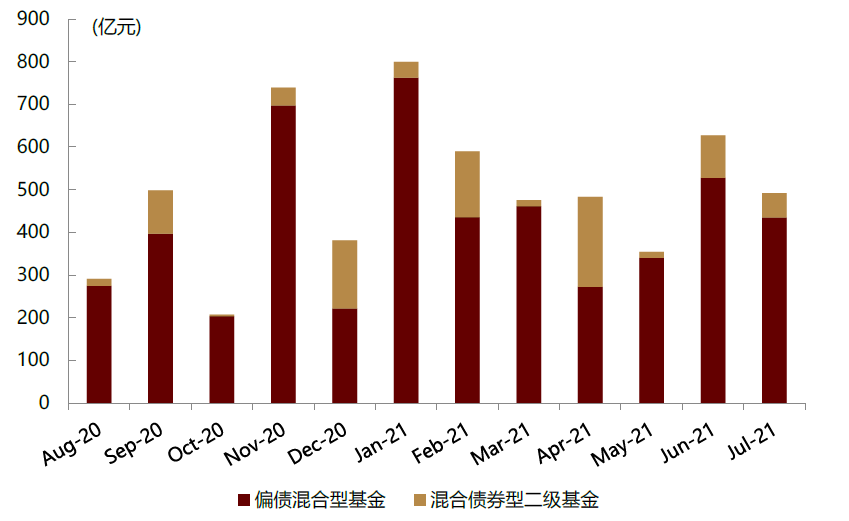

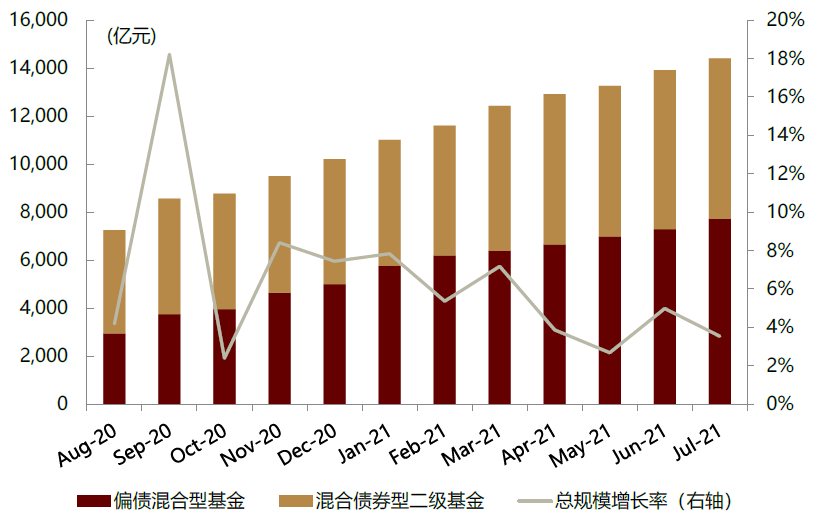

► 偏债基金:偏债混合型基金发行规模边际降低。7月新发偏债混合型基金29只,混合债券型二级基金3只,近一年偏债混合型基金发行数量较为稳定。发行规模上,7月发行总规模合计492亿元,较6月下降21.6%。

图表:公募基金月度新发规模

资料来源:万得资讯,中金公司研究部(截至2021年7月底)

图表:公募基金月度存量规模

资料来源:万得资讯,中金公司研究部(截至2021年7月底)

图表:主动股票基金月度新发规模

资料来源:万得资讯,中金公司研究部(截至2021年7月底)

图表:主动股票基金月度存量规模

资料来源:万得资讯,中金公司研究部(截至2021年7月底)

图表:ETF与其他被动股票基金月度新发规模(剔除ETF联接基金)

资料来源:万得资讯,中金公司研究部(截至2021年7月底)

图表:ETF与其他被动股票基金月度存量规模(剔除ETF联接基金)

资料来源:万得资讯,中金公司研究部(截至2021年7月底)

图表:ETF联接基金月度新发数量及规模

资料来源:万得资讯,中金公司研究部(截至2021年7月底)

图表:ETF联接基金月度存量数量及规模

资料来源:万得资讯,中金公司研究部(截至2021年7月底)

图表:FOF月度新发规模

资料来源:万得资讯,中金公司研究部(截至2021年7月底)

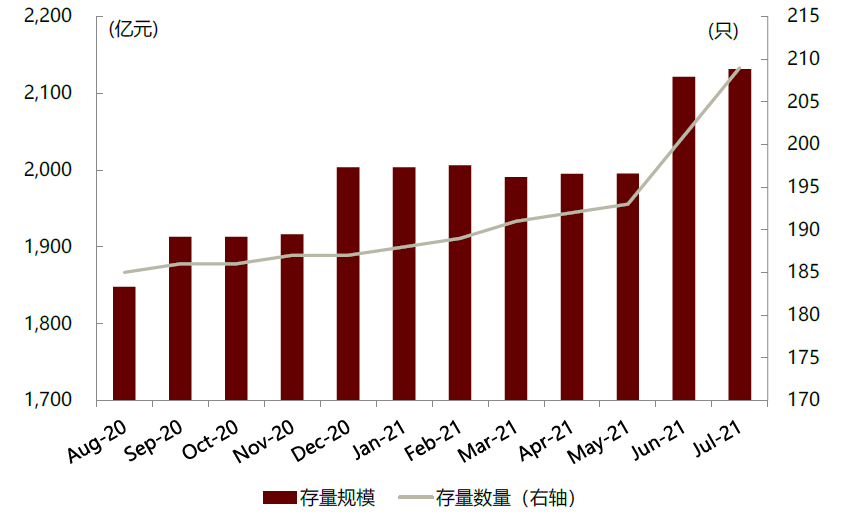

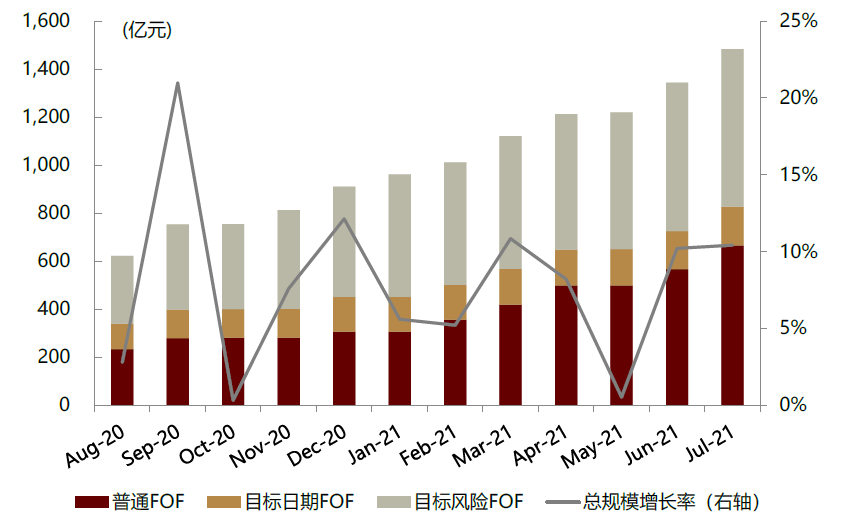

图表:FOF月度存量规模

资料来源:万得资讯,中金公司研究部(截至2021年7月底)

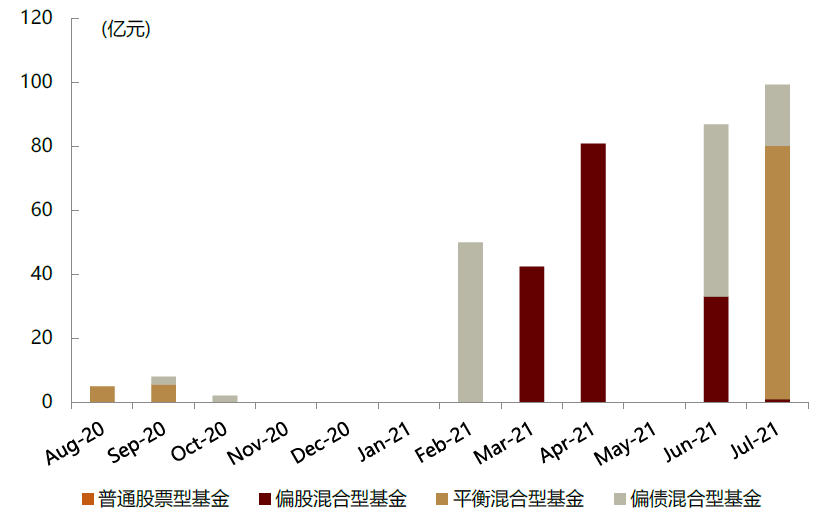

图表:各类普通FOF月度新发规模

资料来源:万得资讯,中金公司研究部(截至2021年7月底)

图表:各类普通FOF月度存量规模

资料来源:万得资讯,中金公司研究部(截至2021年7月底)

图表:各类量化基金月度存量规模

资料来源:万得资讯,中金公司研究部(截至2021年7月底)

图表:不同基准指数型量化基金月度存量规模

资料来源:万得资讯,中金公司研究部(截至2021年7月底)

图表:偏债基金月度新发规模

资料来源:万得资讯,中金公司研究部(截至2021年7月底)

图表:偏债基金月度存量规模

资料来源:万得资讯,中金公司研究部(截至2021年7月底)

市场表现

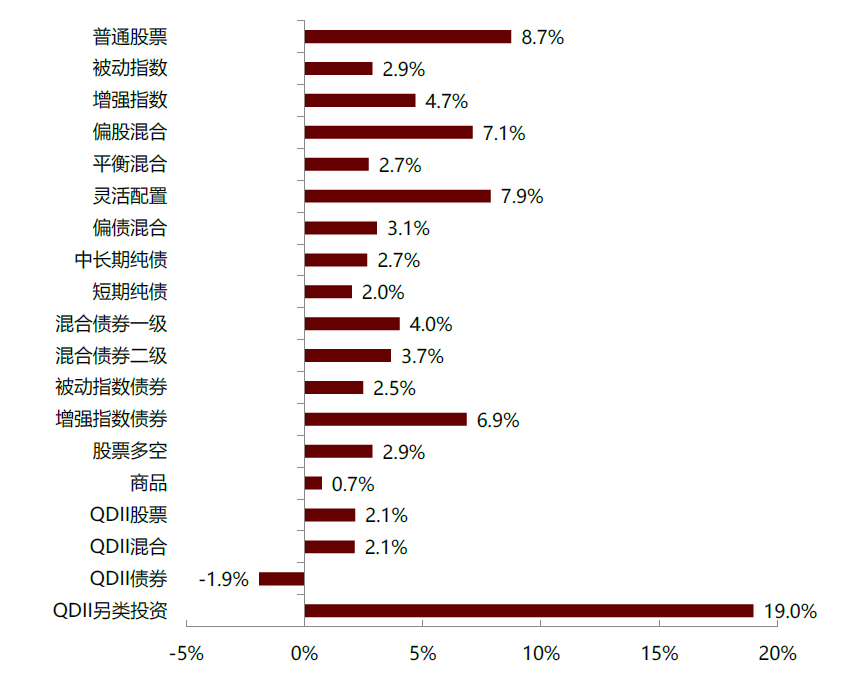

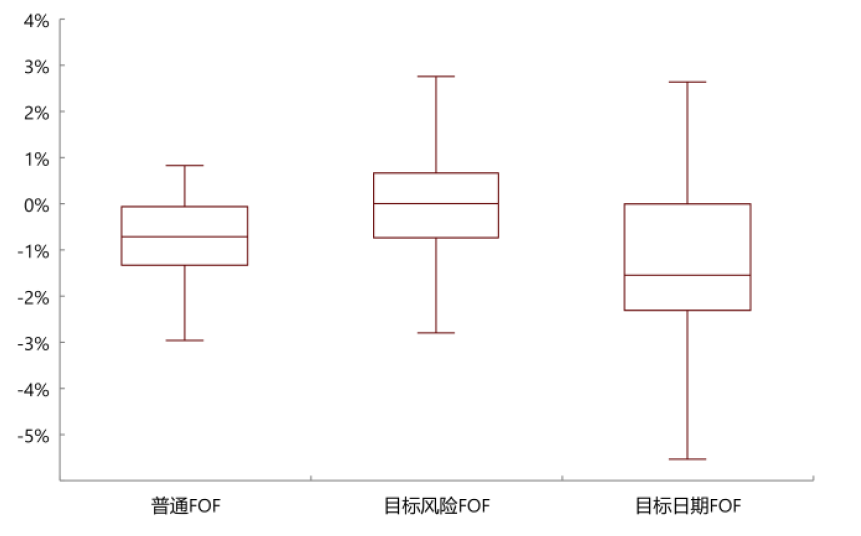

► 市场总体:公募产品业绩呈现分化,商品型基金领涨。7月商品型基金以4.3%的月度收益率领涨,增强指数债券基金月度涨幅也较高,达到3.4%;而QDII类基金多数呈负收益,其中QDII混合基金以-6.8%的月度涨幅领跌。从收益率分布看,债券型、另类投资和FOF基金的收益率差异较小,且能获取中位数为正的收益;混合型、股票型和国际(QDII)基金的收益率差异较高,且收益率中位数都为负值。

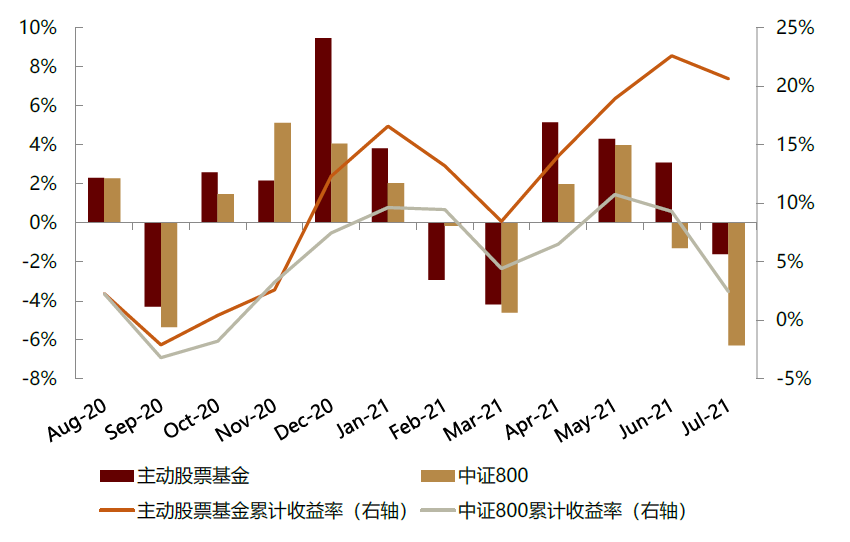

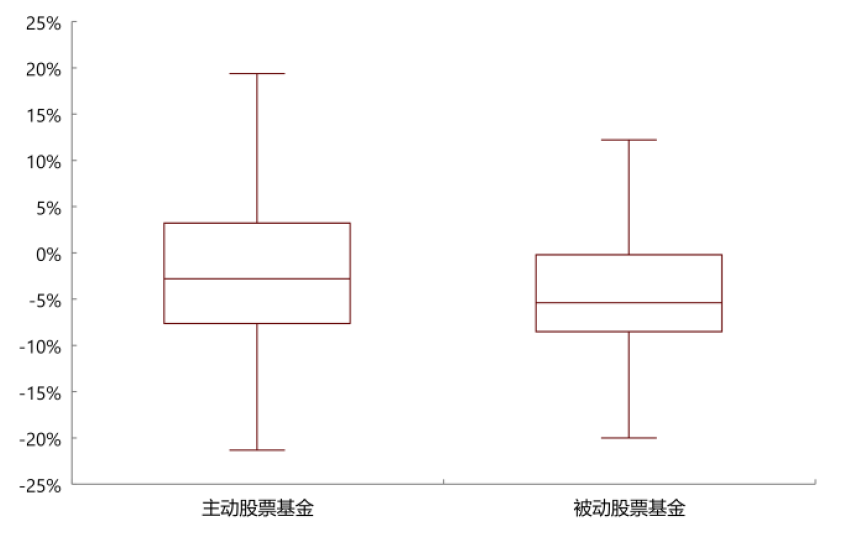

► 股票基金:主动股票基金7月整体收益为负。主动股票基金7月平均收益率为-1.6%,表现仍优于中证800。从主动与被动股票基金的收益结构来看,7月主动股票基金的中位数收益高于被动基金。

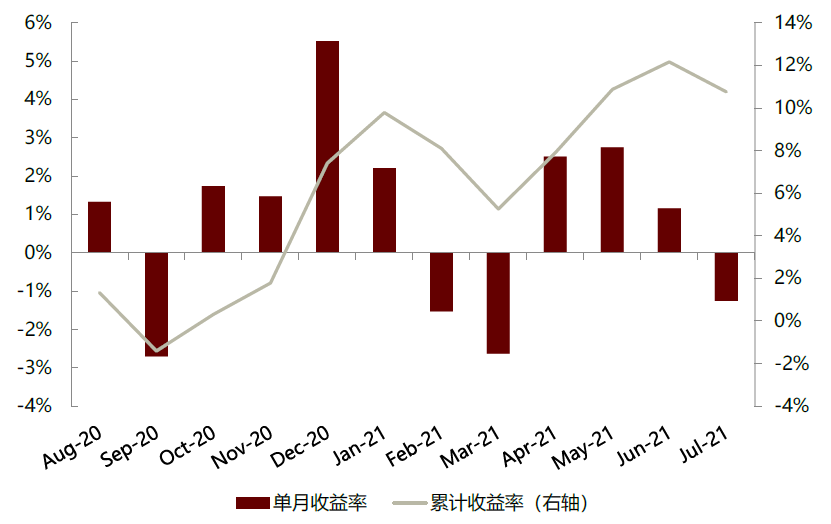

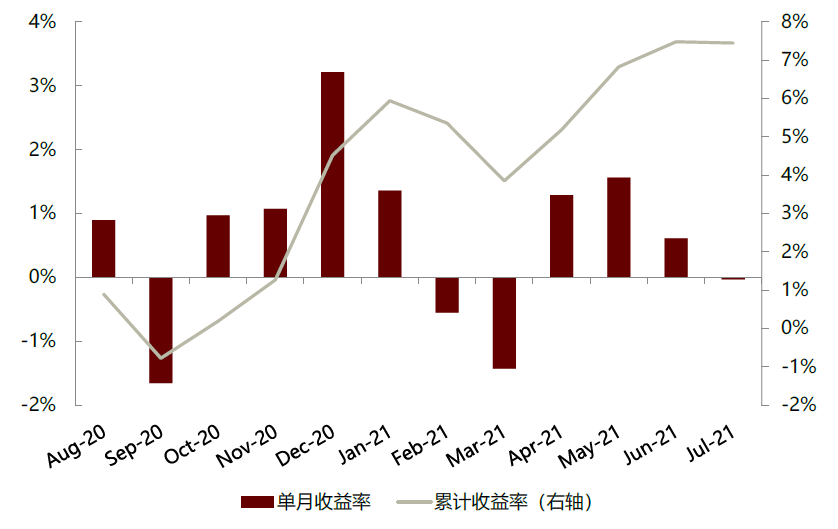

► FOF:各类别FOF业绩较6月稍有回落。7月各主要类别FOF产品大多数呈现负收益,相比6月均有所回落。其中,目标风险FOF和平衡混合型基金表现相对靠前,单月收益率分别为-0.03%和-0.16

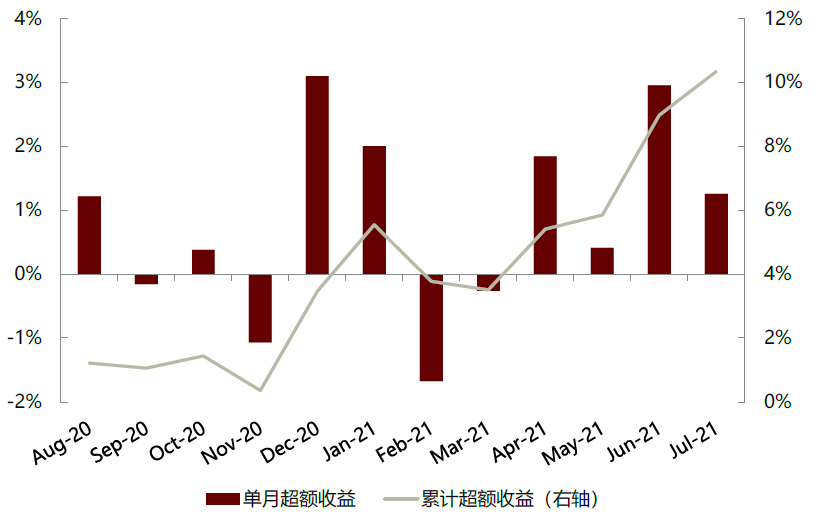

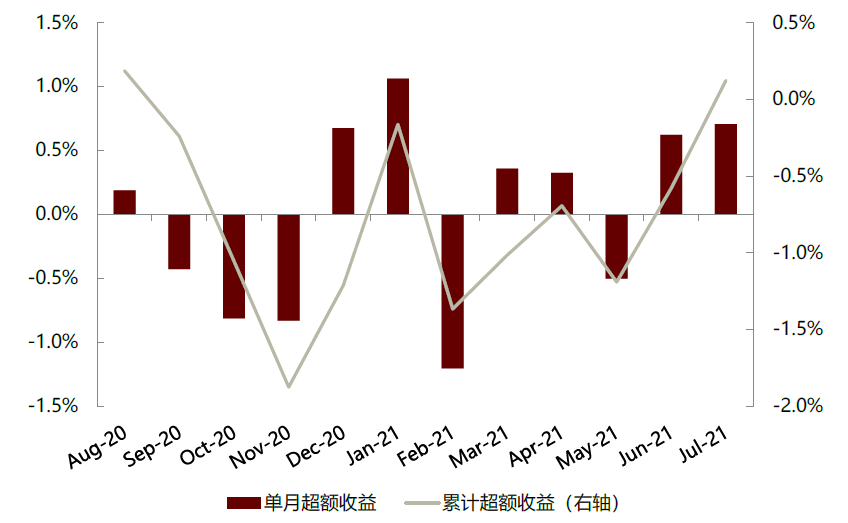

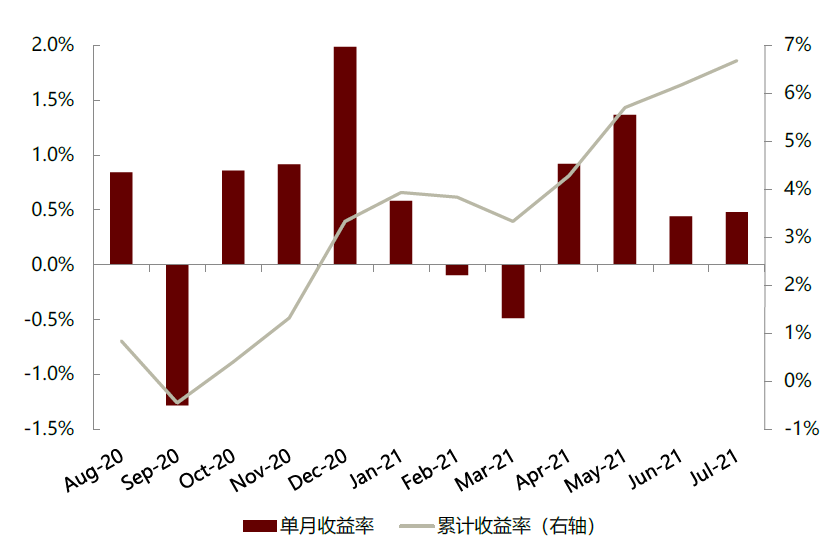

► 量化基金:主动型量化基金表现亮眼。7月各类别量化基金的超额收益表现总体回落,各产品最近一年累计超额收益都为正值。其中,主动型量化基金表现较好,获得了1.26%的单月超额收益。

图表:大类公募基金7月净值表现

资料来源:万得资讯,中金公司研究部(截至2021年7月底)

图表:大类公募基金2021年1-7月净值表现

资料来源:万得资讯,中金公司研究部(截至2021年7月底)

图表:大类公募基金7月收益率分布

资料来源:万得资讯,中金公司研究部(截至2021年7月底)

图表:主动股票基金月度及累计净值表现

资料来源:万得资讯,中金公司研究部(截至2021年7月底)

图表:主动及被动股票基金7月收益率分布

资料来源:万得资讯,中金公司研究部(截至2021年7月底)

图表:目标日期FOF月度及累计净值表现

资料来源:万得资讯,中金公司研究部(截至2021年7月底)

图表:目标风险FOF月度及累计净值表现

资料来源:万得资讯,中金公司研究部(截至2021年7月底)

图表:不同种类普通FOF 7月收益率分布

资料来源:万得资讯,中金公司研究部(截至2021年7月底)

图表:主动型量化基金月度及累计超额收益

资料来源:万得资讯,中金公司研究部(截至2021年7月底)

图表:指数型量化基金月度及累计超额收益

资料来源:万得资讯,中金公司研究部(截至2021年7月底)

图表:对冲量化基金月度及累计超额收益

资料来源:万得资讯,中金公司研究部(截至2021年7月底)

图表:偏债基金月度及累计净值表现

资料来源:万得资讯,中金公司研究部(截至2021年7月底)

私募基金:私募证券投资基金规模增长迅速,市场中性与定增策略表现突出

产品发行

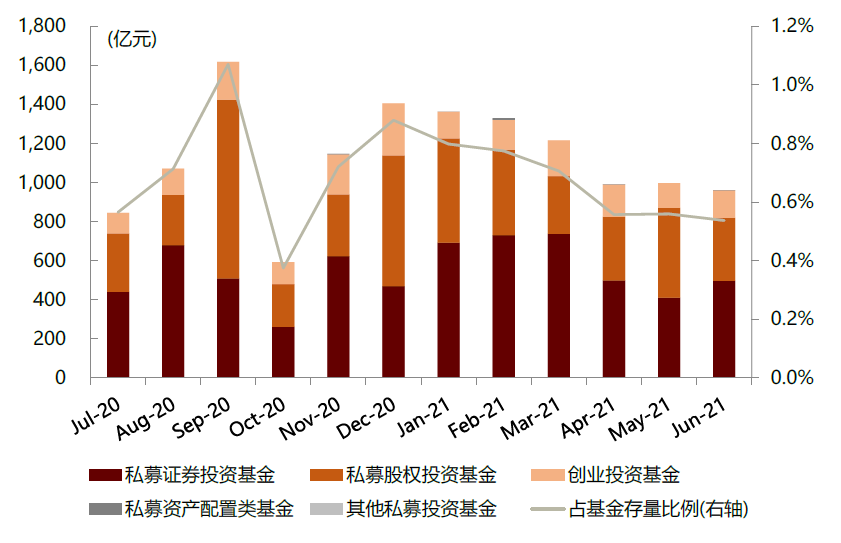

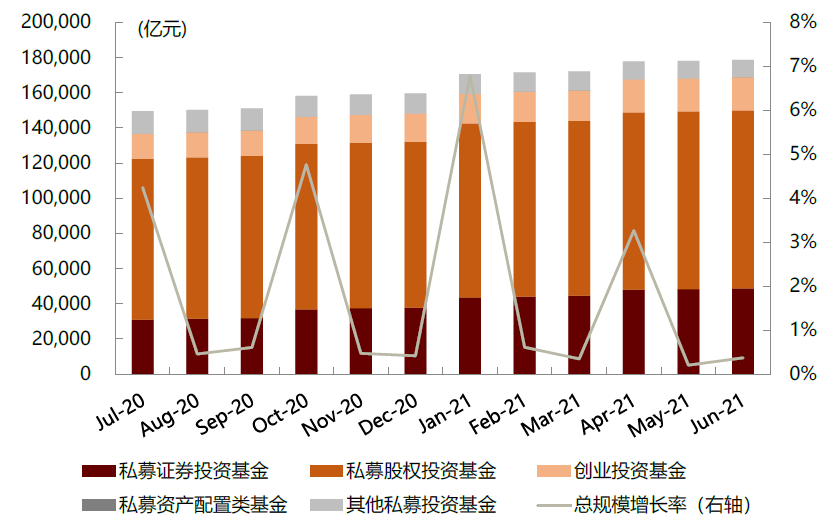

► 市场总体:6月私募基金备案通过规模与存量规模基本与5月持平。6月私募基金备案通过数量为3446只,较5月有所增加;通过规模大致与5月相当,略有回落;存量规模较5月略有增加,达17.9万亿元。其中,规模增长最多的是私募证券投资基金,6月备案通过数量环比增长141%,备案通过规模环比增长121%。

► 证券投资基金:各分类型私募基金占比大致维持5月水平。6月底,证券投资私基金、股权投资私募基金和创业投资基金的规模都略有增长。从长期看,近一年私募证券投资基金占比增长显著,由去年同期的18.5%提升至6月的27.2%。

图表:分类型私募基金备案月度通过规模

资料来源:中国证券投资基金业协会,中金公司研究部(截至2021年6月底)

图表:分类型私募基金月度存量规模

资料来源:中国证券投资基金业协会,中金公司研究部(截至2021年6月底)

市场表现

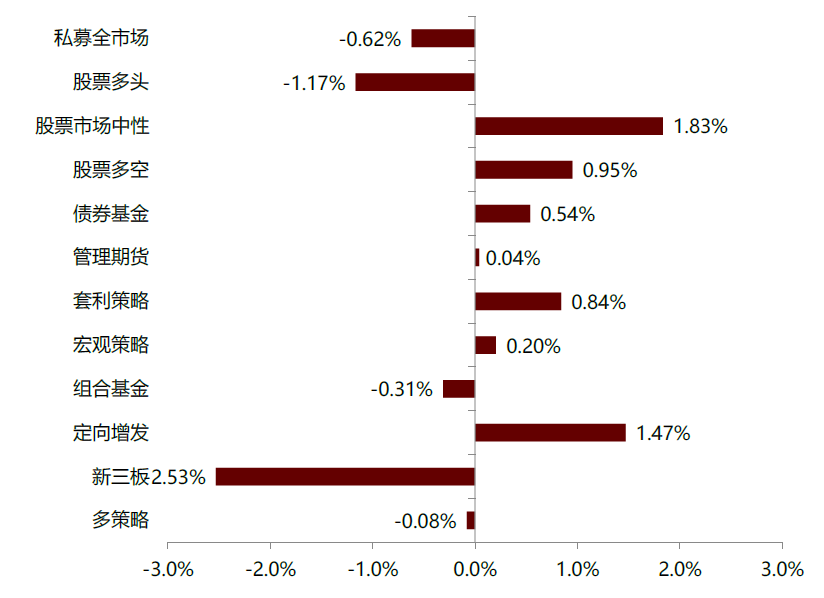

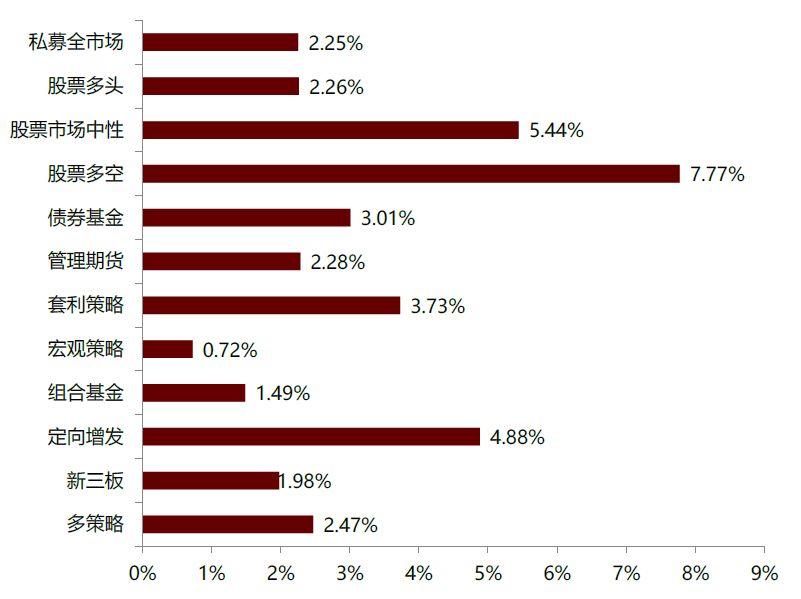

7月私募基金策略中,股票市场中性与定向增发策略表现相对突出,两类基金分别上涨1.83%和1.47%;新三板私募基金(-2.53%)和股票多头基金(-1.17%)的跌幅较大。今年年初以来,股票多空(7.77%)和股票市场中性(5.44%)私募基金领跑。

图表:大类私募基金7月表现

资料来源:朝阳永续,中金公司研究部(截至2021年7月底)

图表:大类私募基金2021年1-7月表现

资料来源:朝阳永续,中金公司研究部(截至2021年7月底)

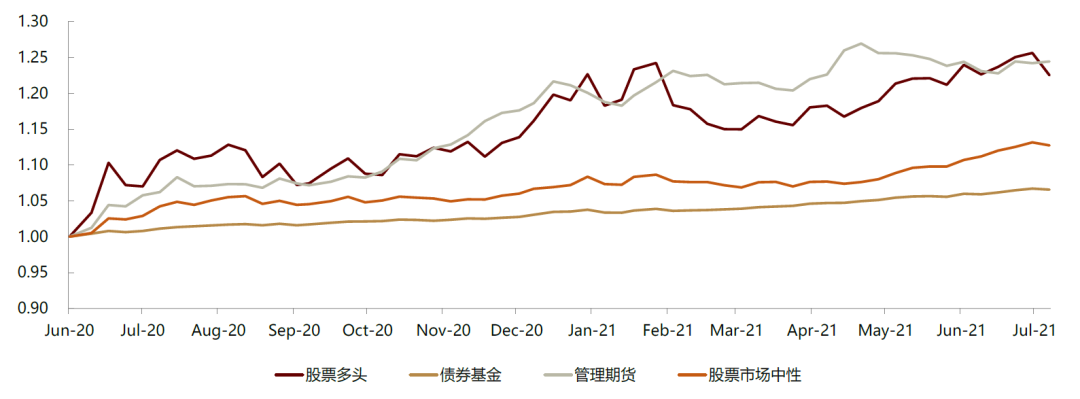

图表:不同策略私募指数累计收益率(2020.01.01~2021.07.31)

资料来源:朝阳永续,中金公司研究部(截至2021年7月底)

银行理财:净值化转型趋势延续,固收+基金产品发行热度高

产品发行

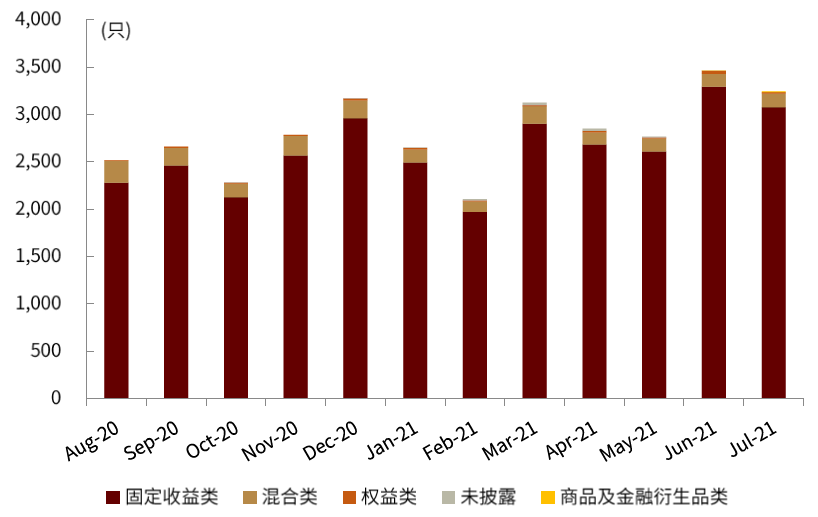

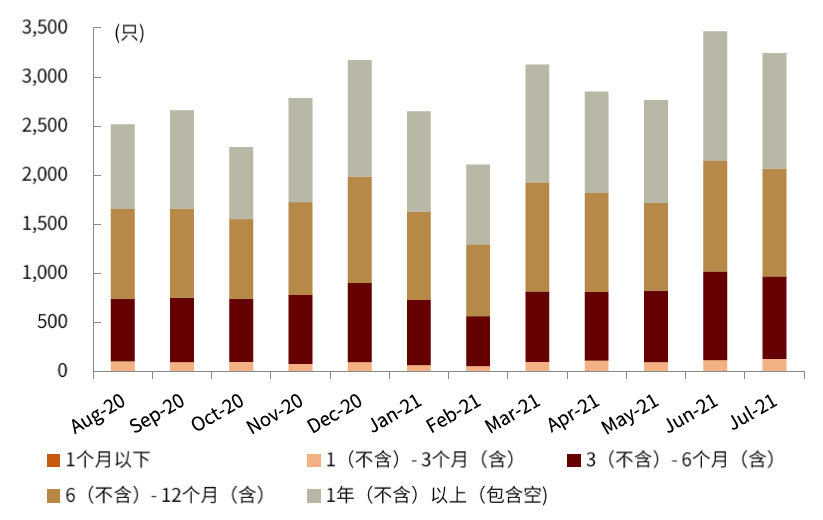

► 净值型银行理财:7月净值型产品存续数量再度提升,达到近一年高点。新发数量较上月有小幅度缩减,共计3244只。按投资性质划分,固定收益类和权益类产品的新发数量较上月下降明显,混合类和商品及金融衍生品类产品新发数量进一步扩大;按期限类型,期限3个月以上产品的新发数量也有所下降。

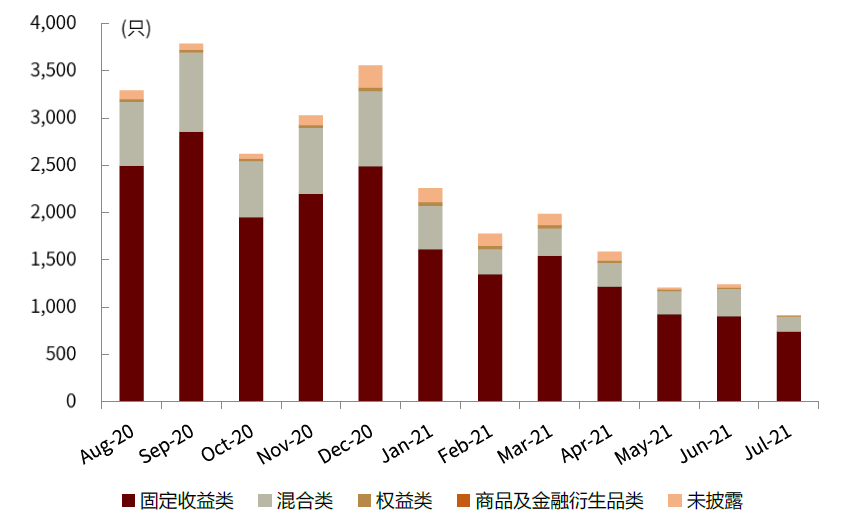

► 收益型银行理财:存续与新发数量持续下降,净值化转型趋势延续。7月收益型理财产品存续数量进一步收缩,达到近12个月的最低点;各投资性质类别的存续产品数量缩减迅速。新发数量较去年同期减少约77%,各收益类型产品新发数量较6月都有明显的下降;其中,混合类新发产品数量缩减较明显。

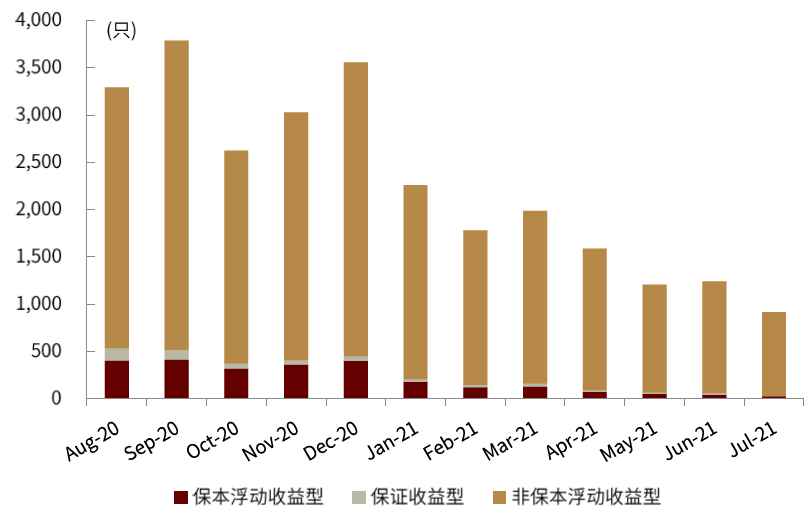

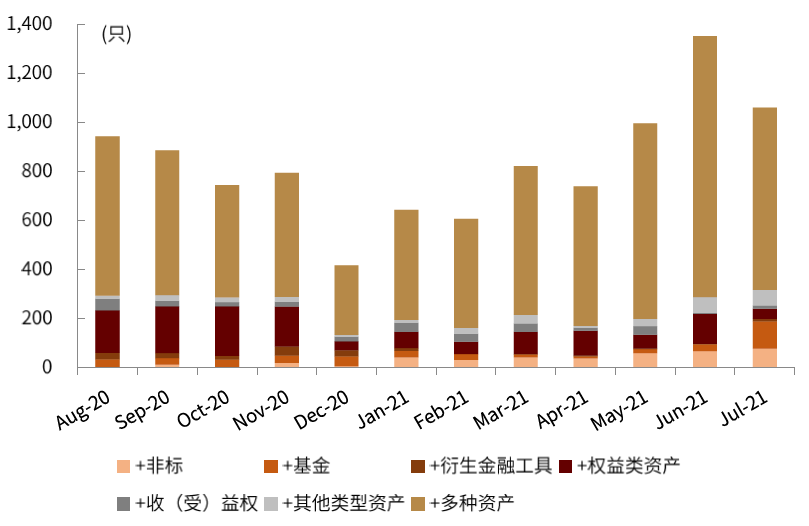

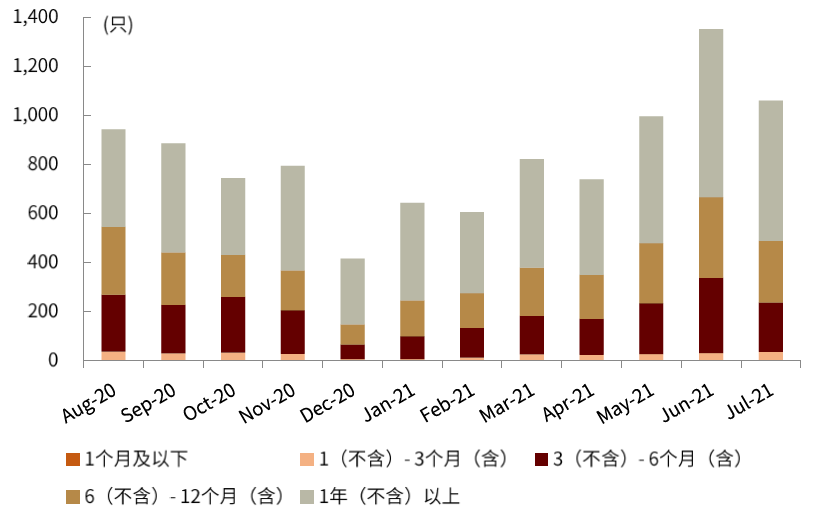

► 固收+:存续与新发数量有所回落,固收+基金产品发行热度高。固收+产品7月存续总量略有下降,较6月减少2.6%;除1个月及以下期限产品外,各期限类别产品存续数量均有回落。7月新发数量显著减少,较上月下降21.5%;按产品类别,固收+权益类产品和固收+多种资产产品新发数量降幅最大,分别较6月下降65.9%和30.1%,固收+基金产品新发数量增长迅速,由上个月新发28只增长至本月112只;按期限类别,3-6个月期限产品新发数量显著回落,较上月减少34.2%。

图表:净值型银行理财月度新发数量(按投资性质)

资料来源:普益标准,中金公司研究部(截至2021年7月底)

图表:净值型银行理财月度新发数量(按期限类型)

资料来源:普益标准,中金公司研究部(截至2021年7月底)

图表:收益型银行理财月度新发数量(按投资性质)

资料来源:普益标准,中金公司研究部(截至2021年7月底)

图表:收益型银行理财月度新发数量(按收益类型)

资料来源:普益标准,中金公司研究部(截至2021年7月底)

图表:固收+产品月度新发数量(按产品类别)

资料来源:普益标准,中金公司研究部(截至2021年7月底)

图表:固收+产品月度新发数量(按期限类型)

资料来源:普益标准,中金公司研究部(截至2021年7月底)

场外业务:收益凭证和场外金融衍生品产品发行回暖

产品发行

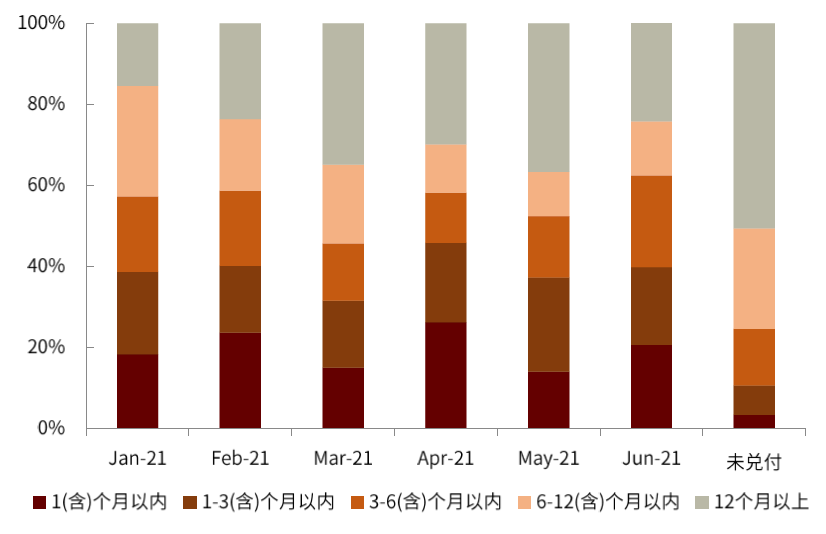

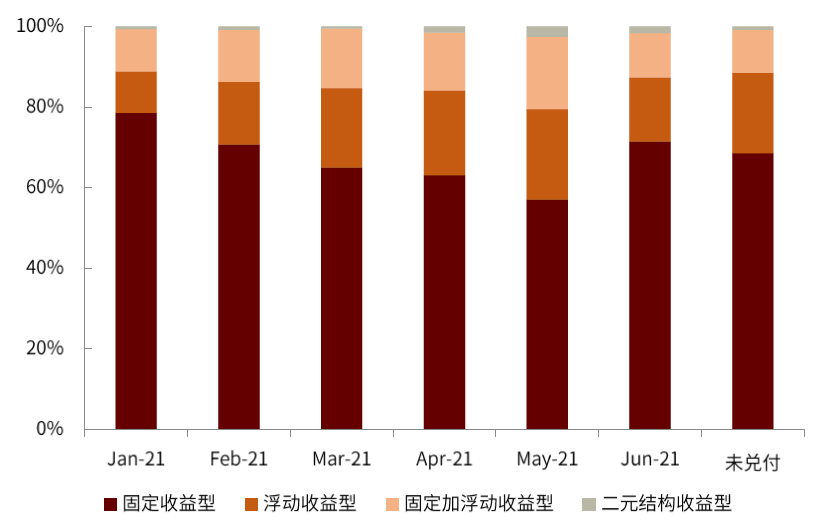

► 收益凭证:固定收益型收益凭证发行规模和占比回升。6月收益凭证发行规模较5月明显回升,上升了36.9%,其中固定收益类收益凭证新发规模较上月增加71.4%。期限为1个月以内、3~6个月的新发收益凭证规模占比显著扩大;固定收益型收益凭证新发规模占比从上月57.0%提升至71.5%,约为591.8亿元。

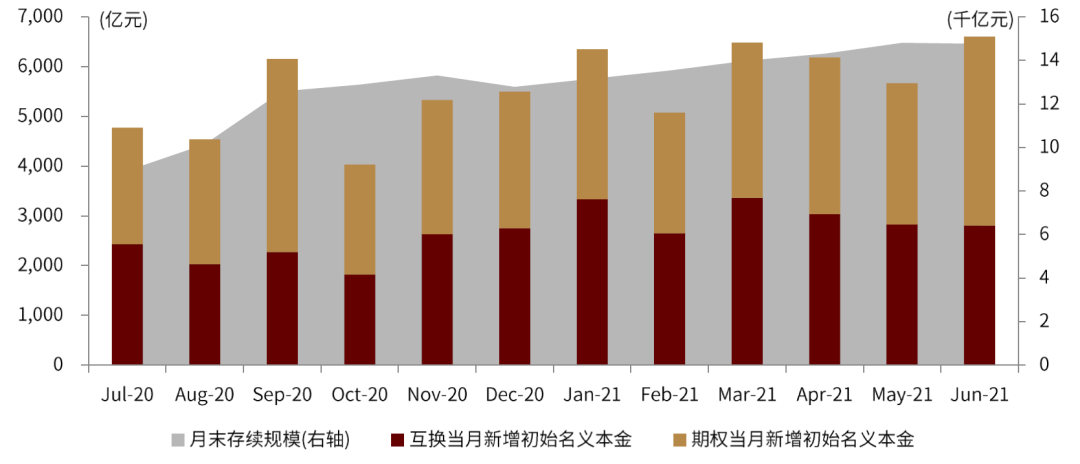

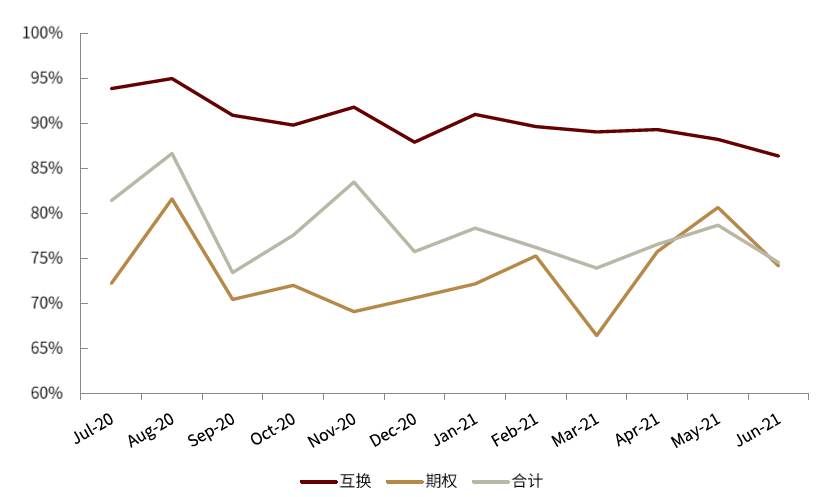

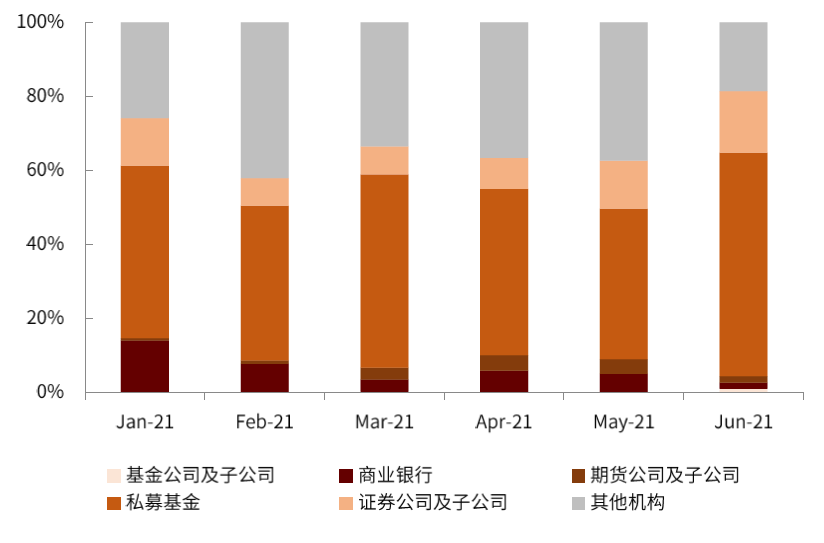

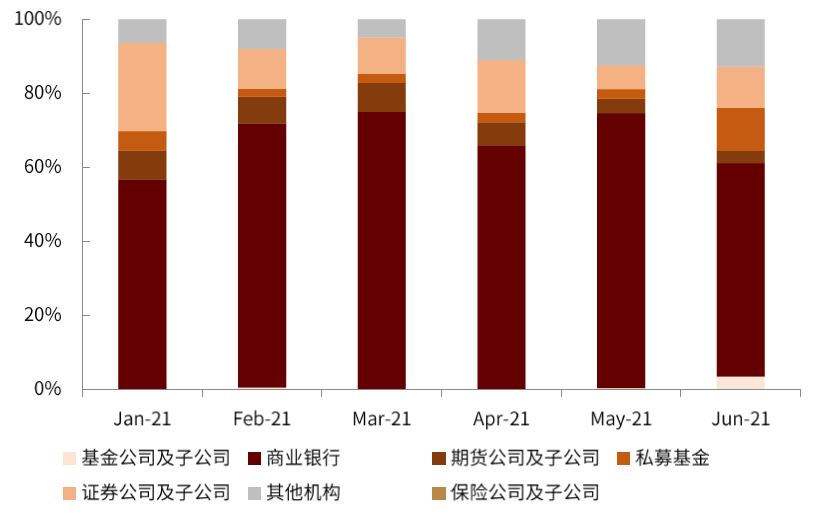

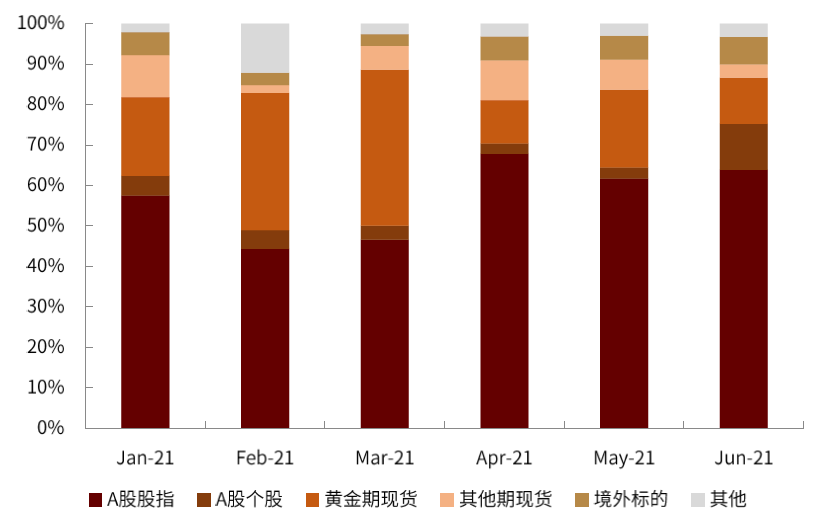

► 场外金融衍生品:产品发行规模升至近一年高点,新增境外标的收益互换产品规模占比显著下降。场外金融衍生品6月发行规模提升至6600亿元,为年初以来最高点,存续规模也保持稳定。6月互换延续近一年交易集中度降低的趋势,期权交易集中度继5月提高后又有所回落。以A股个股为标的的场外期权新发规模占比大幅提升8.67%,私募基金、基金公司及子公司场外期权新发规模占比上升。新增收益互换交易在投资标的上,以境外标的为标的的收益互换新发规模占大幅下降17.1%、A股股指和个股标的产品占比小幅上升;而其在交易对手上的结构变化趋势与场外期权较为一致,均呈现出私募基金和证券公司及子公司占比提高的趋势。

图表:收益凭证月度新发产品规模期限结构

资料来源:证券业协会,中金公司研究部(截至2021年6月底)

图表:收益凭证月度新发产品规模收益结构

资料来源:证券业协会,中金公司研究部(截至2021年6月底)

图表:场外金融衍生品月度发行及存续规模

资料来源:证券业协会,中金公司研究部(截至2021年6月底)

图表:场外金融衍生品月度新增交易集中度

资料来源:证券业协会,中金公司研究部(截至2021年6月底)

图表:新增互换合约交易对手结构(名义金额)

资料来源:证券业协会,中金公司研究部(截至2021年6月底)

图表:新增期权合约交易对手结构(名义金额)

资料来源:证券业协会,中金公司研究部(截至2021年6月底)

图表:新增互换合约标的结构(名义金额)

资料来源:证券业协会,中金公司研究部(截至2021年6月底)

图表:新增期权合约标的结构(名义金额)

资料来源:证券业协会,中金公司研究部(截至2021年6月底)

文章来源

本文摘自:2021年8月17日已发布的《资管月报(4):为何国内私募FOF开始受到关注?》

分析员 王 浩 SAC 执业证书编号:S0080516090001 SFC CE Ref:BMQ376

分析员 刘均伟 SAC 执业证书编号:S0080520120002 SFC CE Ref:BQR365

分析员 王汉锋 SAC 执业证书编号:S0080513080002 SFC CE Ref:AND454