上一篇价值君投资笔记

《低估值不是买入的发令枪》

讲到了估值指标的“坑”。而在真实的市场上,还有一些交易因素可能会导致股价的涨跌进一步超越预期。

“雪上加霜”的戴维斯双杀

市盈率PE =股价P/盈利E。当E处于下跌趋势、P也大幅下跌时,如果PE保持相对稳定,那么P的下跌应该和E下跌的幅度相对成比例。但其实很多时候随着E的下跌,PE也会在P的“超跌”下,大幅下跌。

短期的原因包括恐慌性卖出,交易踩踏等,长期的原因包括市场对公司较高估值的容忍度下降等。

这种E、PE共同下跌的现象被称为“戴维斯双杀”(同涨则是“戴维斯双击”)。由此,在真实的市场上,股价波动的幅度往往比理论上更大。

我们在下跌买入的时候可能遭受比预期更大的回撤。如果没有充分考虑到戴维斯双杀,在慌乱下更可能做出错误的决策。

如何应对呢?对于风险偏好较低的投资者,可以分批入场、或者等待价格更符合自己预期的时机。对于已足仓买入,预备长期持有的投资者,如果认为买入价格已经非常合理了,在遭遇戴维斯双杀时则要“耐得住寂寞”。

随机因素

交易中有很多“人算不如天算”的黑天鹅、灰犀牛等随机因素。

例如突发自然灾害;又例如,有时外资出于风险控制的考虑,可能会暂时撤出A股市场回流本土,这样即使估值很低的情况下,A股市场上的部分标的也可能一跌再跌。

可以采取纪律止损的方式,或拉长投资期限来平缓这些影响。

4、面对下跌怎么办(3):实操建议

还记得我们第一篇文章

《大跌了快梭哈?别急!》

中,“一把梭”博取短期反弹的数据吗?

分别设置指数收盘价回撤达到10%、20%、或者30%后单次“抄底”,看下30个中信一级行业过去5年内,遇到回撤买入后,收益如何。

数据来源:Wind,2016.8.1-2021.7.30,中信一级行业共30个行业。仅计入每个中信一级行业指数收盘价在过去5年中第一次满足条件的回撤,若过去5年无满足条件的回撤则不计入。以上情景测算选用中信一级行业指数在特定期间的历史数据,仅作示例参考,并不代表其将来表现。情景测算的收益率为模拟数据,不作为未来收益保证或投资建议。

我们选取其中表现最好的“回撤10%后单次买入,并持有3个月”为基础来做些优化吧。

后文表中标黄部分,就是这个原始数据,可供对比。

分散投资

上表中,我们将30个中信行业中,每一个满足条件的都买入并计算了收益平均值,也就是进行了分散投资。

但其实如果仅选择上述一个行业全仓投资,当然也可能幸运中奖一个表现较好的行业,但如果不幸“踩雷”到一个跌幅最大的行业,损失为-18.1%。

数据来源:Wind,2016.8.1-2021.7.30,中信一级行业共30个行业。仅计入每个中信一级行业指数收盘价在过去5年中第一次满足条件的回撤,若过去5年无满足条件的回撤则不计入。以上情景测算选用中信一级行业指数在特定期间的历史数据,仅作示例参考,并不代表其将来表现。情景测算的收益率为模拟数据,不作为未来收益保证或投资建议。

分散投资是简单有效的风险控制方法,可以帮助控制组合整体的回撤,特别是对于一些波动率较高的标的的投资,可以帮助避免“一振出局”。

优选标的

我们在分散投资的基础上,继续做些优化吧。

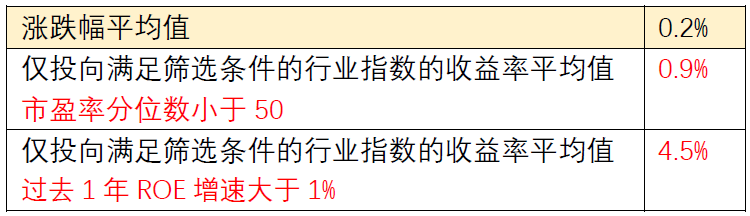

其他条件不变,我们分别使用基于估值的:“过去1年市盈率分位数小于50” ,这个条件;

或,基于基本面的:“过去1年净资产收益率ROE增速大于1%”,这个条件来筛选标的。

数据来源:Wind,2016.8.1-2021.7.30,中信一级行业共30个行业。仅计入每个中信一级行业指数收盘价在过去5年中第一次满足条件的回撤,若过去5年无满足条件的回撤则不计入。以上情景测算选用中信一级行业指数在特定期间的历史数据,仅作示例参考,并不代表其将来表现。情景测算的收益率为模拟数据,不作为未来收益保证或投资建议。市盈率分位数指当前PE(TTM)估值在历史数组中的分布点,算法:1. 取区间PE(TTM)值,剔除空值或者负值,记录参与计算的PE(TTM)值个数n。2. 将PE(TTM)值从小到大排序,记录每个日期对应PE(TTM)值所在的位置。3. 在区间中找到指定交易日期对应的PE(TTM)值所在的位置i。4. 计算分位数=(i-1)/(n-1)*100。排除为0的异常值。ROE增速指净资产收益率(摊薄)(同比增长率),算法(指数):ROE当期-ROE去年同期。优先采用上年同期合并报表调整数,当某成分股上年同期合并报表调整数为空时,采用上年同期合并报表替代计算;如果两者都为空,则将该成分股剔除统计范围。

2种结果都得到了优化。不过,用简单的量化指标来优选标的,只是最基础的操作,也是大家都能做到的。想要超越平均,我们要进行大量估值调整、基本面分析的工作,才能得出更好的结果:

首先,针对估值指标市盈率PE里面的E,可能需要对行业深度分析后手动调整。

其次,对基本面无法完全量化判断,因为政策、管理层、突发事件都可能对其造成影响。例如,新能源行业曾连续几年下跌,但是环保大势却促进扶植政策在全球推出。又例如,某个困境中的公司,由于优秀的管理层而力挽狂澜等。

总之,优选标的这门“科学+艺术”的学问,可能是投资中最难的部分了。

纪律操作

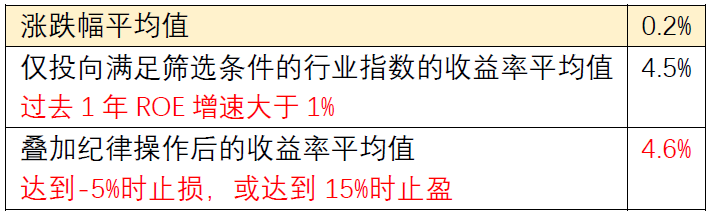

在分散投资、优选标的的基础上,其实我们还可以做的更好。

使用基于基本面的筛选结果,其他条件不变,增加纪律操作条件如下:

单次投资过程中,三个月内损失达到-5%时则卖出止损,并计入-5%作为该次投资结果;三个月内盈利达到15%时则卖出止盈,并计入15%作为该次投资结果。

数据来源:Wind,2016.8.1-2021.7.30,中信一级行业共30个行业。仅计入每个中信一级行业指数收盘价在过去5年中第一次满足条件的回撤,若过去5年无满足条件的回撤则不计入。以上情景测算选用中信一级行业指数在特定期间的历史数据,仅作示例参考,并不代表其将来表现。情景测算的收益率为模拟数据,不作为未来收益保证或投资建议。

纪律操作可以帮助限制最大损失或保住盈利。如果一个标的在止损后大幅下跌,投资者心中一定非常庆幸自己有及时止损。不过,如果止损或止盈后标的却大幅上涨,我们也失去了这部分收益。

当然,一旦决定选择纪律操作,还是应该严格遵守,避免犹豫摇摆,不然也就失去了意义。

5、面对下跌怎么办(4):让专业的基金经理帮助我们

其实,在个股、行业、基金的层面,都涉及到分散投资、优选标的、纪律操作的内容。其中的一部分,可以请专业的基金经理帮助我们。几个例子来说明:

例子1:个股、行业、基金层面的优选标的

优选个股和优选行业,我们都可以选择交给投资于全市场的基金来解决,这时我们只需优选基金即可。

例子2:行业层面的分散投资

如果选择了一只行业主题型基金,则可以从行业层面,考虑是否分散投资于其他行业的主题型基金,来控制整体的投资风险。

例子3:组合层面的纪律操作

如果主要投资于合同约定保持较高股票仓位的基金,则可以自行考虑是否主动设置止损或止盈线。面对大跌,如果一直在等待进场,也可以选择此时适当增加对于基金的投资。

好了,本篇价值君投资笔记就到这里,下期见~

本文件作为本公司旗下基金的客户服务事项之一,不属于基金的法定公开披露信息或基金宣传推介材料。

本文件所提供之任何信息仅供阅读者参考,既不构成未来本公司管理之基金进行投资决策之必然依据,亦不构成对阅读者或投资者的任何实质性投资建议或承诺。本公司并不保证本文件所载文字及数据的准确性及完整性,也不对因此导致的任何第三方投资后果承担法律责任。

基金投资有风险,敬请投资者在投资基金前认真阅读《基金合同》、《招募说明书》、《产品资料概要》等基金法律文件,了解基金的风险收益特征,并根据自身的风险承受能力选择适合自己的基金产品。基金的过往业绩及其净值高低并不预示其未来表现,基金管理人管理的其它基金的业绩并不构成新基金业绩表现的保证。

本公司提醒投资人基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由投资人自行负担。敬请投资人在购买基金前认真考虑、谨慎决策。

本文件的著作权归汇丰晋信所有,任何机构或个人未经本公司书面许可,不得以任何形式或者许可他人以任何形式对本文件进行复制、发表、引用、刊登和修改。