吴君

中国基金报记者 吴君

首只纯外资公募基金产品正式亮相,揭开了神秘面纱。

8月20日,国内首家外资100%控股的基金公司贝莱德基金正式对外披露了其首只公募产品——贝莱德中国新视野混合基金的招募书、合同等,该基金将在8月30日开始发售。

同时,贝莱德基金董事长汤晓东、总经理张弛、投资总监陆文杰一起接受了中国基金报的线上采访,详解了贝莱德基金的首只公募产品的特点、投研团队情况、未来产品线布局思路、对A股市场走势展望等,还回答了贝莱德中国业务发展规划、公募基金公司和理财公司的定位、外资公募和国内公募同台竞技的差异化打法等问题。

作为全球最大的资产管理公司之一,截至2021年6月30日,贝莱德(BlackRock)全球资产管理规模约9.5万亿美元(约等于61.76万亿人民币)。基金君用十问十答来让小伙伴们能够详细了解,一起来看看吧。

贝莱德首只公募产品正式亮相

聚焦新能源、泛消费等五大赛道

8月20日,“贝莱德中国新视野混合型证券投资基金”披露了基金合同、招募说明书等资料,该基金分为A、C份额,A类代码是013426,C类代码是013427,将在8月30日首发,代销渠道包括建设银行、交通银行、平安银行、中信证券、东方证券、华泰证券、申万宏源证券、海通证券和国信证券。

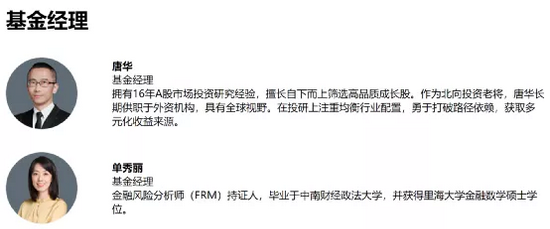

该基金采取双基金经理制,唐华拥有16年A股市场投研经验,他长期供职于外资机构,具有全球视野;他擅长自下而上筛选高品质成长股,注重均衡行业配置;另一位基金经理单秀丽拥有理学硕士学位,是金融风险管理师(FRM)。

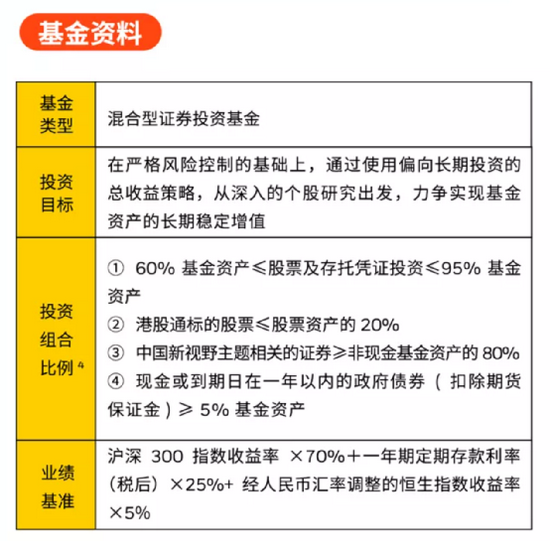

从投资目标上来说,贝莱德中国新视野基金将在严格风险控制的基础上,通过使用偏向长期投资的总收益策略,从深入的个股研究出发,力争实现基金资产的长期稳定增值。

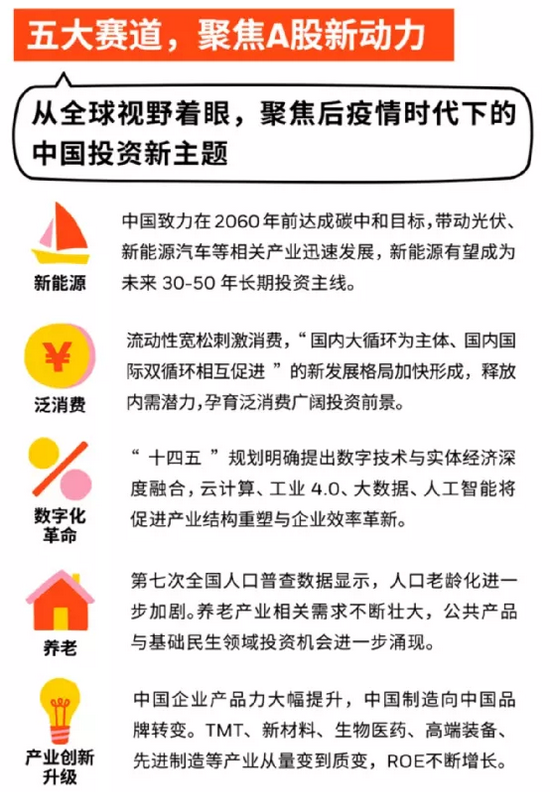

关于为什么首只产品叫“贝莱德中国新视野”,贝莱德基金投资总监陆文杰表示,新视野有两方面的含义,一是全球视野,二是长期视野,“我们会从全球视野着眼,关注中国发生的一些长期的变化,聚焦来自5个方面的增长新动力,包括新能源、泛消费、数字化革命、养老和产业创新升级。”

贝莱德中国新视野拟任基金经理唐华也称,经历了疫情全球大流行,中国不仅在经济复苏上领先全球,中国的企业在成本优势的基础上,越来越多地在技术创新、管理和创意输出、品牌力提升等方面推行积极的变化。“贝莱德中国新视野混合型证券投资基金将从全球大视野着眼,关注时代变局,聚焦来自新能源、泛消费、数字化革命、养老、产业创新升级的五大增长新动力。我们对中国市场长期发展趋势充满信心。”

从费率结构上看,贝莱德中国新视野混合基金的管理费是1.50%/年,基金托管费是0.25%/年。

另外,值得注意的是,建设银行是贝莱德中国新视野混合基金的托管主代销行,还为该基金产品提供注册、核算等全方位运营服务,这是目前国内比较少见的业务合作模式。

“十问十答”了解贝莱德基金

提问1:贝莱德未来在中国市场的业务发展规划如何?

汤晓东:贝莱德已经在中国市场扎根发展超过15年,未来持续致力于拓展中国业务,将陆续在中国市场推出一系列风险收益有明显差异化的解决方案,满足机构投资者和个人投资者需求的全面解决方案,把握长期可持续投资机会和目标。

中国金融业进一步的政策开放赋予贝莱德更大的发展机遇和空间,未来贝莱德将凭借全球视野的投研平台、洞察中国价值的投资能力和行业领先的风险管理体系,扎根本土,构建投研、产品服务等核心能力,在中国市场推出一系列公募基金产品,助力更多中国投资者实现财富幸福。

提问2:贝莱德基金做了哪些本土化的战略部署?

张弛:虽然从牌照角度来说贝莱德基金是新公司,但贝莱德在过去15年已经建立强大的投资、研究、产品以及销售团队,这个团队对中国市场有深刻理解,他们具有在风险资产和管理方面的专业知识,为我们成立资管公司打下基础。

第一,我们在国际市场运行多年的管理经验,可以更多分享高效完善的治理结构、客户至上的经营理念,也可以在本土实践中找到本土需要的产品,以及适合证券市场的合适的投资方法论和解决方案。

第二,强调非常重要的一点,我们有扎根本土的决心,专业化的本土团队,构建核心投研能力,为各种各样的客户提供产品解决方案,这样的平台会继续发挥我们在中国市场的责任,为客户提供全面的理财产品。

提问3:贝莱德的新基金有哪些特点,投研实力方面怎么样?

陆文杰:我们将在未来几周推出首只公募产品,秉持贝莱德过往在A股的投资经验。我们的投资方法和理念在A股已经取得成功,希望将这些投资方法和经验贯彻到未来的基金管理中,为中国投资者带来长期回报。

现在中国投资者的长期投资意识正在明显提升,我们将持续提供创新和多元的解决方案,为中国投资者提供更加多元的选择。

从基金本身来看,基金经理唐华拥有16年A股投研经验,经历多轮经济和市场的周期,风格比较均衡。

当前经历疫情等变化,中国经济复苏领先于全球,中国的企业拥有全球的优势,包括成本管控、技术创新、管理、品牌提升等方面的积极变化。我们看到了这些结构性的变化,希望通过首只基金进行投资,从全球视野和长期视野着眼,聚焦几大增长新动力,我们对中国市场长期发展充满信心。

提问4:将来更多外资加入中国资管行业,会带来什么影响?

汤晓东:国内资产管理行业发展越来越成熟,中国资本市场大门向全世界开放,贝莱德通过过去15年展业经验和对中国市场的深刻理解,以及在投资和风险管理方面的专业知识,可以帮助建立更加多元化及更健康的资产管理行业做出贡献,我们对中国资产管理行业未来发展充满信心。

从贝莱德的角度,竞争优势是在国际市场运营多年的管理经验,可以分享构建高效和完善的投资和治理框架,客户至上的经营理念,坚持产品思路上的创新。我们拥有扎根本土的决心和专业的本土团队,构建基金公司的投研和产品创新的核心能力,为不同客户提供符合需求的资产管理服务。

提问5:为什么贝莱德会这个时候进入中国公募市场?

张弛:贝莱德拥有扎根本土的决心,这个时候进入中国市场比较好。

过去贝莱德在中国开展业务超过15年,我们对中国市场具有深刻理解。作为全球第二大经济体,中国的投资机会对全球投资者来说都是至关重要,中国市场既有发达市场的质量和稳定性,又有新兴市场的增长潜力和机会,在全球范围内找不到替代者,在全球市场的资产配置方面具有独特意义。

提问6:贝莱德基金对四季度市场的投资展望如何?

陆文杰:中国经济在未来几个季度内会更加关注长期增长质量,而不是短期增长速度。

因为今年GDP6%以上的增长目标没有难点,上半年GDP同比增长12.7%,未来三四季度经济目标的完成没有太大障碍,所以我们的看法是,现在经济会更加偏重于长期增长质量,尤其是长期的人口趋势、生产力发展趋势、科技发展和产业升级的趋势,所以我们觉得,未来几个季度,短期增速不是关键,而是长期增长的质量方面的转型比较重要。

我们基金的投资理念也是如此,我们需要通过选择一些优质治理的公司,以及和行业转型升级非常明确和契合的公司,才能捕捉到这种长期增长机会。

中国正处在结构性变化的契机,后疫情时代全球供应链也发生了明显的变革,很多国家消费者的生活方式和企业的工作方式都发生了巨大的变化,还有气候政策和可持续发展的大趋势。这些趋势在市场上有很多新的讨论,对投资方面、估值体系和研究公司的体系都产生结构性的较大的变化,需要新的视野来观察这些机会。我们看到这些结构性的时代变化,聚焦一些长期的增长动力,而不是简单用过去的惯性去做投资。

在投资方面,我们对投资标的的质量非常关注,包括企业的财务指标、业务模式,也包括可持续发展、ESG理念等。我们将其融入本土的投资决策过程中,关注盈利增长、财务以外等可持续指标,抓住高质量的成长机会,为投资者提供长期稳定的投资回报。

提问7:贝莱德公募和贝莱德建信理财公司都开业了,未来两条腿走路,两家公司定位的区别是什么,又会如何发挥协同效应?

汤晓东:贝莱德公募基金和贝莱德建信理财公司,两家公司是独立运营的。他们的商业战略和目标有所区分,同时两家公司又高度互补,让我们可以覆盖更多投资者群体,给他们提供更加契合每个投资群体的产品和方案。

提问8:能否介绍一下贝莱德基金的投研团队?跟国内公募相比,贝莱德会有哪些差异化打法?

张弛:目前贝莱德基金的投研团队主要有三个组成部分:一是来自贝莱德全球的投研团队,带来贝莱德整体对市场的看法、投资理念及风险管理的特长;二是上海原有的WOFE的投研团队,跟海外团队紧密合作,他们更多在中国市场,能够为我们提供未来的投资互补;三是招聘优秀的投研人员,跟前面的两个团队形成互补。既有全球视野,也有本土实践,两者紧密结合,形成贝莱德基金的特色。

贝莱德基金不一样的地方在于:一是作为全球化公司,我们有海外的资源和投研力量,有海外经验,可以帮助我们换个角度看中国,这是为什么第一个产品做中国新视野,换个角度看中国,和竞争对手有不一样的看法。

二是作为全球化的资产管理公司,我们有强有力的全球的贝莱德智库,拥有很多经济学家,从宏观方面为未来中国投资提供好的建议,对长期投资方向提供帮助。

三是贝莱德强调风险控制对投资帮助,我们更多考核基金经理的是风险调整后的收益,这是我们的特点。

提问9:贝莱德基金产品线布局的考虑是怎么样的?未来是否会布局ETF?

张弛:贝莱德基金会根据我们的解决方案来形成产品线布局,未来会让大家逐步看到对不同风险偏好投资者的产品和解决方案,拭目以待看到更多不一样的产品。

从贝莱德的角度来说,未来被动化产品一定是解决方案的一个重要组成部分。而且会秉持股东方在全球ETF方面的经验和实践,通过ETF以及ETF产生的对市场贝塔的把握,从而形成为不同投资者提供不同的解决方案。这种解决方案不是一个,而是一系列解决方案,ETF一定会是未来我们非常重要的投资工具。

提问10:从投资角度,新基金在投资中国股票方面有哪些特点?

陆文杰:产品本身是偏成长风格的基金,在成长基础上我们希望找到可持续的、高质量的机会。

选股标准上集中布局优质个股,主要集中在对市场、行业、公司和管理层等质量方面的考量,还会看成长机会,看所处的行业空间是否大,是否有行业集中度上升的趋势,同时看企业的核心竞争力是否明确,估值是否合理。

聚焦可持续的高质量成长是这只基金最重要的投资风格。