01

一周市场

数据来源:Wind,东海基金整理

数据截止时间:2021年8月20日

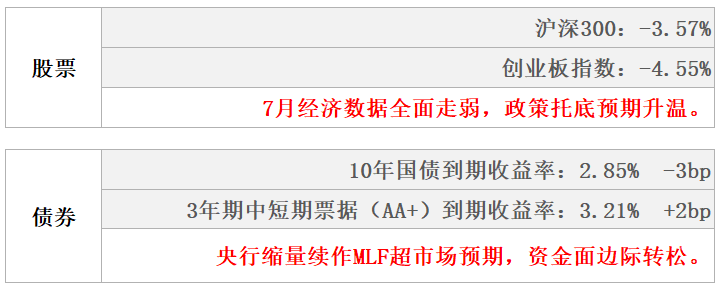

股市

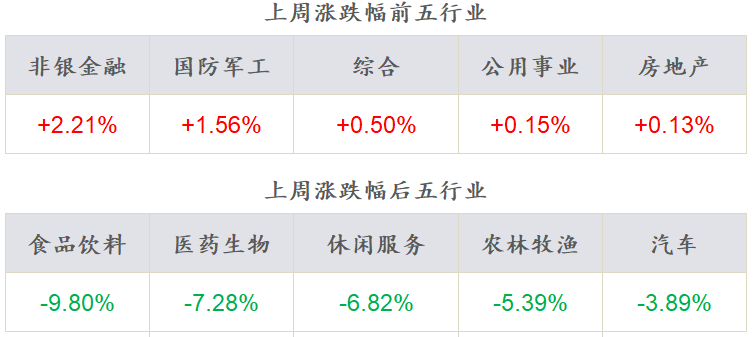

权益市场整体下跌,成交量继续维持高位。价值风格继续跑赢成长风格,国证成长下跌5.72%,国证价值下跌0.79%。行业板块中,非银金融、国防军工、综合、公用事业、房地产领涨,食品饮料、医药生物、休闲服务、农林牧渔、汽车领跌。

债市

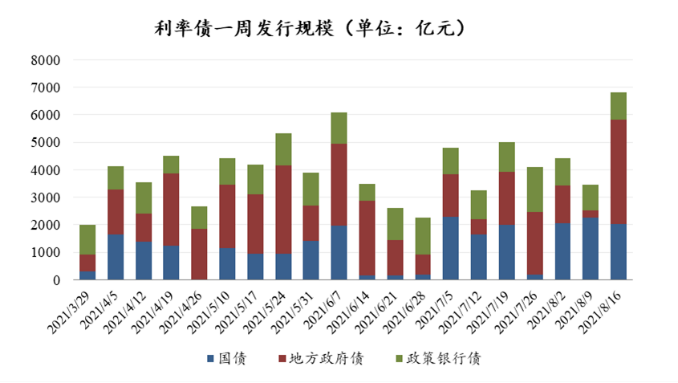

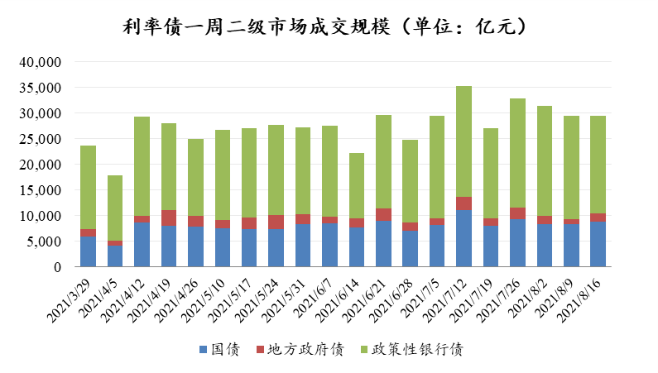

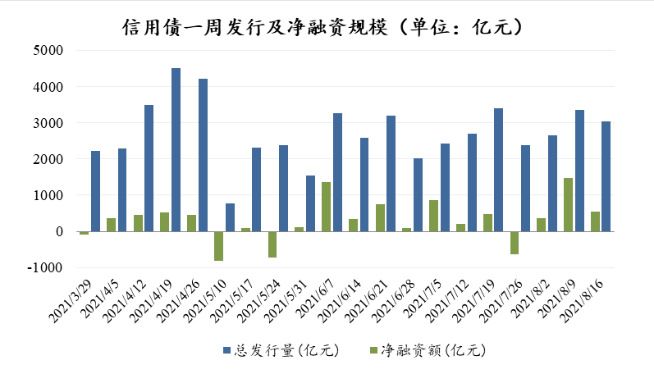

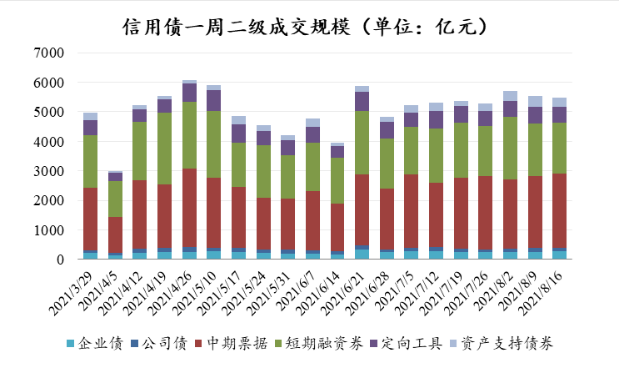

上周公开市场有500亿元逆回购和7000亿元MLF到期,央行对逆回购悉数进行等额续作并进行了6000亿元MLF操作,资金净回笼1000亿元。受机构对货币政策进一步宽松的预期有所消退的影响,上周除一年期国债收益率上行,剩余期限均有回落。信用债发行规模和净融资均较前一周有所下降,收益率大多上行。

02

权益市场

市场策略

1)7月数据低于预期,政策托底预期升温。7月数据回落幅度超预期,横向对比看,消费数据弱于工业弱于出口,投资仅地产竣工链稍强;政策托底预期伴随大幅低于预期的数据逐渐加强,但上周并未看到相关政策吹风佐证。考虑到7月份疫情、洪灾、钢铁限产、隐性债务化解压力等因素,经济增速下行程度仍然需要结合8月相关数据进行综合判断。

2)财政增速相较稳健。7月增值税对收入拉动较前值下降1个百分点,与7月工业增加值走弱形成印证;企业所得税和消费税是7月财政收入的主要支撑项。7月政府性基金支出放缓,进一步拖累全年支出进度;市场上大部分观点将账本二支出进度不及预期归因于专项债发行,但即便专项债按照序时进度发行且全部形成支出(3.64*7/12), 1-7月累计进度也仅达43%,低于2019年收入进度2个百分点。同时,2019年支出仅完成预算92%,可以想见即使下半年专项债足额发行,今年政府性基金支出或仍将低于预算。

3)观点维持:维持成长+周期配置,关注消费。上周市场大幅调整,创业板指数和“茅”方向调整加深,市场焦点仍然围绕3个方向展开:

政策+景气角度仍是短期市场演绎的主要逻辑,新能源+新能车+军工+半导体大概率仍然是主要方向,尽管近期有所调整,景气度角度逻辑并没有破坏;

绝对收益可逐步关注跌出性价比的领域,存在预期反转的行业,包括医药、家电;

赛道相对不拥挤的方向,周期+中证500。

我们认为,上周恒瑞大跌印证中报期市场对于盈利向下容忍度较低,“茅”指数大幅调整,性价比逐步提升,但是阶段性底部确认的时间周期难以确定,建议自下而上关注消费。

指数表现

数据来源:Wind,东海基金整理

数据截止时间:2021年8月20日

资金流向

数据来源:Wind,东海基金整理

数据截止时间:2021年8月20日

市场动向

上周五个交易日,A股各指数全线下跌,成交量继续维持高位。沪深300指数下跌3.57%,创业板继前一周下跌4.18%,上周再次大跌4.55%,上周两市融资融券余额回落,达到18456.82亿元,相较于前一周收盘减少0.45%。行业板块上周多数下跌,其中非银金融、国防军工、综合、公用事业、房地产领涨,食品饮料、医药生物、休闲服务、农林牧渔、汽车领跌,“茅”指数大跌6.62%。

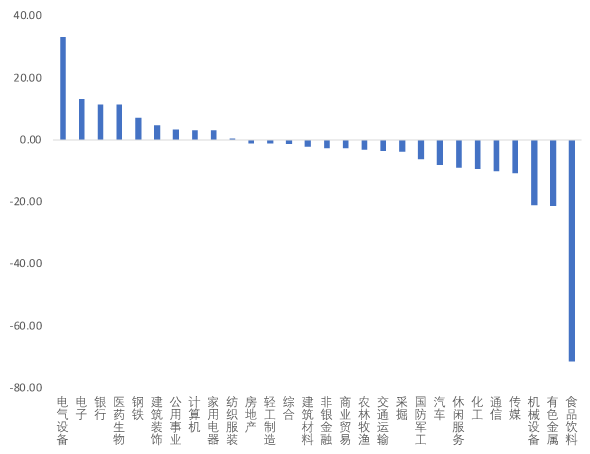

资金流向来看,上周北向资金受政策情绪影响大幅流出104.91亿元,上周南向资金大幅净流入180.65亿港元;行业资金方面,北向资金流入前五行业分别为电气设备、电子、银行、医药生物、建筑装饰,流出前五行业分别为食品饮料、有色金属、机械设备、通信、化工。

03

债券市场

资金面

上周公开市场有500亿元逆回购和7000亿元MLF到期,央行对逆回购悉数进行等额续作并进行了6000亿元MLF操作,资金净回笼1000亿元。央行缩量续作MLF超市场预期,资金面边际转松。

具体来看SHIBOR隔夜利率收于2.04%,较前一周下行13BP,SHIBOR 7天期收于2.12%,较前一周末下行8BP;DR001加权均价收于2.05%,较前一周末下行11BP,DR007收于2.05%,较前一周末下行10BP。

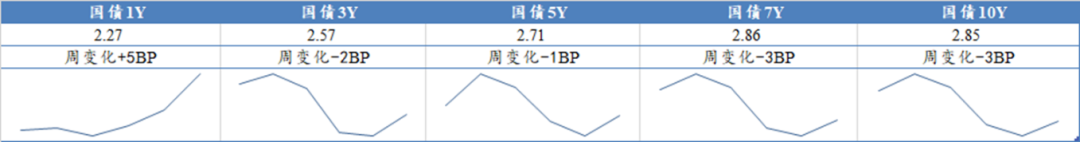

现券走势

受机构对货币政策进一步宽松的预期有所消退的影响,上周除一年期国债收益率上行,剩余期限均有所回落,收益率曲线小幅走平。

1年、3年、5年、7年和10年期的国债收益率分别收于2.27%、2.57%、2.71%、2.86%和2.85%。

数据来源:Wind,东海基金整理

数据截止时间:2021年8月20日

上周信用债发行规模和净融资均较前一周有所下降。

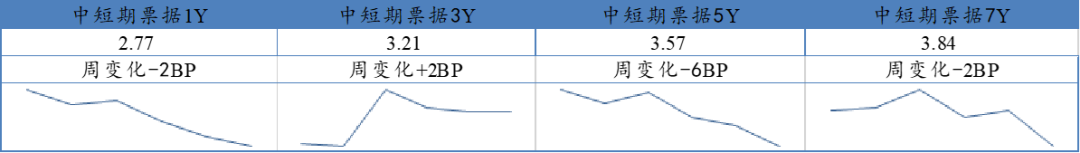

收益率方面,上周信用债收益率大多上行,以AA+中短期票据为例,1年、3年、5年和7年期收益率均较前一周末下行2BP、上行2BP、下行6BP和2BP。

数据来源:Wind,东海基金整理

数据截止时间:2021年8月20日

04

一周要闻

7月经济数据全面走弱

7月工业增加值同比增长6.4%,两年平均增速为5.6%,低于市场预期,从行业上看,7月钢铁行业和汽车制造业当月同比分别为-2.6%、-8.5%,前者是停工检修和环保目标约束所致,后者则是由于全球供应链的影响。

7月固定资产投资累计同比增长10.3%,两年平均增长4.3%,主要受基建投资增速明显回落的影响,1-7月基建投资两年平均增速仅为0.9%,较上半年回落1.5个百分点。

7月消费形势大幅不及预期,一则社零两年平均增速回落1.3个百分点至3.6%,仅高于前两月水平;二则社零环比下降0.13%,这显示7月消费较6月有显著下滑。

7月财政收支相较稳健

1-7月全国一般公共预算收入累计13.8万亿元,同比增长20%(前值21.8%)。收入分项看,税收增速有所放缓;税收收入中,增值税、消费税增速7月回落较大,企业所得税小幅上涨。

1-7月全国一般公共预算支出累计13.8万亿元,同比增长3.3%(前值4.5%)。财政财政支出分项看,基建相关支出增速继续回落。

05

宏观日历

8月27日(周五)

中国7月工业企业利润,累计同比:前值66.90%。

作者:东海基金研发策略团队