2020“银华基金杯”新浪银行理财师大赛,火热报名中。即日起至9月7日,报名参赛将免费领取管清友、罗元裳、陈凯丰、简七等多位大咖,总价值逾700元的精品课程礼包。【点击领取】

来源:华宝财富魔方

分析师:李真(执业证书编号:S0890513110002)

分析师:侯黎(执业证书编号:S0890520010003)

报告摘要

基金经理简介:李耀柱,中山大学工学硕士,香港科技大学金融数学与统计硕士,9年证券从业经验,4.5年公募基金管理经历,现任广发基金国际业务部副总经理。李耀柱为成长风格选手,主要能力圈为科技、医药、消费等板块。

整体表现:李耀柱任职期间,管理的两个产品长期超额收益明显领先市场,位列同类前25%分位,擅长牛市和震荡行情,弹性良好,在2017/02-2018/01牛市行情、2018/10-2019/04快牛行情以及2019年至今的宽幅震荡行情中表现优秀。

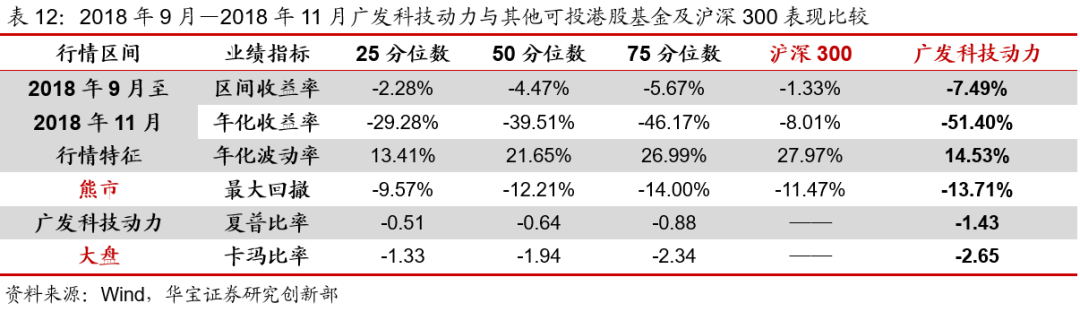

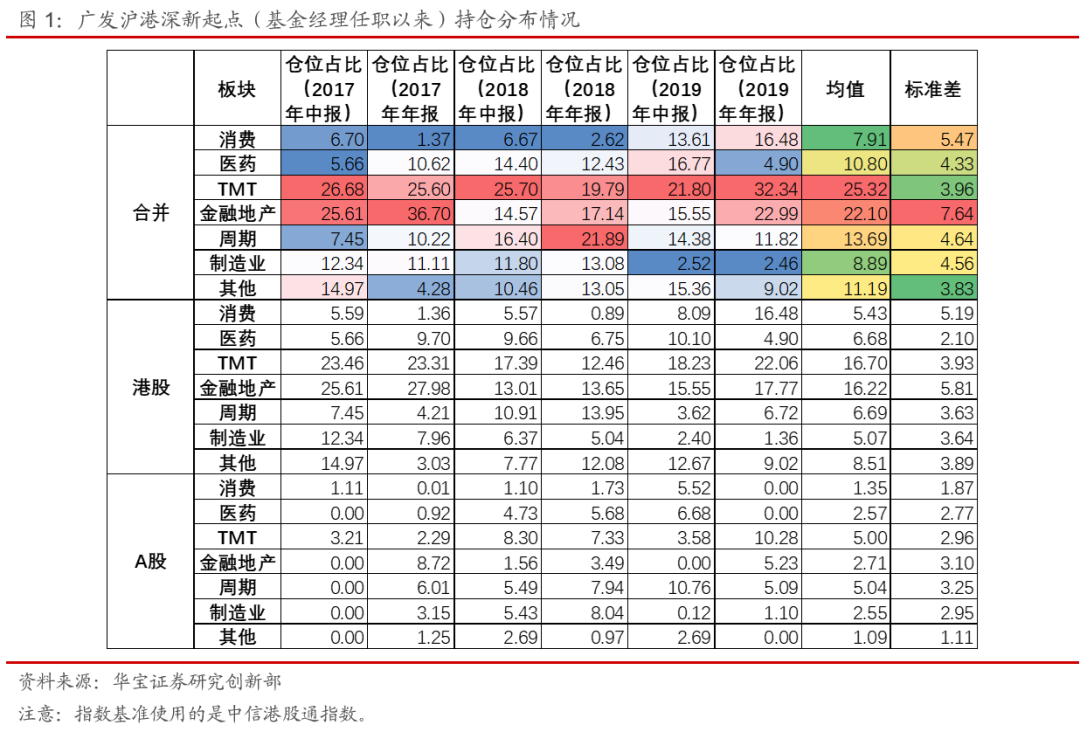

行业配置:广发沪港深新起点在行业上分布相对灵活,长期高配科技、医药、消费等板块,标配金融地产,相对低配制造业、军工等板块,会根据市场环境调整持仓结构,如在2018年通过增持相对抗跌的周期、公用事业等板块,抵御了部分市场风险。

仓位和操作特点:广发沪港深新起点,高仓位、高港股纯度、高集中度,长期持有中低换手。任职以来平均仓位接近90%,港股纯度78%,前十大集中度58%,近一年提升到65%左右,双边换手率5倍左右。

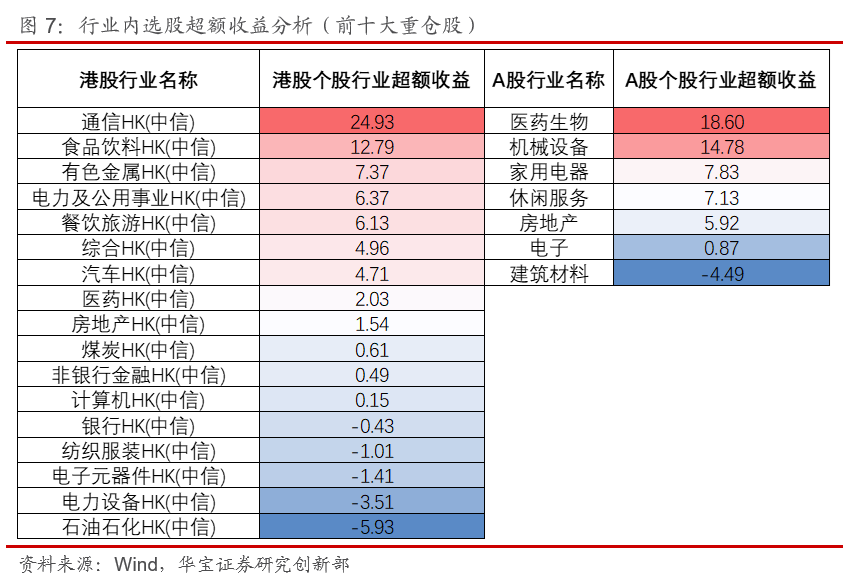

持股特征和选股能力:精选优质成长股,偏好具有成长性的行业龙头,兼顾估值,不参与市场博弈,重仓个股流通市值中位数在500亿以上,历史重仓股PE(TTM)在25倍附近,最近半年估值有所提升。75%所投行业的行业内选股均能获得超额收益,在其长期偏好的科技、医药、消费等板块,能够持续获得超额收益,是一位难得的跨市场成长风格选手。

风险提示:本报告所载的任何建议、意见及推测仅反映本公司于本报告发布当日的判断。

1. 广发基金李耀柱

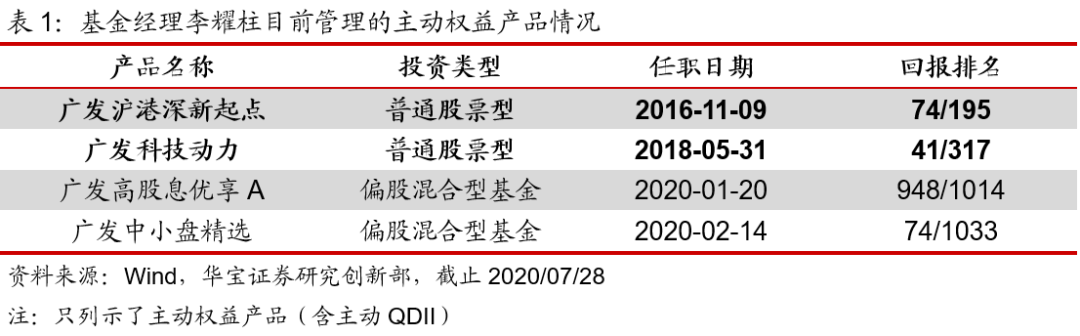

李耀柱,中山大学工学硕士,香港科技大学金融数学与统计硕士,9年证券从业经验,4.5年公募基金管理经历,现任广发基金国际业务部副总经理,基金经理目前共管理5只产品,在管公募规模115.57亿元。2010年8月至2014年7月在广发基金中央交易部任股票交易员,2014年8月至2015年12月在国际业务部先后任QDII基金研究员、基金经理助理。2015年12月开始管理部分QDII指数产品和QDII债券类产品,如:2015年12月到2020年月2月管理广发纳斯达克100ETF,2016年8月至2017年11月管理广发亚太中高收益债券型基金,2019年3月起管理广发恒生中国企业精明指数型(QDII)基金等。2016年开始管理主动权益型产品,2016年11月起开始管理广发沪港深新起点,2018年2月起管理广发海外多元配置(QDII),2018年5月起管理广发科技动力,2019年5月到2020年8月管理广发港股通优质增长,2019年5月到2020年7月管理广发消费升级,2020年1月起管理广发高股息优享混合,2020年2月起管理广发中小盘精选。

李耀柱为成长风格,主要能力圈集中在科技、医药和部分消费等板块,在市场有可能出现较大风险时,通过调整持仓结构(增配周期股)抵御市场风险。

2. 代表产品:广发沪港深新起点(002121.OF)

2.1. 广发沪港深新起点基本资料

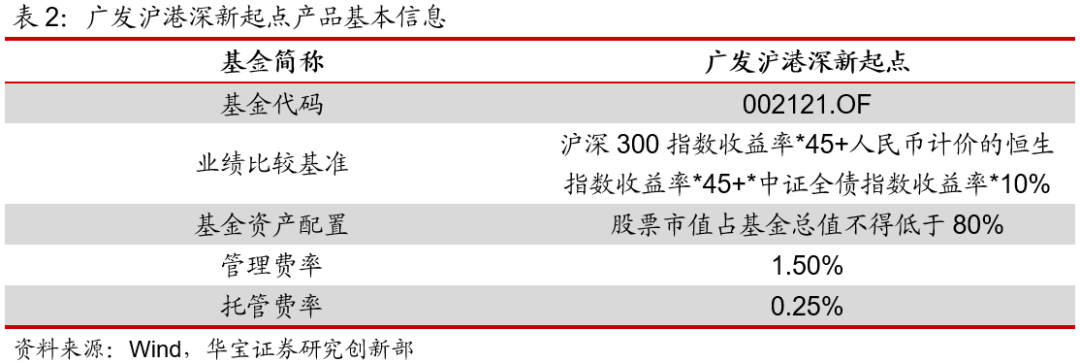

广发沪港深新起点(002121.OF)成立于2016年11月,是广发基金旗下的一只普通股票型基金。根据Wind数据,基金经理李耀柱于2016年11月9日任职,任职以来(截止2020/07/28)总回报88.89%,超越业绩基准(25.53%)63.35%。当前规模(截止2020/06/30)41.46亿,产品的部分要素信息如下:

2.2. 基金业绩(广发沪港深新起点和广发科技动力)

2.2.1. 任职期间整体业绩表现:超额收益优秀,弹性良好

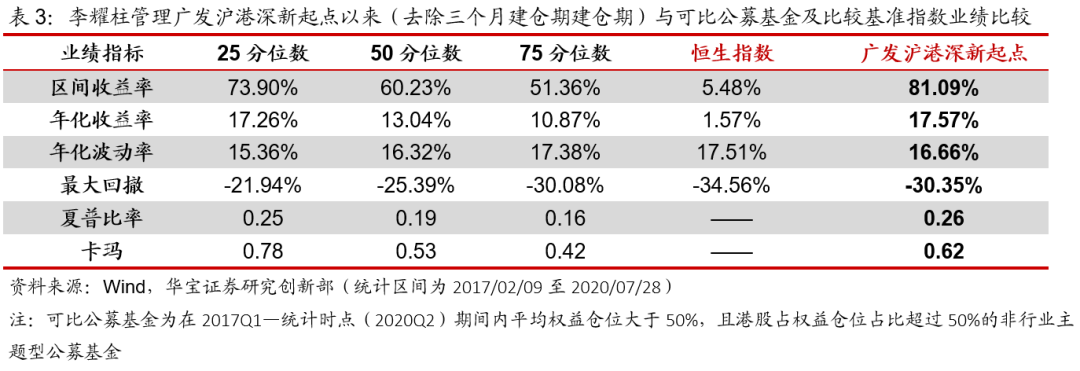

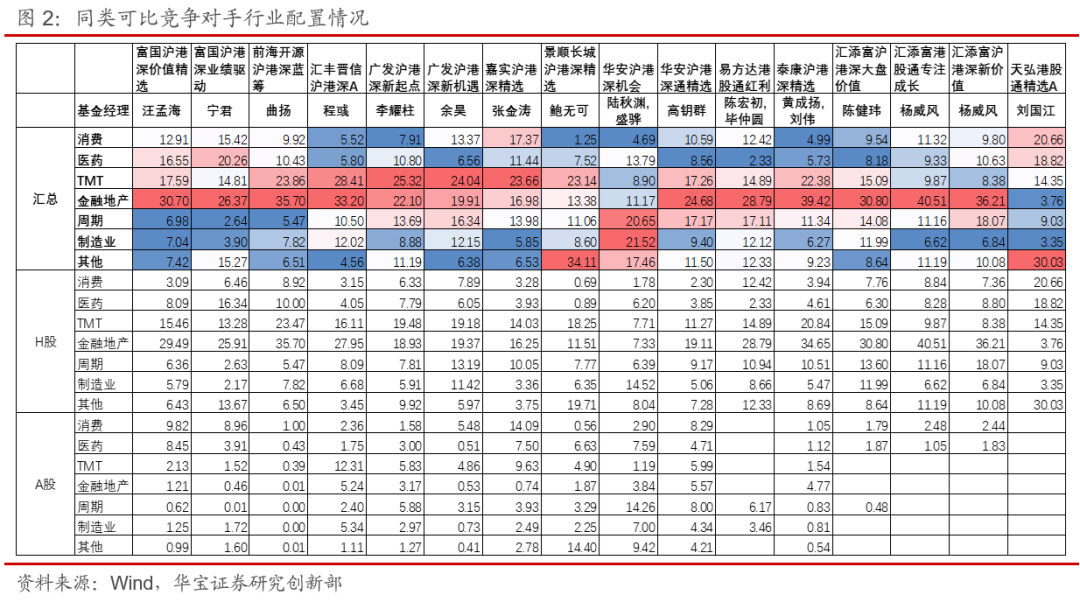

由于基金经理在任职期间整体保持85%以上的权益仓位,且75%以上的权益仓位均为港股,我们将2017Q1-2020Q2期间内平均权益仓位在50%以上,且50%权益仓位投资港股的公募基金作为广发沪港深新起点的可比较公募样本。

从业绩数据来看,李耀柱在广发沪港深新起点任职期间长期超额收益优秀,业绩弹性良好,回撤控制一般,整体波动率中等:从收益指标上看,表现优秀,基金自李耀柱任职以来(去除三个月建仓期)收益率领先同类公募,位于同类前25%,自2017年2月至2020年7月的三年半时间里,实现了81.09%的收益,远超恒生指数;从风险指标上看,年化波动率处于市场中位数水平,略低于恒生指数,最大回撤接近市场75分位水平,下行风险控制一般。在风险调整后收益方面表现良好,夏普比率位于市场前25%水平,卡玛比率处于市场前1/2。

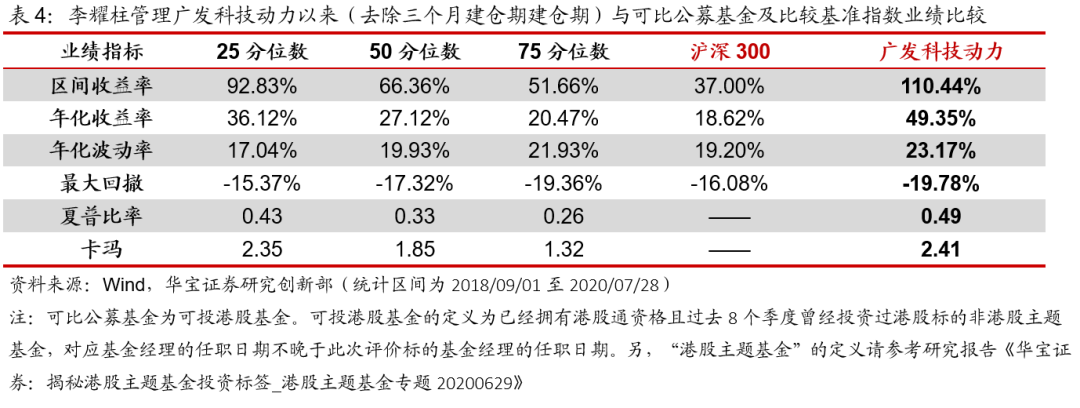

在广发科技动力的管理期间,基金经理长期超额收益优秀,业绩弹性良好,回撤控制一般,整体波动率较大:从收益指标上看,表现优秀,基金自李耀柱任职以来(去除三个月建仓期)收益率大大领先同类公募,位于前25%水平,自2018年9月至2020年7月不到两年时间里,实现了110.44%的收益,远超沪深300;从风险指标上看,年化波动率处于市场后25%分位,最大回撤接近市场75分位水平,下行风险控制一般。在风险调整后收益方面表现良好,夏普比率位于市场前25%水平,卡玛比率处于市场前25%分位。

2.2.2 不同行情阶段风格与业绩表现:业绩弹性良好,擅长牛市和震荡市

方法:对于广发沪港深新起点,将基金经理管理期间的历史行情特征(恒生指数)自2017年以来划分为201702-201801牛市、201801-201810熊市、201810-201904快牛以及201904到202007宽幅震荡五个时间段,以考察基金在不同市场环境下的业绩表现。同时,在每个时间段将广发沪港深新起点与同时间区段港股主题基金相比较,从而可观察出在同类港股主题基金中广发沪港深新起点的表现情况。同理,对于广发科技动力,同样将任职期以来的历史行情特征(沪深300)自2018年9月以来划分成四个阶段,考察基金经理在不同市场环境下的业绩表现,对标的基金经理定为同期可比的可投港股的基金(剔除港股主题基金)。

考察结果:两个产品中,虽然主要投资的市场略有差异,但产品均表现出业绩弹性良好,基金在牛市和震荡行情行情中表现突出,而在熊市中表现较弱。基金经理长期偏好成长股,且始终保持高仓位,集中度略高于市场平均水平,在牛市环境下,成长股股价弹性更好,但在熊市环境中,成长股的估值溢价压缩,回撤幅度相对更大。

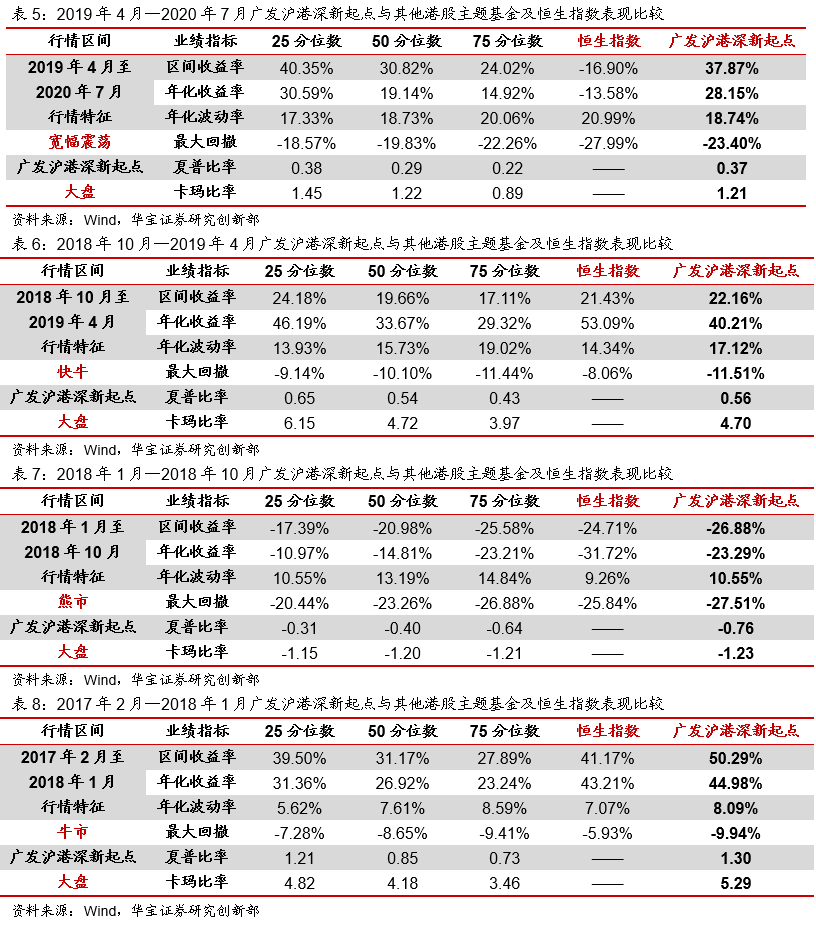

广发沪港深新起点在201702-201801牛市行情中,基金收益率位于市场前25分位,回撤控制较弱,波动率处于市场后1/2;在201801-201810熊市行情中,基金收益率表现和回撤控制均较弱,位于市场后25%分位,波动率表现良好,进入市场前25%;在201810-201904快牛行情中,基金收益率领先市场,回撤和波动率控制较弱;在201904-202007的宽幅震荡行情中,基金收益率接近市场前25%分位水平,回撤控制较弱,波动率处于中等水平。

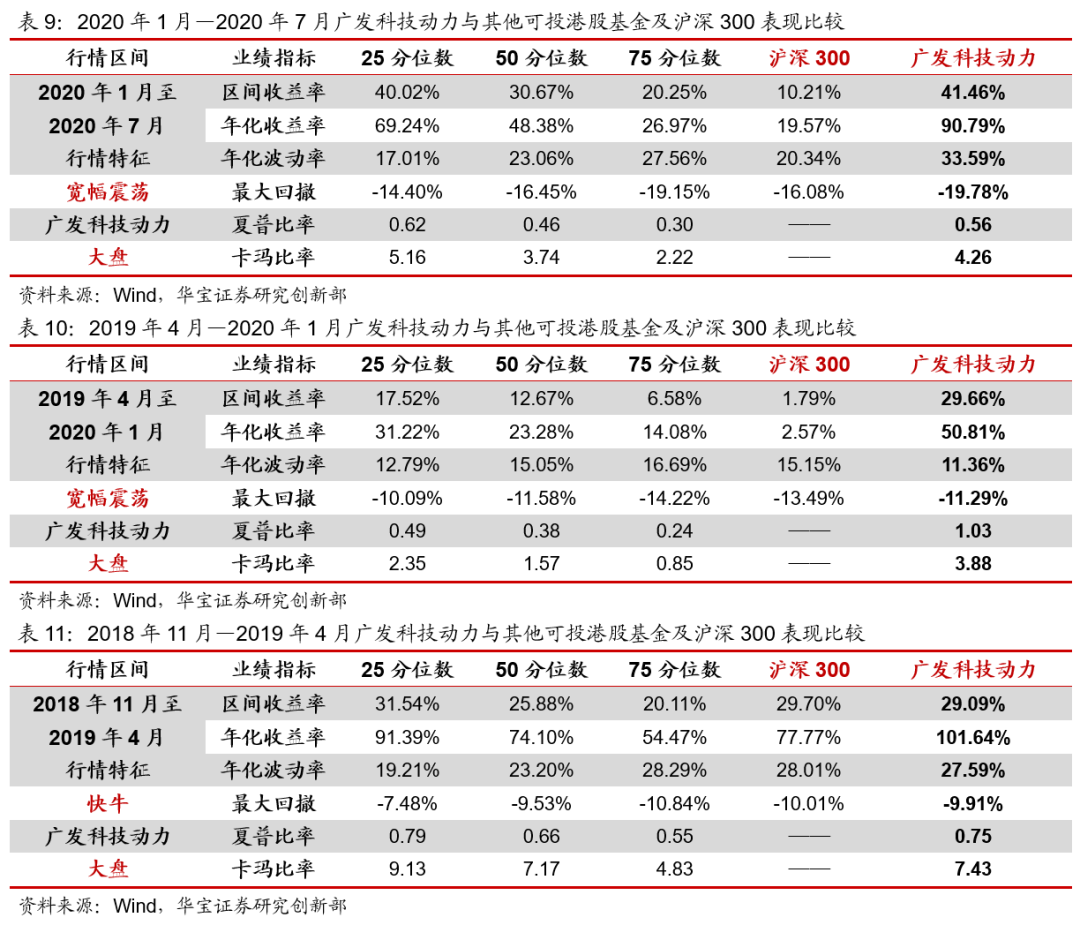

广发科技科技动力在2018年9月-2018年11月这段熊市环境中,基金收益率位于市场后25%分位,最大回撤位于市场后50%,波动率表现较好,接近市场前25%分位,夏普比率和卡玛相对落后于市场;在201811-201904这段快牛时间,基金跑进市场前1/2,最大回撤和波动率位于市场后1/2,夏普和卡玛比率表现良好;在201904-202001这段宽幅震荡行情中,基金收益率明显领先市场前25%分位水平,波动率指标同样表现优秀,最大回撤位于市场中位数水平,夏普和卡玛领先于同类产品;在202001-202007这段宽幅震荡行情中,基金收益率跑进市场前25%,最大回撤和波动率指标则表现较弱。

2.3. 行业配置:高配科技、医药,标配金融地产,低配制造业等

长期高配TMT、金融地产、医药、消费,低配制造业等。考虑到广发科技动力为一只科技主题型基金,行业配置相对集中,而基金经理管理的广发沪港深新起点不限定投资主题,且任职时间较长,故从行业配置开始,在后面的持仓分析当中,我们选择广发沪港深新起点进行分析。参考《华宝证券:揭秘港股主题基金投资标签_港股主题基金专题20200629》相关内容,其文中在计算行业配置特点时选取了具有代表性的样本16只港股主题基金(包括广发沪港深新起点),由于恒生指数中港股通部分里的金融地产、TMT板块占比分别为30%和20%左右,港股主题基金为了防止产品业绩跟指数出现较大的背离,主动选择在金融地产、TMT板块进行更多的配置,16只产品中有10只产品将金融地产板块作为自己的基础配置,平均配置比例超过30%,TMT也是港股主题基金长期重配的板块,但同时可以看到少数产品出现了较为明显的差异化配置。李耀柱在研究员期间,主要覆盖科技行业,对港股、A股和美股中的科技型企业具有较丰富的研究经验,同时也有自己的一套甄选科技标的的见解,相对于其他15只对标产品,广发沪港深新起点同样会将TMT、金融地产作为基础配置,且相对而言在TMT板块上的配置会更多一点。另一方面,基金经理在自己的投资框架中偏好科技、消费、医药,广发沪港深新起点定位于主要投资港股市场,虽然香港市场缺少像A股市场一样比较传统的食品饮料、家电等传统消费股,但港股中部分互联网公司具备消费品的属性,且按照GICS分类,这一类互联网公司属于消费品行业,从结果上看产品在消费品上的占比依然较高。

通过持仓结构的阶段性调整应对市场环境变化,收效良好。18年熊市期间,面对贸易战的不确定性,基金经理明显降低了金融地产、TMT板块的配置,提升了周期板块的持仓占比(集中于:煤炭、石油石化),回过头来看,18年港股的电子元器件跌幅最大,周期板块相对抗跌,此次操作为持有人减少了损失。寻找子行业中最有价值的部分。19年上半年基金经理提升了医药的配置,下半年明显减配,查看季报公开持仓可看到增配的部分是创新药业务占比相对更高的个股(如中国生物制药),减配的是创新药占比相对较低的个股(如石药集团),后面个股走势的差异证明了持仓调整的正确性。虽受限于香港市场缺乏传统的消费股,基金经理依然在港股中找到一些具有成长性的消费子行业进行配置,并在19年明显提升了消费板块的配置比例,一方面因为看好美团在消费、旅游上的拓展能力,增配了美团,另一方面,基金经理考虑到博彩股具有明显的顺周期性,在18年较差的宏观环境下,减配了博彩股,但在贸易战缓和后果断恢复了配置;面对疫情带来的影响,基金经理果断布局具有成长性的调味料板块,同时19年期间阶段性持有过部分家用电器行业。

2.4. 仓位、操作特点和持股特征:

2.4.1. 仓位和操作特点:高仓位和高港股纯度,高集中度,长期持有中低换手

高仓位:广发沪港深新起点是一只股票型基金,合同要求股票仓位不得低于基金资产的80%,2017Q1到2020Q2期间,广发沪港深新起点的平均仓位接近90%,始终维持高仓位,2020Q2仓位为91.02%。如前文所提及,基金经理虽不会大幅调整仓位,但会根据市场环境的变化改变持仓股比例。

高港股纯度:产品定位为一只主要投资港股市场的基金,2017Q1到2020Q2,港股纯度均值为78.53%,始终保持高纯度,2020Q2最新港股纯度为86.05%,是一只较为纯粹的港股主题基金。

前十大集中度:高集中度。基金经理任职以来的前十大集中度均值为58.43%。近一年多开始,基金经理集中度有所提升,2019年以来前十大集中度均值为64.94%。

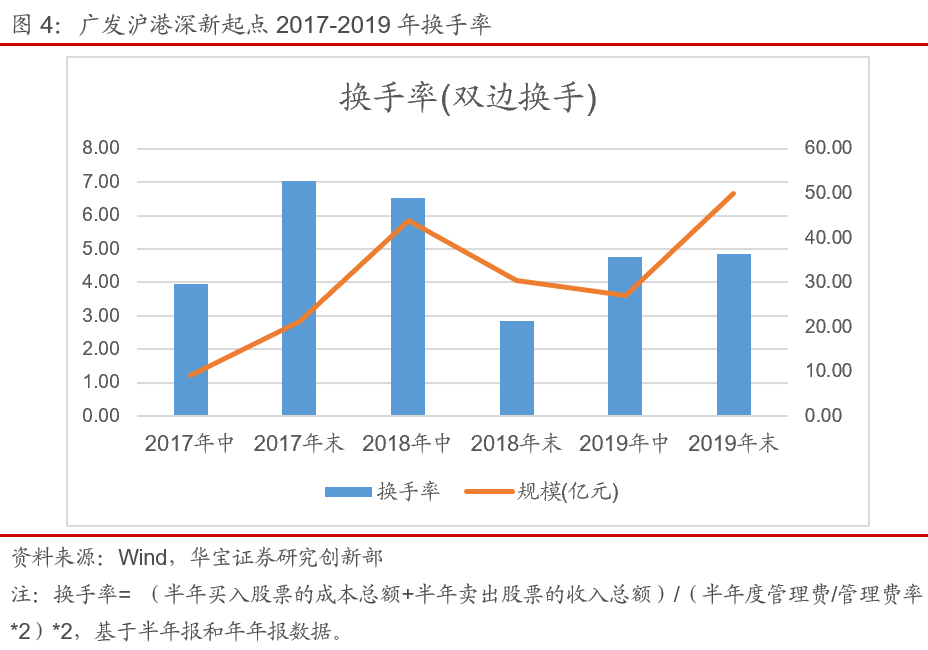

换手率:中低换手,长期持有。任职以来,平均双边换手率4.99倍,处于行业中低水平。2018年上半年因为产品规模的变化和市场环境的变化,换手率被动提升。去除三个月建仓期,任职14个季度,累计进入前十大的个股数量50只,其中54%的重仓股持有时间超过2个季度。

2.4.2. 持股特征和选股能力:大中盘成长,兼顾估值,科技、医药等板块持续获得超额收益

基金经理李耀柱的选股框架:自下而上和自上而下相结合,1、寻找当前市场的核心驱动因素,即中长期的核心产业及其驱动因素,通过一些宏观指标规避部分市场风险;2、自下而上,寻找产业链价值最大的部分,偏好可超越周期、具有5年增长空间的成长股,比如:ROE未来几年持续向上,同时关注公司治理和企业自我进化的能力,优秀的企业都具备自我进化的能力;3、偏好行业龙头,大型公司具备小公司没有的优势,比如:治理能力相对更好,扩张能力更强,在集中度提升的过程中,可以分得更多的份额等等。

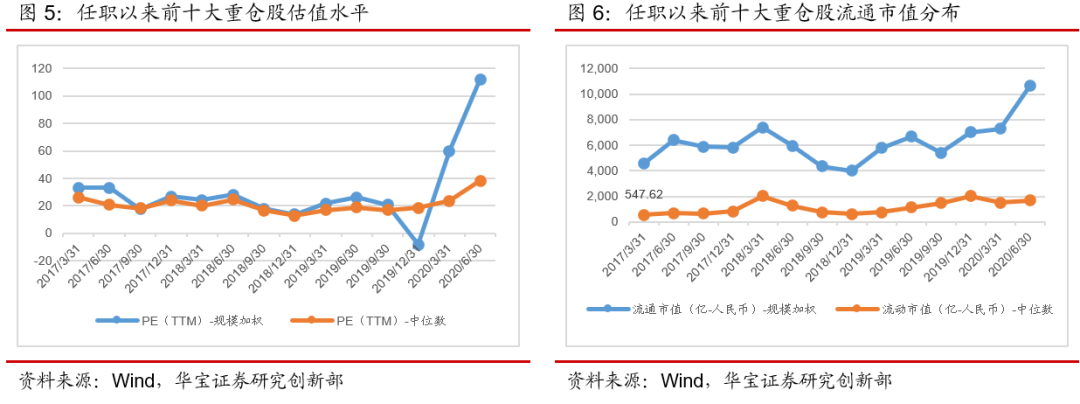

在对于“成长”和“估值”的探讨上,李耀柱更希望公司有实际的成长,同时兼顾估值的合理性,偏好通过数据可以观测的公司,在0到1和1到n这两种路径中,则明显更倾向于后者。观察基金经理任职广发沪港深新起点以来前十大重仓股的持仓情况,估值上,可以看到加权后的PE(TTM)和PE(TTM)中位数绝大部分都在25倍以内,最新半年有所提升,主要因为美团及部分医药、消费个股的估值较高;持仓市值分布上,持仓个股流通市值(中位数)均在500亿以上,规模加权流通市值更是在4000以上,足见基金经理长期偏好行业龙头,虽偏好科技、医药、消费板块中的成长股,但兼顾估值的合理性,不会参与市场短期炒作。

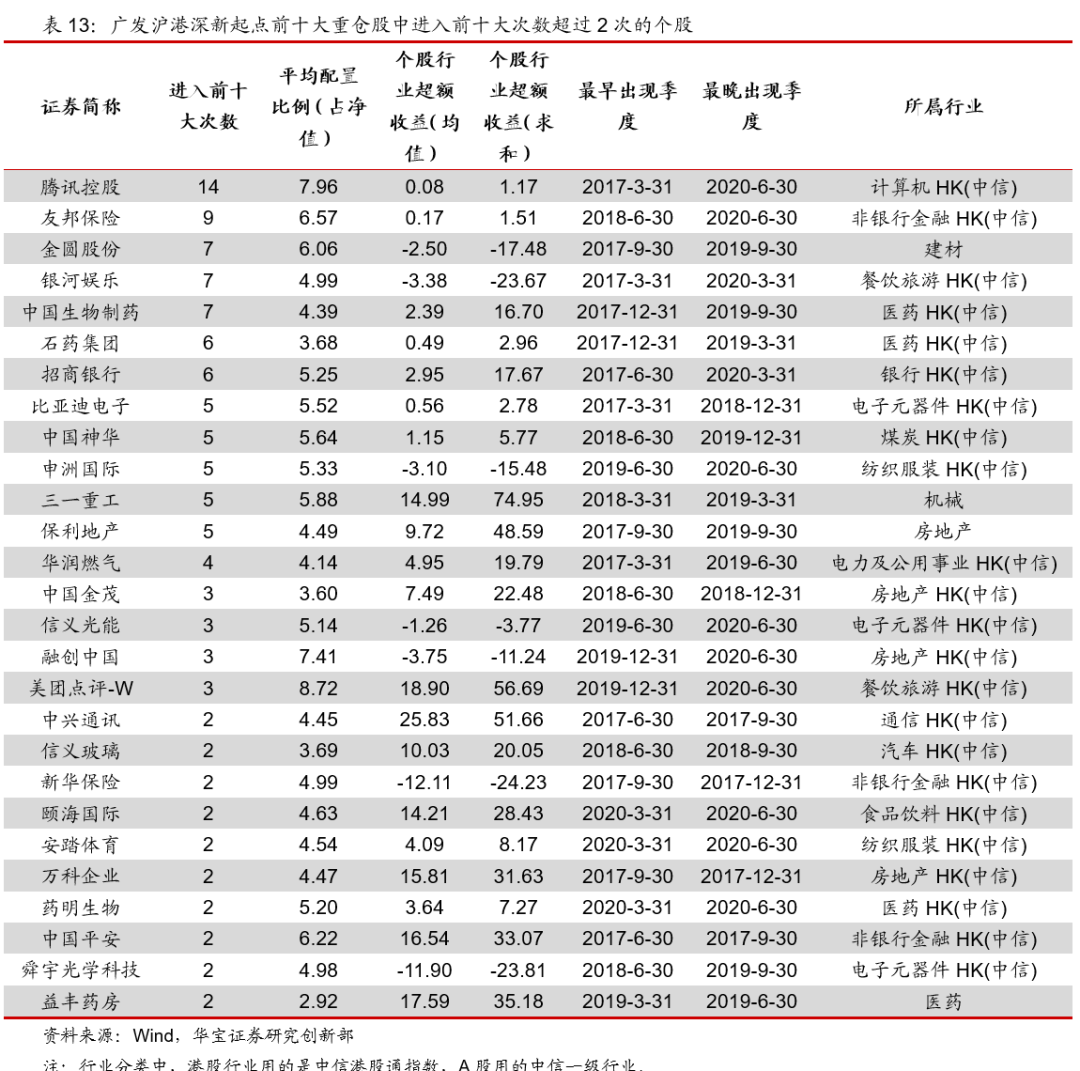

各个行业板块选股情况:基金经理前十大重仓股涉猎行业较多,其中75%的历史配置行业加权超额收益为正。如前文提及,基金经理长期偏好科技、医药、消费等板块,并在其擅长领域里,能够持续获得超额收益。

在选股超额收益为正的行业中:李耀柱在互联网、通信、食品饮料、医药、有色金属、电力及公用事业等行业里获得了较为明显的选股超额收益。出于对美团在餐饮、旅游等领域拓展能力的认可,基金经理从2019年年底开始重仓美团并一直持有至今,直接参与了美团目前涨幅最大的一个阶段。不仅如此,任职以来便长期重仓腾讯,期间个股涨幅超过1倍,为基金净值的增长带来了明显的正贡献。公开数据显示,产品在2017Q2和Q3均重仓通信龙头中兴通讯,并在行情末端及时降低个股持仓,获取了明显的超额收益。2020年,基金经理积极应对疫情带来的影响,捕获了食品饮料中颐海国际这只大牛股,最新中报显示目前依然持有。最新持仓中,我们看到了免税龙头中国中免的身影。医药板块中,从2017年年底开始重仓港股中的中国生物制药和石药集团,在2019Q1基于对创新药中长期看好的逻辑,在两者当中选择继续持有前者,减持了后者,后面两个个股的走势也验证了基金经理的判断。除了选对了创新药的赛道,李耀柱也会在个股间进行一定的调整,可以看到基金经理从2020年开始重仓创新药另一龙头药明生物,目前来看超额收益明显。除了在自己擅长的领域里深挖个股之外,基金经理已逐渐将自己的能力圈拓展到其他行业。为了应对市场短期的风险,基金经理会增配防守性品种,2018Q-2019Q1期间,前十大中出现了机械设备龙头三一重工的身影,不仅抗住了市场的下跌,而且享受到了估值修复行情。在2017Q1、2018Q2和2019年上半年,基金经理曾持有中国铝业、华润燃气、北控水务等,同样在其所在行业取得了一定的超额收益。

在选股超额收益为负的行业中:石油化工、电力设备的参与次数仅一个季度,影响较小。建筑材料里,2017Q3-2019Q3期间,多个季度持有金圆股份,期间股价走势较弱。在李耀柱长期持有的电子行业里,比亚迪电子、舜宇光学、信义光能、瑞声科技等个股曾先后出现在前十大中,且持仓季度数均均超过2个季度,单从个股走势和持仓的调整来看,整体给产品净值依然带来了明显的正贡献。

3. 小结

综上,广发沪港深新起点(002121.OF)和广发科技动力(005777.OF)在李耀柱管理的多个行情区间内超额收益居前,风险调整后收益位于市场前列,在牛市和震荡市中表现亮眼,回撤和波动率控制相对较弱。

行业配置:长期高配科技、医药等板块,标配金融地产,低配制造业、军工等,通过调整持仓结构应对市场风险。

仓位和操作特点:高仓位、高港股纯度、高集中度,长期持有选中的标的,中低换手率。

持股特征和选股能力:跨市场精选优质成长股,偏好行业龙头,长期持有科技、医药、消费等行业内的龙头公司,兼顾估值的合理性;选股能力上,在科技、医药、消费等自己擅长的板块能够持续获得超额,并逐渐拓展了自己的能力圈,是市场上难得的跨市场成长型选手。

扫二维码 3分钟开户 紧抓反弹行情!

扫二维码 3分钟开户 紧抓反弹行情!