原标题:大成研究 | 财政政策探讨来源:大成國際資產管理

财政政策探讨

对财政政策的思考

背景:2021年8月23日,央行召集大行召开了金融机构货币信贷形势分析座谈会,强调“增强信贷总量增长的稳定性、坚持推进信贷结构调整”。央行曾在2018年11月16日、2019年11月19日召开过类似会议,原因均是信用扩张乏力。在此前社融点评中,我们曾提到:7月信贷弱主因是城投、地产面临严监管,投放严格受限。这背后也体现出信贷投放上的结构性症结:实业信贷(尤其是监管关注的科技创新、绿色发展、中小微企业)信贷需求难以支撑高投放。截至目前,政策层并未表态会为保信贷将会放宽城投、地产(央行-地产,财政-基建)。考虑到明年出口动力减弱而带来的经济增长压力,我们对财政政策进行梳理,讨论政策路径选择。

图:社融存量同比增速放缓

资料来源:WIND,2021年7月

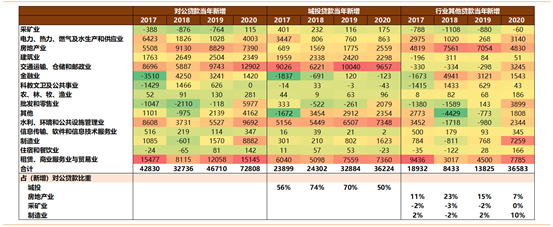

图:从贷款投放角度,城投(基建)、地产仍是政策调控的主要方向

资料来源:天风固收,2021年8月

财政政策,对我国经济动能的预判上,是一条重要线索。从对我国财政政策的梳理上,有以下两方面的观点:

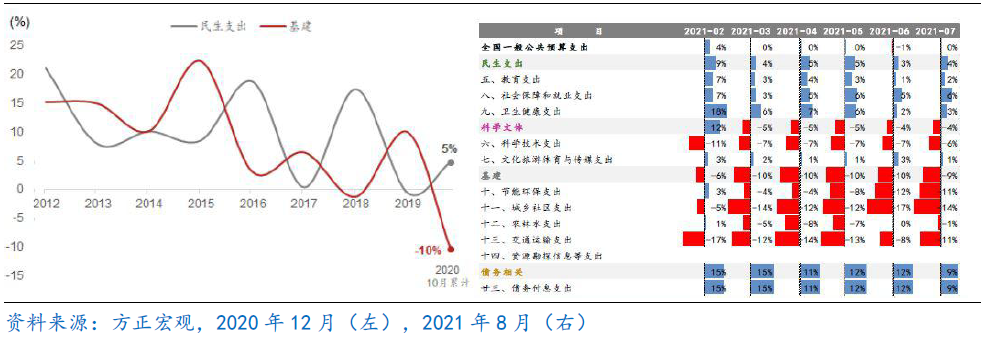

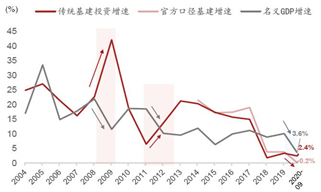

第一,近年财政运行逻辑已经发生深刻变化,财政发力主要向民生领域倾斜,对基建支撑逐步减弱。如果从数据来看的话,2015-2017年三年平均增速、2017年、2018年、2019年基建投资增速分别为:15.6%、13.9%、1.8%、3.3%,基建投资增速台阶式下降的现象明显。若以专项债角度(同为基建项目的资金来源)来考量的话,2020年年中,财政部对于专项债从申报到发行再到资金拨付的各个阶段监管都有所趋严,专项债的申请难度显著加大。

图:基建投资增速台阶式下降的现象明显

资料来源:方正宏观,2020年12月

图:财政对基建资金拨付增速较低(左)和21年1-7月公共财政支出仍向民生领域倾斜(右)

思考:基建投资逆周期规律为何没有在2020年兑现?

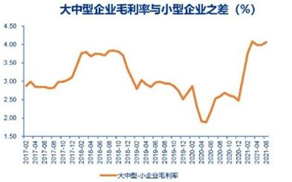

财政是个很“钝”的变量,这意味着其转向的影响深远。历史上,中国财政是典型的基建驱动型财政,基建投资的逆周期表现规律稳定。具体表现为:(1)受2008年金融危机影响,2009年基建投资增速由2008年的22.7%上升到42.2%以对冲GDP增速的下滑;(2)2011-2013年期间,基建在GDP增速收窄时迅速上行,同样体现出逆周期对冲的特点。但自2018年供给侧改革以来,我国大中型企业与中小企业的盈利能力分化加剧。疫情冲击后的经济恢复期内,我国经济结构性问题更趋显著,中小企业、中低收入群体受到的影响更大。由于货币宽松应对结构问题天然存在局限,2020年,为应对新冠疫情对经济造成的冲击,我国同主流经济体一致,在货币宽松之外,配合采用了超常规宽松的财政政策:2020年赤字率首次突破3%,政府债务融资规模也果断扩容8.4万亿。

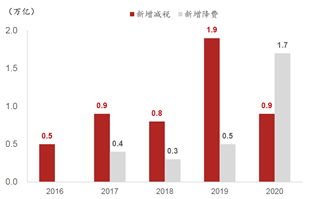

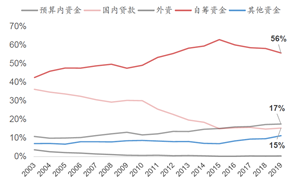

但我国积极财政政策出现了以下的变化,一是财政扩张从传统的扩大支出调整为减少财税收入;二是,财政减收的重点在单纯税收减免的基础上增加了企业费用减负;三是,从预算执行情况来看,财政支出对基建支持力度减弱。2016年,一般公共预算对基建的资金支持占比为32%,2021年上半年该占比已降至22%;四是,新增债务分配结构向中央倾斜,防范地方政府存量债务风险。2009-2014年间,地方财政主导了逆周期调控,期间地方政府非正式工具及城投公司的融资无序扩张。16年底,中央政府和监管部门开启新一轮强监管周期以弥补监管空白和防范化解影子银行、地方隐形债务等金融风险。经统计,17年初我国广义影子银行达100.4万亿。2021年,730政治局会议在430政治局会议基础上进一步强调“落实”财政金融风险处置机制。对基建投资而言,隐形债务融资占比超过50%,预计在严监管与15号文的要求下,基建投资资金来源压力较大。

图:历年来基建逆周期表现规律规定

资料来源:方正宏观,2020年12月(左)

图:疫情冲击下,大中型企业与小型企业毛利率差持续拉大

资料来源:申万宏源固收团队,2021年7月

图:2020年赤字扩张主要为了应对减收而非扩支

资料来源:方正宏观,2020年12月

图:2020年降费规模显著提高

资料来源:方正宏观,2021年8月

图:基建融资构成(截至2019年)

资料来源:方正宏观,2021年8月

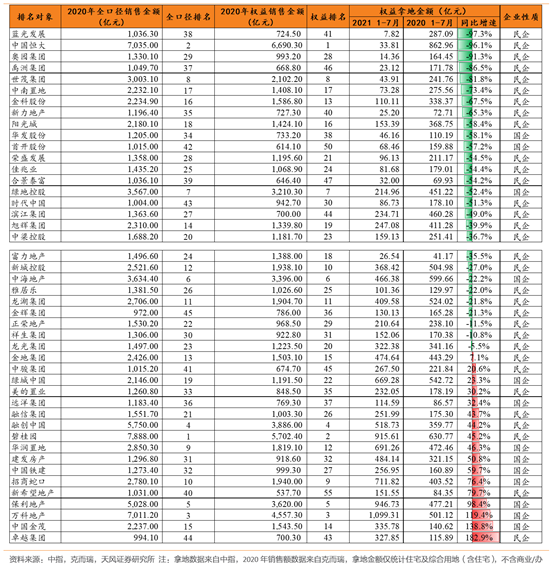

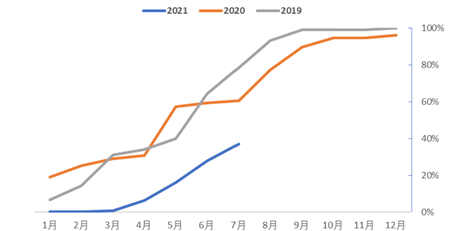

第二,面对经济增长压力,我们认为:国家控平地产基建的主基调不变,但节奏会适当放松或更有弹性。这表现在:从央行方面,将体现在对房企地产集中度管理、房贷额度管理的严控力度上;财政部方面,将体现在对专项债等基建项目的审批节奏上。财政部对地方隐形债务的管控最核心的工具是隐债名单和地方问责机制,其工具较央行更为丰富。以今年为例,当前专项债发行需通过财政厅会同省级发改、审计以及相关行业主管部门进行项目审核,申报初期更为关注项目质量,无论是地方,省级审核都明显趋严,发行期间对收益成本匹配的要求也明显提高,资金挪用问题的监管也更加严苛。此外,在当前“举债必问效、无效必问责”的政策引领下,地方主体无意申报低质量项目,而地方高质量项目缺乏又是个长期问题,地方主体的投资意愿也因此逐步趋弱。因此,1-7月我国专项债发行进度仅为37%,剩余23,341亿元的新增专项债额度将在8-12月内发行完毕,存在财政后置的现象。同时,各地已于7月左右开始筹备2022年专项债项目,这一时点较往年提前了两个月,预计明年财政节奏大概率将由今年的后置转为前置。这意味着,明年财政节奏是前置,将与今年的后置过程形成衔接,对明年经济形成一定托底作用。结合昨日央行召开的金融机构货币信贷形势分析座谈会上所提到的“保持信贷平稳增长仍需努力”、“要衔接好今年下半年和明年上半年信贷工作”,这或许意味着督促银行及时放贷,及早形成对实体的信贷支持,不要按照传统节奏今年四季度银行储备项目冲刺明年开门红。整体来看,我们从央行、财政的表态上,都能看到强调“统筹做好今明两年宏观政策衔接”的重要性。

图:三道红线和两集中是对房企的试金石

资料来源:天风证券,2021年8月

图:1-7月专项债发行进度仅为37%

资料来源:华西固收,2021年8月