2020“银华基金杯”新浪银行理财师大赛,火热报名中。即日起至9月7日,报名参赛将免费领取管清友、罗元裳、陈凯丰、简七等多位大咖,总价值逾700元的精品课程礼包。【点击领取】

基金业协会的数据显示,即使是处于慢牛行情的2017年,自买基金以来有盈利的基民占比也仅有36.5%。2016年也是类似的状况。

股市整体上行,基金净值也上行,为何亏多盈少似乎成了一种“常态”?

今天我们来找找蚕食养基收益的原因,改变它,才是当务之急。

1、高位大胆买进,低位恐慌卖出

“追涨杀跌”、“赚快钱”是人之本性,不只是股民,在很多基民身上也有所体现。

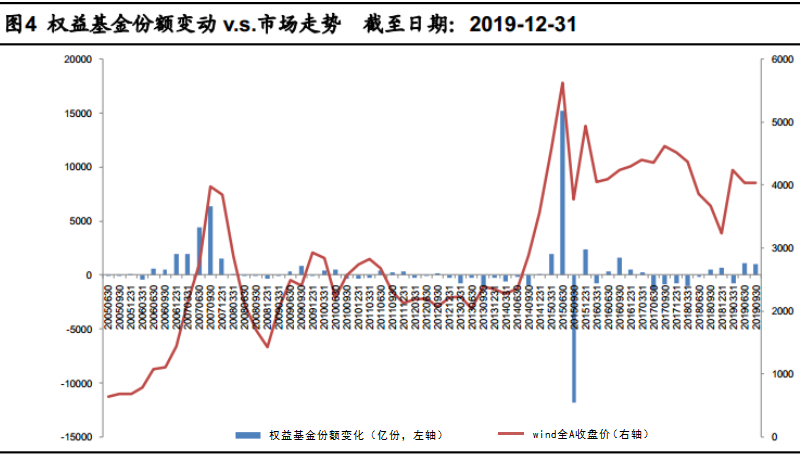

海通证券报告显示,在2006-2007年、2009年、2014年4季度至2015年上半年、2015年4季度、2016年的2、3季度,以及2019年A股行情好的时候,股混基金的份额都明显增长,尤其是市场达到阶段性高点时,恰恰是大家最兴奋的时候,基金的净申购量也达到阶段的顶峰。

相反的,在2008年、2015年3季度、2016年1季度的几次A股大幅下跌的过程中,股混基金都被净赎回,而且在市场阶段性底部区域,基民在恐慌情绪下,赎回基金的份额数也达到高点。

试想,几次大跌之后,如果再坚持几个月,是不是就能迎来一段时间的反弹?

资料来源:Wind,海通证券研究所

不过,也有过反常的时候。比如2018年A股一路下跌,年末股混基金份额却有所增长。在这需要解释一下,当时主要是大量机构资金在逢低买入沪深300等指数ETF。如果只看个人基民的话,股混基金的份额整体还是被净赎回的。

2、频繁买卖,成本不低

大家都知道,在申购、赎回股混基金时会产生一定的费用,如果多次申赎的话,就会增加自己养基的成本。

每1个月买卖1次基金的话,假设买卖1次的总费率是0.5%,那么1年下来,费率成本接近6%;如果买卖1次的总费率算作1%,1年下来费率成本已经超过10%!

相比之下,每3个月、半年和1年买卖1次基金的费率成本会逐级降低。即使假设每买卖1次基金的总费率是1.5%,每半年或每1年买卖1次的话,带来的一年费率支出分别为3%、1.50%,相对前述情况而言差距还是不小。

由此可见,即使有费率优惠,如果买卖次数较多的话,增加的养基费用也不是笔小数目。如果申赎频率更低的话,费率成本就会少一些。

当然,也不是一味地鼓励让大家盲目长期持有,毕竟还得考虑到市场波动、各自的资金需求、止盈目标等因素。

这里只是提醒大家,在资产行情没有出现系统性风险、基金产品本身仍然值得信任的情况下,不妨尝试去适当延长持有时间,而频繁操作增加的费用会蚕食不少基金收益。

扫二维码 3分钟开户 紧抓创业板火爆行情