今年以来,成长股强劲的风头延续多时。尤其是在消费、医药和科技领域,诞生了不少涨幅丰厚的“牛股”。行情演绎至今,投资者难免会思考: 比如,面对成长股高企的估值,我们应该坚定前进,还是求变思退? 在成长股这条赛道上,我们应该跑得更快,还是跑得更稳?安信基金研究部总经理陈鹏在他十多年投研生涯基础上,总结出了明确回答。

陈鹏证券从业经验已有17年,经历过A股多轮牛熊转换,对成长股的研究与风险管理的认知深刻。

他的基金经理生涯起步期,即经历了2007年上证指数冲上6000点的极端牛市,并在2008年的暴跌中收获了第一个权威荣誉,当时公募基金行业有着王亚伟等第一代明星基金经理。此后也历经漫长熊市、成长行情、价值行情等市场风格切换的磨砺,在投资管理上沉淀了宝贵的经验。

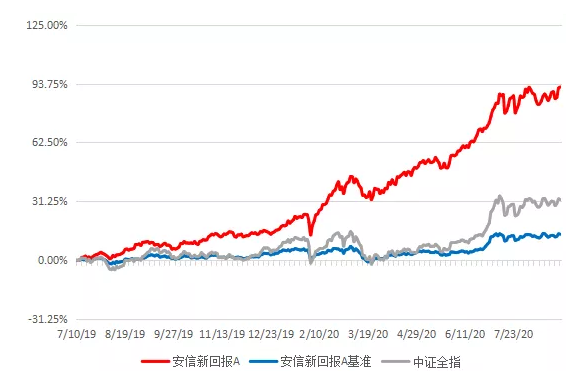

数据显示,他自2019年7月10日管理安信新回报A,截至今年8月底投资回报91.80%,而期间产品净值最大回撤为8.77%。 陈鹏任职安信新回报A基金经理以来业绩表现:

数据来源:Wind、安信基金,区间为2019/7/10-2020/8/31

查理·芒格曾说,“40岁以前没有真正的价值投资者”。

正是时光的淬炼,让这位老将在成长股投资中融入了价值投资的精粹,实现了成长与稳健兼备的业绩表现。

陈鹏投资管理三大特征

成长股投资立足于价值投资的根基

对估值有要求,有特色鲜明的稳健成长风格。主要投资策略是通过对产业趋势以及企业价值创造过程的深入研究,对企业盈利前景作出合乎逻辑的推断,在适当的估值保护下买入成长股。

注重投资体验,采用中性仓位策略控制回撤

管理安信新回报以来,季报披露的股票仓位在6-7成左右,重仓的股票仓位也通常在5%、6%左右, 以更从容的组合形态做成长股投资,有意识地为持有人降低成长股组合的波动率。

聚焦消费、医药和科技

在陈鹏看来,消费升级和产业升级是未来30年中国的主要发展趋势,也是成长股的历史机遇所在,与之紧密关联的就是这三大领域,能够诞生丰富的长期牛股。

这些特点的呈现,内核在于陈鹏对成长风格权益基金定位的深刻思考。 他强调,基金经理是上市企业和基金持有人之间的一道桥梁,不仅要帮助持有人分享企业经营成果,也有责任尽可能的帮助持有人屏蔽部分的企业经营和市场波动风险,提升持有体验,这样才能切切实实帮持有人赚到钱。

资料来源:《聪明投资者》陈鹏访谈节选

注:以上观点不构成投资建议或承诺。我国基金运作时间短,不能反映股市发展所有阶段。基金管理人不保证基金盈利及最低收益,其管理的其他基金的业绩不构成对本基金业绩的保证,基金过往业绩及其净值高低不预示未来业绩表现,敬请投资者关注产品收益波动风险,完整业绩见产品详情页。投资人应认真阅读《基金合同》、《招募说明书》等基金法律文件,确认已知晓并理解产品特征和相关风险,具备相应风险承受能力。市场有风险,投资需谨慎。

扫二维码 3分钟开户 布局下一波反弹