原标题:慧眼识ETF系列5:投资要“对味”,ETF风险知多少?来源:浦银安盛基金

国庆长假一过,留给今年的时间可就不多了,不知道大家2021年的收益完成的如何?四季度的投资已经拉开序幕了!

黄帝内经有云,秋养收,冬养藏。秋天是收获的季节,冬天是储藏的季节,咱们投资也来到了需要稳固的阶段。一年的收益如果在四季度大幅缩水,可就得不偿失了!

在投资里,风险控制是门“必修课”,今天就和大家聊聊这几年不同ETF的风险情况。

一、宽基ETF相对回撤较小、风险较低

一般来说,往往波动越大的ETF需要投资者承受的风险也越大。

以股票型ETF为例,一般大多数宽基ETF的风险要小于行业主题类ETF,但是有时候也会出现例外。

我们将一些宽基指数,比如沪深300、创业板指等和申万一级行业指数进行类比能发现,近3年的最大回撤排名靠前的并不全是宽基指数。

其中,沪深300和上证指数回撤最小,银行、机械设备的回撤率要小于中证500,而医药生物、电气设备、建筑材料的回撤率要小于创业板指。

再结合收益情况看,电气设备和创业板指都有突出表现,也是近3年来市场的一个方向。电气设备包含了一些新能源产业,而创业板指里也多为新兴产业,有智能制造,医药生物、信息技术等,未来这些领域或将受到市场关注,保持高景气度。

二、主题ETF风险偏大,尤其是夕阳行业

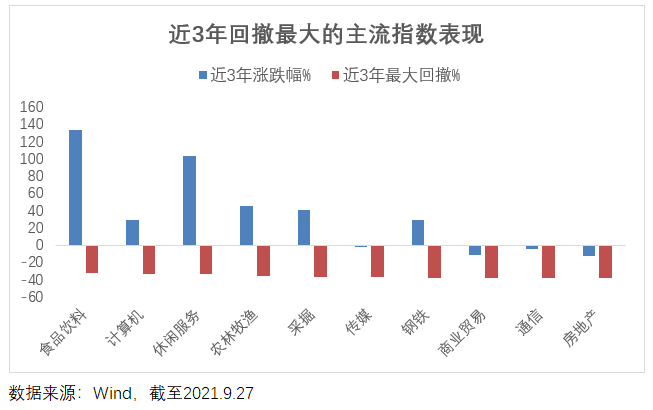

看完了回撤较小的一些指数表现,我们来看下哪些行业相对波动更大?

数据显示,近3年回撤最大的指数里已经没有宽基指数的身影了,而一些偏传统的“夕阳”行业,不仅回撤大表现也较差。

具体到传媒、通信、房地产等行业,近几年表现一般,这类行业需要保持谨慎态度。

三、四季度在眼前,适合配置哪些ETF?

四季度到来,大家更多的是提前思考第二年的资产配置。

1、对于已经达到年内小目标的投资者就相对轻松,保留适量资金为来年做准备。

2、对于还未完全实现年内小目标的投资者,可以检查目前配置的行业主题ETF是否景气度和市场匹配,宽基ETF是否有足够的代表性。如果都没问题就给行情一些时间,现在板块轮动较快,不一定适合频繁调换配置。

3、最后对于实现年内小目标还有很大差距的朋友,可能要总结一下今年的投资策略是不是存在问题,在市场低位的时候可以考虑基金定投。

眼下市场波澜不止分化加剧,万亿成交额也让不少投资者心绪波动。俗话说的好“波动不是风险,承受不住波动才是风险”,希望大家在未来能保持平稳心态,四季度“藏”住收益,做时间的朋友!