来源:基民柠檬

长城基金今年异军突起,廖瀚博、陈良栋耀眼的业绩吸引了不少人的目光。柠檬君关注的何以广业绩也不赖,市场对于这位基金经理的关注并不多,但这绝对是一位硬核基金经理。

硬核的人生 不解释

何以广,清华大学核工程与核技术学士、清华大学核科学与技术连读博士。本科到研究生他在清华大学求学9年,他是何博士,也是“核博士”。基金经理普遍学历较高,但是这么高的也并不多见。学历之外,他还是CPA和CFA。

2011年博士毕业的何以广,本想提前去央企报到继续搞核聚变研究,结果公司嫌他一个人单独去比较麻烦,就没让他去。闲来无事的他赶上长城基金招人,实习后就留在长城基金。

虽然入行比较意外,但是在投研这条路上,何以广还是非常顺遂的,算上实习时间,他也只用了4年2个月就当上了基金经理,这个速度绝对令很多同业羡慕嫉妒恨。

截至目前,9年证券从业经验的何以广,基金经理年限已经超过5年,并且拥有一只管理时间超过5年的基金——长城中小盘(200012)。目前他还担任长城基金研究部总经理,开挂的人生就是如此彪悍,硬核的人生,完全不需要解释。

硬核的方法 通俗说

如此硬核的基金经理,自然也有着很硬核的投资方法论,柠檬君帮大家梳理一下,争取做到通俗易懂。

何以广的投资目标:希望给投资者长期优异回报,短期也不会太差。

在入行之前,何以广有过惨痛的炒股经历,刚当上基金经理的时候(2015年5月)又正好赶上股灾时期,上来就是高位站岗。这两段经历,使得何以广趋向于稳健投资,并且非常注重控制回撤。换个角度来说,就是非常重视投资者的持有体验。

对应投资目标就有相应的投资理念和方法论,也就是基金经理如何择时、择势、选股,柠檬君提取了5个关键词来梳理何以广的投资方法。

“概率”

这是读懂何以广最重要的一个关键词!何以广认为世界不存在所谓的确定性,这在基金经理中是一个很独特的存在。

既然没有确定性,那么就要解决不确定性,最好的方法就是“概率”,单一个体的不确定性,只要个体足够多、样本足够多,就能把不确定性综合掉,得到一个确定性比较强的均值。

这么说是不是有点晕,其实就是通过构建组合,把个股的不确定性变成组合的确定性。

“分散投资”

这是何以广一个非常显著的特点。何以广是一个没有重仓股的基金经理,他的十大重仓股加起来通常达不到30%仓位。

对应“概率”的就是这种分散投资,既然没有确定性,也就没有下重手。从已经披露的季报来看,何以广的行业配置和个股都是很分散的,单个行业配置一般不会超过15%,看好的个股一般也只买2%、3%,会买40-50只个股。何以广不押宝,希望通过组合的整体做出超额收益。

“广度研究”

今年特别流行“深度研究”这个词,仿佛不做深度研究就体现不出基金经理的价值一样。何以广选择的是另一条路,他更注重在研究的广度上下功夫,这也是与他的分散投资相适应的。

别的基金经理在说不断拓展能力圈,何以广直接把30个行业全覆盖了。既然没有确定性,就没必要过分追捧或者冷落部分行业,这个世界有很多变化充满着不确定性,你可以有你的看法,但是最终市场说了算!他的广度研究对于那些不被看好的行业也“不抛弃、不放弃”,效果也不错。

“选股”

在研究的广度之上,何以广注重挖掘各行业基本面最好的公司。何以广很看重个股的基本面,要求公司的内在价值一定是要增长的,并不会因为估值低就投资,也不会参与什么概念的炒作。

何以广选股有两条主线:第一条是业绩持续增长的优秀公司,在业绩加速增长期介入这类公司本身优秀,在业绩加速增长时介入;第二条是逆境反转的公司,业绩出现拐点后介入,这些公司前期可能遇到一定困难,业务转型投入期较大,在进入收获期业绩出现拐点的时候介入。

“纠错”

这是何以广弥补研究深度不够的关键措施,也是他投资方法论闭环的重要一环。

对于持有的股票,动态跟踪,关注公司的业绩有没有“兑现”?股价有没有“兑现”预期,如果有偏差就及时纠错。对于一些股价涨幅超预期的股票,也会减仓或清仓,调入新看好的公司。所以何以广的换手率还是比较高的。

以前柠檬君总感觉摸不透何以广的投资方法,这两年何以广的投资确立理论指导,方法日渐成熟,逻辑自洽,也很清晰。

世界没有确定性,所以不择时;长期业绩要好,短期也不能差;为了短期不能差,就分散投资行业和个股;分散投资做不到深度研究个股,就练广度研究;广度研究的缺陷,靠动态跟踪及时纠错来弥补。

在不确定的世界里,努力实现自己确定好的投资目标。

硬核的业绩 简单列

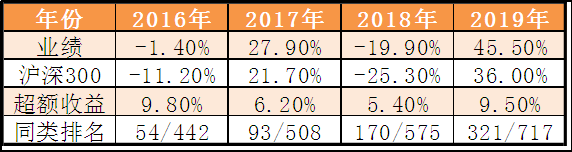

前面说过何以广有一只任职超过5年的基金——长城中小盘(200012),何以广管理前四个完整年度的业绩是这个样子的:

每年的同类排名都在前1/2,年年都有相对沪深300的超额收益。在市场下跌的时候,跌幅相对较小,在市场上涨的时候,也能跟得上市场的表现。这里算是对得上“短期也不会太差”了。

扫二维码 3分钟开户 做好抄底反弹准备