近两个月,上证综指在3200-3400点间盘整震荡。短期看,经济在逐步修复,货币信用环境仍合理充裕,部分板块估值较高,我们预计近期市场维持震荡盘整的概率较大。

中长期来看,我国经济已由高速增长阶段转向高质量发展阶段,逆全球化背景下国家更重视改革和“双循环”,中国新经济发展依赖于产业升级和消费升级,优质的消费股或存在巨大投资机会。

格林基金研究部表示,长期仍看好消费类价值股的投资机会。

历史数据显示,过去20年,我国消费类股票表现良好。自2001年至今,按申万一级行业分类,A股的28个子行业中,涨幅前三的行业分别为食品饮料(涨14.00倍)、家用电器(涨5.97倍)、医药生物(涨5.40倍)。

对比美国和日本股市,我们也看到相似的结论:美国1957-2003年年化收益最高的前20只股票中,有11只来自消费股;日本1992年以来的25年经济衰退期中,年化收益最高的前20只牛股中8只为消费股。

那么问题就来了:比起普遍印象中高端大气的科技行业,为什么长期来看,消费品行业更容易涌现所谓“长期牛股”呢???

我们认为,以上现象主要得益于消费品行业受技术冲击相对较小,而历经时间积累和沉淀,从而形成的深厚品牌壁垒和规模壁垒,能支撑其盈利能力在较为有利的竞争格局下逐步提升。

简而言之,相比需要不断创新迭代的科技公司,部分消费龙头具有深厚的品牌和规模壁垒、相对少量的投入就能获取较高的ROE;同时,产业升级有望带动居民收入水平提升,进而拉动消费升级,消费龙头的盈利能力和成长能力凸显。相比其他国家,我国消费品公司现阶段更充分地享受人口红利,不仅体现在消费品行业巨大的容量上——即14亿消费人口带来巨大的消费市场、占总家庭30%的城镇中产阶层家庭群体的不断扩容,还体现在低费用率、高周转率带来的高ROE上。

自疫情以来,部分中小企业出清,优质龙头企业快速响应,市占率和ROE有所提升,我们认为,其业绩增长有望逐步消化估值,配置价值凸显。

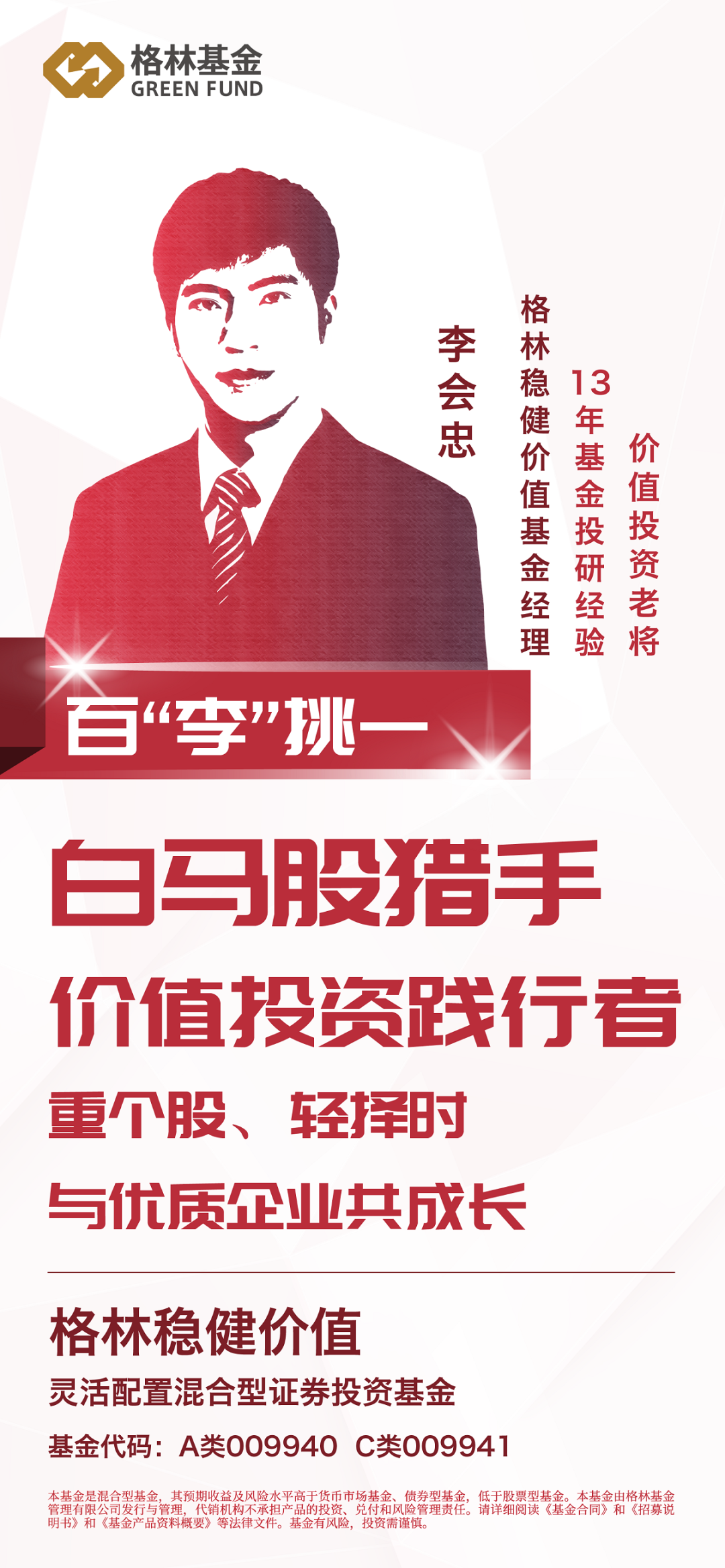

当此市场徘徊震荡之时,格林基金倾力打造【格林稳健价值灵活配置混合基金】,由资深投研老将李会忠挂帅,聚焦核心资产的长期投资价值,布局行业龙头,精选优质个股,坚持中长期收益目标,力争为持有人创造长期稳健且具有市场竞争力的投资回报。

9月24日,格林稳健价值混合基金重磅发售,诚邀您共同关注