原标题:【国海策略】加周期,减消费—2021Q3基金持仓分析

来源:策略研究

核心观点

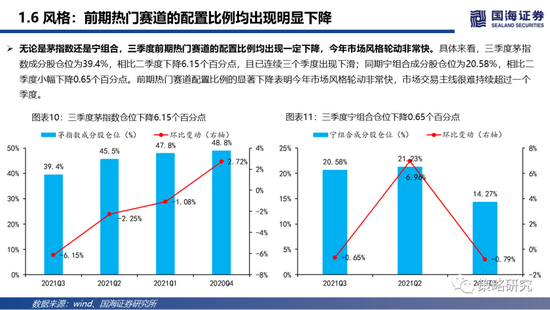

2021年三季度公募基金收益情况落后前两季度,整体仓位小幅回升,方向上加仓周期、减仓消费,风格上更青睐小市值、低估值个股。

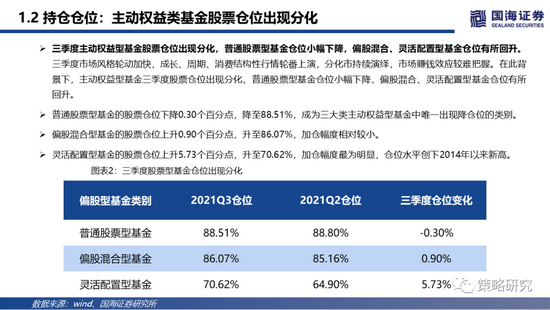

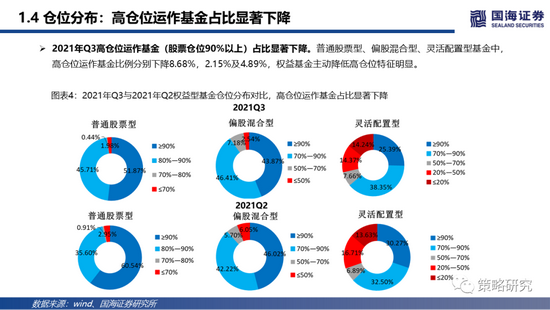

1、2021年三季度权益基金取得负收益,收益情况落后前两季度,整体仓位小幅回升,但高仓位运作基金占比明显下降。三季度市场风格轮动加快,成长、周期、消费结构性行情轮番上演,分化市持续演绎,市场赚钱效应较难把握,在此背景下宽基指数表现不佳,部分未跑赢市场基准。从仓位看,三季度三大类主动权益型基金股票仓位整体小幅回升,但高仓位运作基金占比出现明显下降,权益基金主动降低高仓位特征明显。

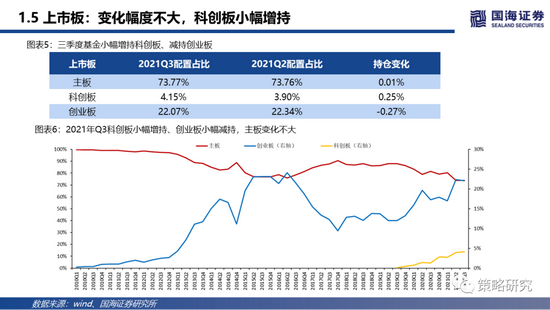

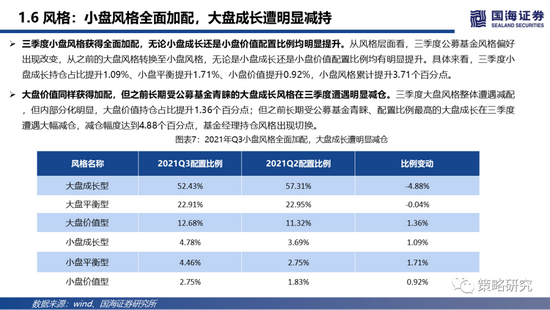

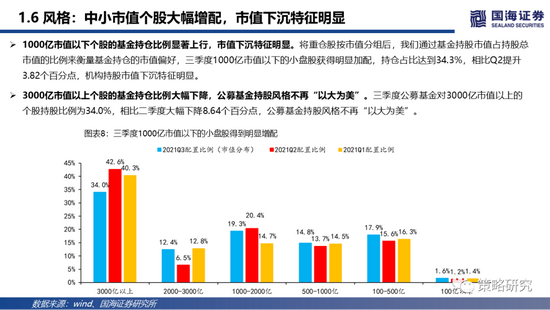

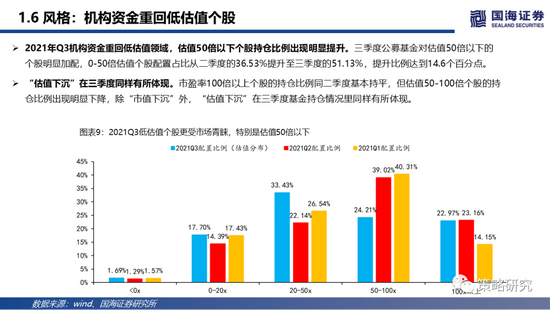

2、风格层面,三季度公募基金加仓小盘,减仓大盘。小盘风格成为三季度基金加仓的主要方向,大盘风格出现分化,大盘价值同样获得加配,但之前长期受公募基金青睐的大盘成长风格在三季度遭遇大幅减仓。上市板层面,三季度创业板小幅减持、科创板小幅增持,主板仓位基本保持稳定。市值层面,三季度1000亿市值以下个股的基金持仓比例大幅上行,市值下沉特征明显,而3000亿市值以上个股的基金持仓比例明显回落,公募基金持股风格不再“以大为美”。估值层面,机构资金重回低估值领域,估值50倍以下个股持仓比例出现较大提升,估值下沉配置思路明显。

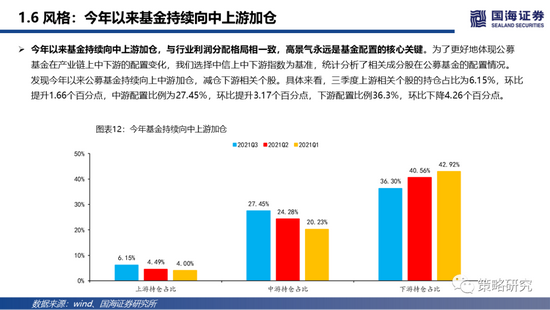

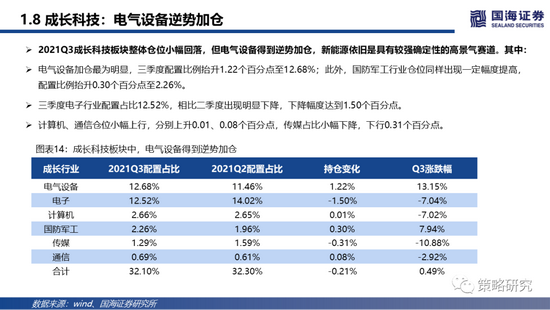

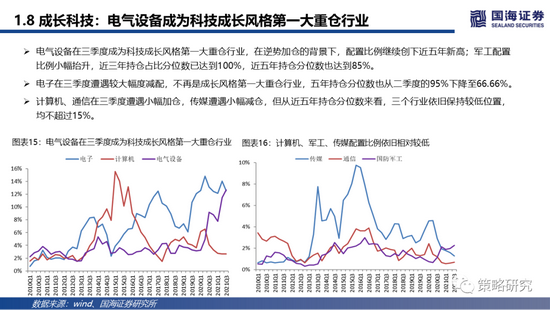

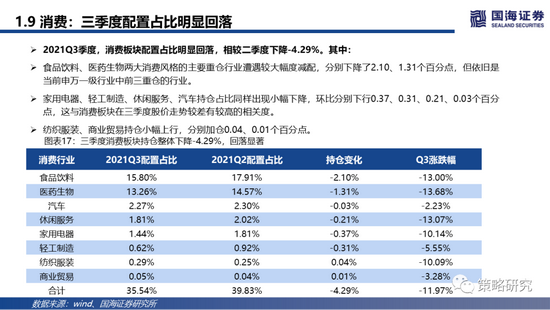

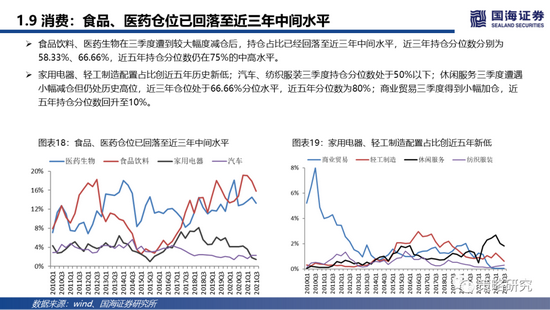

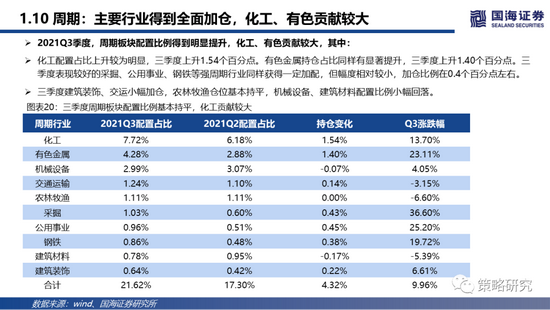

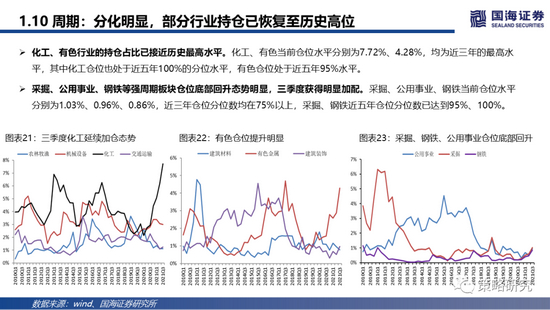

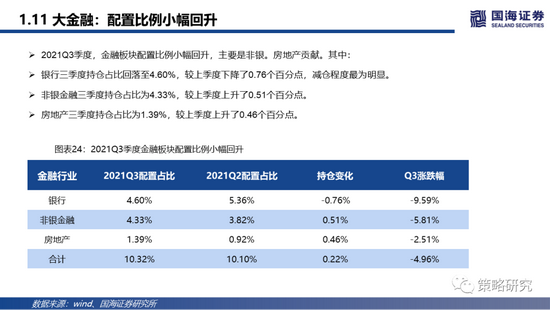

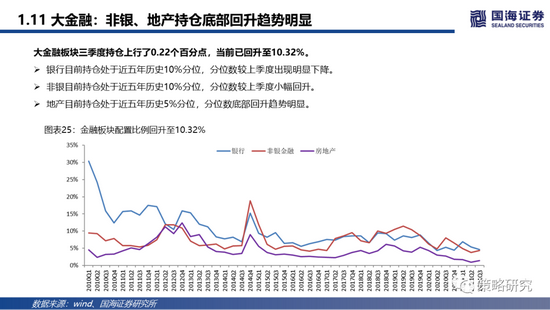

3、今年以来公募基金持续向中上游加仓,三季度周期板块获得明显加配,消费遭遇较大减持,成长、金融配置比例基本持平。三季度基金大幅加仓周期板块,主要由化工、有色贡献,采掘、公用事业、钢铁等强周期板块同样获得一定加配。金融板块配置比例小幅回暖,非银金融、房地产仓位实现触底回升。成长板块持仓占比小幅下行,但电气设备得到逆势加仓,新能源依旧是具有较强确定性的赛道。消费遭遇较大减持,主要是受食品饮料、医药生物两大重仓行业遭遇较大幅度减配拖累。总的来看,今年以来公募基金持续向中上游加仓,与行业利润分配格局相一致,高景气永远是基金配置的核心关键。

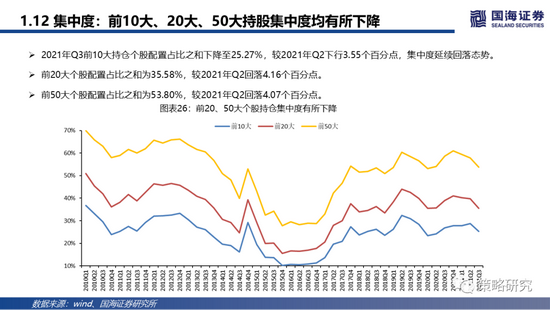

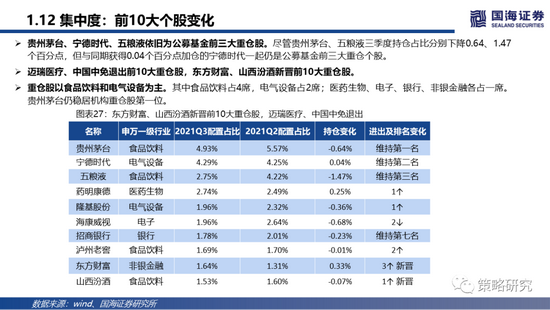

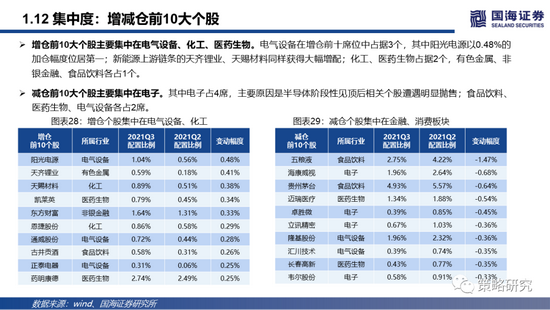

4、持股集中度明显回落,前10大、前20大、50大个股集中度均有明显下降。增仓前10大个股主要集中在电气设备、化工、医药生物,其中阳光电源加仓幅度位居第一,新能源上游链条的天齐锂业、天赐材料同样获得大幅增配。减仓前10大个股主要集中在电子,主要原因是半导体阶段性见顶后相关个股遭遇集中抛售,而白酒同样遭遇较大减持。

风险提示:样本数据不足以代表整体水平、基于自我认知划分与市场的偏差、数据处理统计方法存在误差、10月后市场行情快速变化导致持仓与目前有较大差异等。

正文如下