上海证券报

对于很多投资者来说,最难受的事情,莫过于牛市还亏钱。

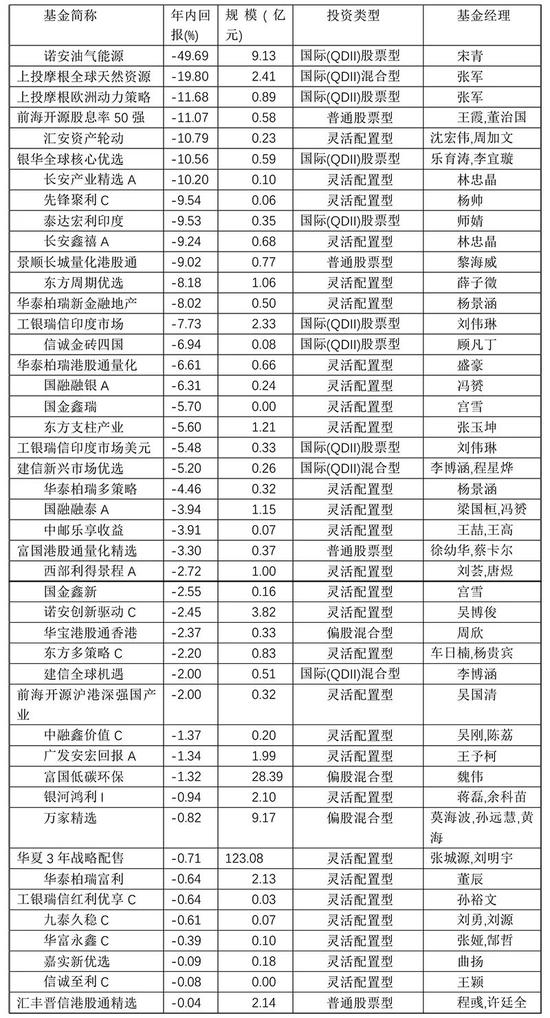

公募基金在2019年高歌猛进之后,今年依然表现抢眼。截至9月底,在4000余只主动偏股型基金中,近6成年内收益超过20%,年内收益超过30%的基金也多达1700只,更有500多只基金年内收益超过50%,最牛的广发高端制造A的年内回报为95.68%。

不过,对于下面基金投资者来说,公募牛却与他们无缘。

通过对上述基金分析可以看出,今年亏钱的基金,可以分为三种类型:

一是上游资源类的QDII基金,尤其是和油气相关的基金产品,诺安油气能源今年净值几乎腰斩,上投摩根全球天然资源年内净值下跌20%。另外,印度市场表现欠佳,与之相关的QDII基金业绩落后。

二是重仓低估值的基金。由于今年是资金向优质龙头股集中,不少医药、科技、消费龙头股,估值不断抬升,与之相对应的是,低估值板块的银行、地产等,很多公司看上去估值不高,但是遭遇低估值陷阱,估值越便宜股价跌的越多。

从上述基金持仓情况看,部分港股通基金表现欠佳,前海开源港股通股息率50强、景顺长城量化港股通等基金,年内均下跌10%左右。

从今年的市场表现看,过去多年表现优异的部分传统白马蓝筹股表现欠佳,拖累了很多基金的业绩,尤其是重仓格力电器、中国平安、招商银行的基金,今年前三季度,格力电器下跌17.1%,中国平安下跌8.25%,招商银行年内也是下跌的。工商银行、农业银行、建设银行等国有大型银行股价今年前三季度跌幅均为10个点左右。

三是追求稳定回报的类固收基金产品,原本是想依靠债券增厚收益的,没想到受债券市场调整影响,并没有赚到钱。持有的低估值股票表现不佳,最终反而亏了钱。以华夏3年战略配售基金为例,今年内其股票仓位几乎都在两成以内,仅持有邮储银行、京沪高铁、中国广核和中国通号四只股票,但今年以来的表现均很差。

从上述基金的规模情况看,业绩欠佳对规模影响很大,不少基金都变成了迷你基金。

对于投资者来说,选择投资的方向至关重要。在今年初随便买入任何一只医药主题基金,年内回报就会高达五六十个点的收益,疫情来了医药股必然收益的逻辑也至为顺畅,仅仅凭借常识就可以获得。

扫二维码 3分钟开户 稳抓股市回调良机!