蚂蚁集团来了!10月29日!立即开户为申购做好准备!【立即上车做股东,享开户福利!】

来源:REITs行业研究

来源:时刻头条

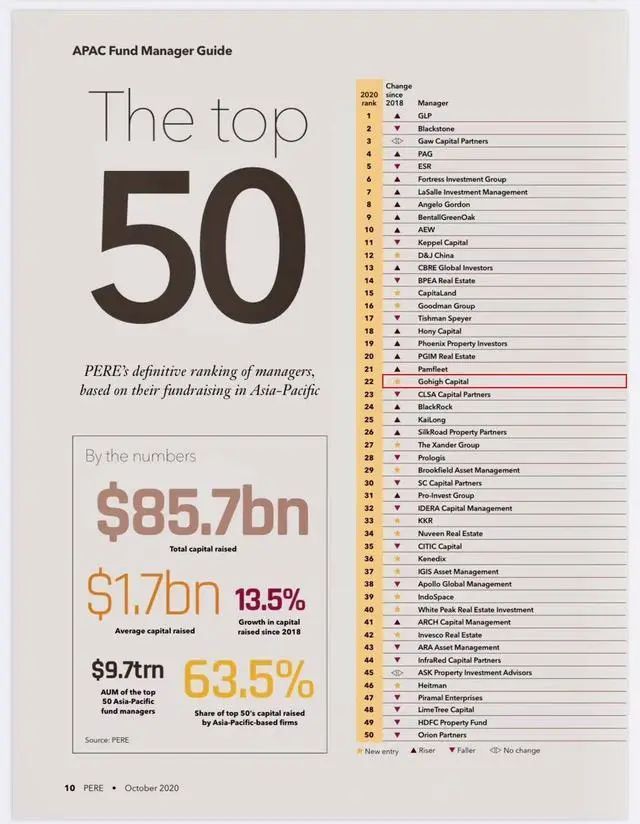

国际不动产基金评选权威机构PERE近日发布亚太区基金50强榜单,高和资本作为一家中国本土,专注城市更新领域的投资机构,首次参评即与黑石、凯德等国际知名投资机构一同入围,位列第二十二位,系国内排名最高的独立不动产基金。

PERE(Private Equity Real Estate)是追踪全球不动产私募基金的募资、投资和收益表现及各类行业消息的行业媒体,总部位于纽约,其每年会根据过去五年机构综合表现向全球范围内的不动产私募机构发布PERE100排名。这一排名在行业内具有很高的权威性和影响力,是对全球不动产私募机构全年表现的一次全面评估。

其亚太区不动产基金管理人榜单专注于评选50家在亚太地区领先的不动产私募基金管理人,依据过去五年中结束募资的封闭式投资产品的募资总额,对基金管理人进行排名。

该排名以标准严苛著称,只统计入榜机构过去五年中基于股本资金的募集规模和存量资产管理规模,以此为唯一依据评价投资机构专业能力与管理水平,做出排名。

依靠国际主权基金、养老基金、保险的支持,相当长一段时间内该榜单由外资管理人所占据,能够入局的内资管理人寥寥无几。然而,中国专业机构厚积薄发开始登上舞台。

依赖自身专业能力,高和资本成为排名最高的内资独立基金,与铁狮门、KKR、黑岩等众多老牌外资基金并驾齐驱。

与一般以财务投资为主的基金管理公司不同,高和资本一直聚焦于中国城市更新领域的主动投资,擅长大型复杂项目,历经20宗主动管理项目锤炼出卓越的资管运营能力。同时,高和资本还是国内公募REITs和证券化市场的重要推动者和开拓者之一。

雄关漫道,从头跨越。就中国不动产市场的容量而言,中国不动产资产管理远没有达到其应有的规模。在周期震荡、公募REITs即将广泛试行,保险等机构加大配置三大要素推动下,不动产资产管理大浪潮在中国也许才刚刚开始。长期主义者终将脱颖而出。

延伸阅读丨高和资本执行合伙人周以升:基础设施公募REITs适合中长期投资

高和资本执行合伙人周以升此前接受中国证券报记者采访表示,预计市场化程度较高、收益评价逻辑清晰的仓储物流、园区项目,以及经济发达地区的特许收费权类项目有望拔得试点头筹,成为首批基础设施公募REITs底层项目。对于个人投资者来说,基础设施公募REITs适合中长期投资。

中国证券报:什么样的项目有望成为首批项目?

周以升:中国基础设施公募REITs的试点项目范围,在4月30日发改委和证监会联合发布的《关于推进基础设施领域不动产投资信托基金(REITs)试点相关工作的通知》以及8月3日发布《国家发展改革委办公厅关于做好基础设施领域不动产投资信托基金(REITs)试点项目申报工作的通知》(发改办投资〔2020〕586号)中均有表述。概述而言,首批试点项目需具有位于重点区域、属于重点行业、项目优质、管理团队优质等特征。

目前初步申报的项目集中在物流仓储、产业园区和高速公路、污水处理等特许经营收费权类项目。考虑到发行市场的反馈是首批试点项目落地成功与否的重要评判标准,预计市场化程度较高、收益评价逻辑清晰的仓储物流、园区项目,以及经济发达地区的特许收费权类项目有望拔得试点头筹。

中国证券报:新交所上市的吉宝数据中心REIT 上市以来收益可观,预计中国的基础实施公募REITs总收益怎样?

周以升:吉宝数据中心REIT于2014年12月在新交所上市,上市之后积极拓展,几乎每年都有新增收购,投资组合覆盖亚太和欧洲市场,可能是近几年新交所最活跃的REIT。

根据戴德梁行2019年亚洲市场REITs报告披露的信息,吉宝数据中心REIT上市以来收益率和股价持续表现优异,体现了资本市场对该产品的高度认可。其发展路径是本次国内基础设施REITs试点希望能复制和实现的。

具体而言,2015年年初至2019年三季度末,吉宝数据中心平均派息率5.1%,综合收益率约60%,简单折算上市以来综合年化收益率约16%。

考虑到数据中心正处于行业发展的快速增长期,是所有基础设施业态中成长性最高的一个业态,而境内基础设施公募REITs试点中数据中心项目只是其中的一个细分领域,更大量的项目还是传统领域的基础设施项目,因此数据中心REIT收益水平不能代表基础设施REIT收益整体状况。

不过,就数据中心公募REITs而言,中国的数据中心市场增长较快,一线城市和环一线城市的数据中心项目如果打包成REITs上市,海外市场的相关REITs指标是具备一定的参考性的,

例如,综合收益中,派息收益具一定的参考价值。资本利得收益则需要具体问题具体分析。

中国证券报:个人投资者如何参与基础设施公募REITs投资?

周以升:基础设施公募REITs与其它基础设施类金融产品相比,最大的比较优势就是投资门槛低和信息披露高度透明。

按照现行规则安排,本次基础设施公募REITs的产品形式为封闭式上市可交易公募基金。个人投资人参与路径与购买LOF基金产品路径类似:场内认购直接通过证券账户办理,场外认购通过基金销售机构申请办理。

由于基础设施公募REITs产品封闭运作,且封闭期较长或者可能没有明确到期日,因此个人投资者如后续想要退出,将主要通过二级市场出售实现退出,如果想要增持,也是通过二级市场买入;也可以通过参与基础设施公募REITs存续期间开放扩募来增持。

总体而言,基础设施公募REITs可穿越周期波动、为中等风险、中等收益的产品,它有稳定的派息,亦有内生运营提升和外延扩张收购带来的价值增长,所以比较适合风险偏好中性的投资人作为大类资产予以投资配置。

它虽然在发行和交易机制上与股票非常相似,但是由于底层的经营波动性短期内不会特别大,而资产价值的增长性如果没有外部环境突变影响(比如信息技术更迭和疫情影响带来的数据中心市场爆发式增长)也是一个预期性相对较好的变量,加上个人投资者的持有比例在试点初期预计不会太高,因此预计交易活跃度不会像股票类证券那么高。

不过,根据海外REITs市场表现数据,拉长周期看,权益型REITs收益均值还是可以超越股票大盘的。因此,对个人投资者来说,基础设施公募REITs适合中长期投资配置。

【声明】本文所载信息来源被认为是可靠的,但不代表REITs行业研究立场,REITs行业研究亦不保证其准确性或完整性。本文仅供参考之用,并不构成投资建议,REITs行业研究对任何人因使用本文内容而造成的任何后果不承担任何法律责任。