蚂蚁集团来了!10月29日!立即开户为申购做好准备!【立即上车做股东,享开户福利!】

在之前的两篇文章中,我们分析了北向资金如何在A股筛选优质行业、优秀公司,不过,光知道“什么好”还不够,还要“拿得住”,因为历史证明,频繁短线交易导致亏损的概率更高,而长期复利带来的回报则是惊人的。

北向资金持仓连续性

我们在长期投资策略跟踪和大量研究统计工作的基础上发现,当北向资金重仓一个行业和一些龙头公司的时候,往往是长期持有并持续加仓,持仓周期是以年计的。例如,根据规定所有外资持股比例不得超过单一股票总股本的30%,随着互联互通开通以来持续买入,今年有几只医药、消费类个股被北向资金买到了上限,这就是其长期持有并持续加仓导致的结果。

我们统计北向资金的前十大持仓股发现,2017年以来,北向资金的重仓股相对稳定,调仓也是以渐变的形式进行,这保证了策略风格的一致性和连续性。

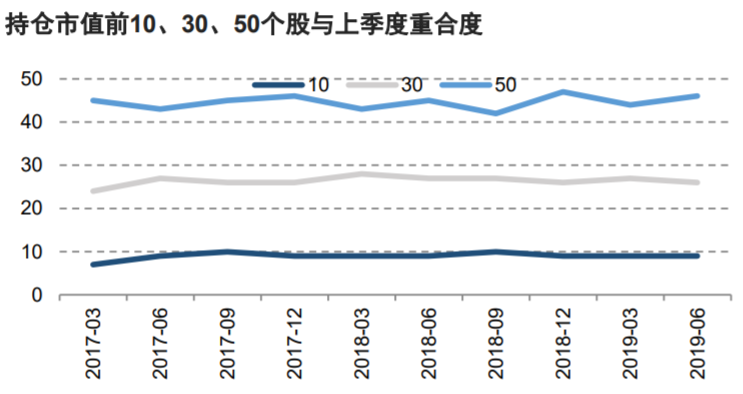

上图反映了北向资金持仓的连续性,我们考察其每个季度持仓最大的前110、30、50只个股与上期的重合度(2017.3-2019.6),可以发现北向资金主要是配置型资金,持仓较为稳定,重仓股的变化不大。

北向资金持仓稳定性

换手率是反映持仓稳定性的一个重要指标,它表征了机构是否会持续持有这些公司,亦或是进行频繁调整。数据显示,整个北向资金代表的外资投资者,2017-2019年的年换手率大部分都是在100%以下,而A股投资者的平均年换手率都是在200%以上,这也反映出北向资金是“长期主义者”。

整体来看,北向资金具备“长期持股”和“价值投资”的行为特征,更加看重长线逻辑。过去几年宣布投资A股的国际资管巨头,多为基本面选股机构,且多为长线投资者,并不会频繁换手,仅会在月度或季度审视后对部分安全边际下降的个股、板块进行调仓;多数主权基金、养老基金的风格则更着眼长线,其出发点往往看好经济发展及核心资产,因此更倾向于长期集中持有部分核心A股。

此外,北向资金大多是全球配置思维,A股往往只是其全球投资组合中的一部分,单只股票的仓位占比就更小了,所以只要这些股票仍拥有足够的竞争优势和安全边际,北向资金就不会为之频繁交易。

爱因斯坦曾感叹说:“复利是世界上第八大奇迹”。截至2019年末,北向资金前15大重仓股中,有10只是沪股通股票,沪股通自2014年11月17日启动,在5年多时间内,这10只股票平均涨幅为371.50%;另有5只是深股通股票,深股通自2016年12月5日启动,在3年多时间内,这5只股票平均涨幅为138.58%。可见,通过长期持股,北向资金获得了相当丰厚的复利回报。

当前,“长期投资”、“价值投资”已是海外机构的主流投资思路,也已在日韩等新兴市场证实了是可行的投资方式,并为其创造了可观收益。从北向资金在A股的做法来看,亦是类似,他们赚的既有“行业配置”和“优质公司”的钱,也有“长期持股”的钱。这三方面的融合,造就了北向资金靓丽的投资业绩。

对于普通投资者来说,由于是用闲钱做投资,没有时间限制,更适合做赢面更大的长期投资,北向资金的选股方式和长期理念就更有借鉴价值。

不过,如今北向资金每天流进流出的新闻随处可见,似乎与其“长期持股”相矛盾。这是因为,北向资金里面分为配置型资金和交易型资金,两者的风格有所不同。在下一篇文章中,我们将分析如何区分这两种类型的资金,并找出其中最值得借鉴的对象。

声明及风险提示:证券市场价格因受到宏观和微观经济因素、国家政策、市场变动、行业和个股业绩变化、投资者风险收益偏好和交易制度等各种因素的影响而引起波动,将对基金的收益水平产生潜在波动的风险。投资人购买基金时候应详细阅读该基金的基金合同、招募说明书及基金产品资料概要等法律文件,了解基金基本情况,及时关注本公司官网发布的产品风险等级及适当性匹配意见。由于各销售机构采取的风险评级方法不同,导致适当性匹配意见可能不一致,提请投资者在购买基金时要根据各销售机构的规则进行匹配检验。基金法律文件中关于基金风险收益特征与产品风险等级因参考因素不同而存在表述差异,风险评级行为不改变基金的实质性风险收益特征,投资者应结合自身投资目的、期限、风险偏好、风险承受能力审慎决策并承担相应投资风险。基金管理人承诺以诚实信用、勤勉尽职的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。我国基金运营时间短,不能反映股市发展所有阶段。基金的过往业绩不预示其未来表现,基金管理人管理的其他基金的业绩和其投资人员取得的过往业绩并不预示其未来表现,也不构成基金业绩表现的保证。基金有风险,投资需谨慎。

扫二维码 3分钟开户 紧抓股市暴涨行情!