记者 格林

基金君从一位投资人处获悉,今年电力、能源大热,美国一家对冲基金旗下产品年内收益超过200%,位列某三方平台宏观策略组收益榜首,同期收益完胜很多大名鼎鼎的宏观对冲基金巨头。

当然,这只基金只专注电力和能源,与投资全球市场、多资产类别的宏观策略不具可比性。

风水轮流转,去年油价跌到负值,曾令能源基金“跌到心痛”,如今却是柳暗花明又一村。

年内收益超200%

这家注册于美国德克萨斯州奥斯汀的对冲基金,专门做电能、能源相关行业的投资。你可能认为这样单一概念、板块押注的方式不靠谱,但是,这家机构认为,电能、能源内部有很多的品种可以交易,只交易这些品种也能做到充分分散风险。

来自投资人的信息显示,这家名为e360 power的对冲基金设立于2009年,旗舰基金“e360 power旗舰基金”设立于2011年。今年基金表现非常亮眼。10月单月基金收益达18.12。2021年前10个月收益则高达200.72%。过去三年的平均年化收益率为87.92%。

目前,e360 power的管理规模约2亿美元,是一家小型的对冲基金。

10个月超过200%的收益是怎么获得的?

据了解e360 power 这家公司交易电能、天然气和相关的能源期货、期权合约。尤其值得一提的是电能,这是一类非常特殊的商品。在美国,投资者可在金融市场交易电能。由于电能不能储存,电能的供需必须时刻平衡。这对交易电能提出了很高的要求。尽管监管机构鼓励市场机构参与电能交易,但是由于这项交易的技术难度比较大,它天然就屏蔽掉了低阶玩家。此外,要交易电能,机构也需要向监管机构证明其有实施交易的能力。这种安排下,电能交易就成了一个相对小众而不太容易拥挤的交易。

目前美国市场甚至没有ETF或者商品指数的成份包含电能。从某种意义上来说,这家对冲基金能提供与一般的CTA产品或者标普500指数相关度非常低的收益。

你可能会问,这么小众的交易,为什么这家基金就能做,而且今年做得还不错?

这是因为这家基金的两位联合创始人都从交易电能出身。其中一位曾在一家专门交易能源的投资机构任电能交易平台的联合负责人。另一位是同一家公司的电能交易部门的负责人。

那么,这只基金究竟是怎么做的呢?

对冲基金的合伙人James Shrewsbury介绍,它主要通过交易期限较长的电能期货、期权合约。因为,长期限的电能合约流动性交差,一般投资者不太喜欢。但是近期美国的极端天气、以及市场担心亚洲市场的电能短缺。这些因素影响下,合约的价格极速飙升。天然气和电力价格已经有所上涨。这是在持续低迷了很久之后发生的。因为最近一些年,美国页岩气产量持续增加,压制了对天然气的需求。但是近期天然气供应难以增加,经济重启对化石燃料的需求提升,电能方面美国发电越来越依赖可再生能源。但可再生能源难以不间断地发电。这些因素影响下,美国的电能和天然气价格已经大幅提升。

美油气ETF年内收益也超200%

经过了去年的负油价,今年油气ETF绝地反击。

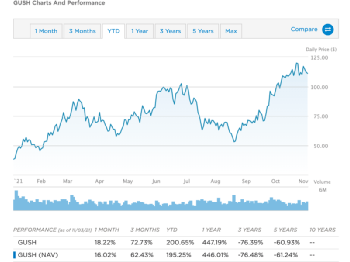

基金君了解到,美国上市的一只油气ETF(代码:GUSH)今年年内收益已经超过200%。这只油气ETF使用两倍杠杆,管理人为知名的另类ETF供应商Direxion。这只ETF最新规模9.26亿美元。油气价格高歌猛进,加上这只基金还使用2倍杠杆,ETF收益可观也可理解。过去12个月,这只ETF的收益更是高达447.19%。

看到这里,是不是很羡慕?如果我们能买到这只ETF是不是很爽?其实也未必,这只ETF过去三年还是亏损的。即便买到了,没踩准时点也赚不到钱。不是大赚就是大亏,成也杠杆,败也杠杆。

人弃我取,英国知名对冲基金赚翻天

英国对冲基金Odey资产管理创始人Crispin Odey 来源:官网

今年在能源上赚到大钱的对冲基金还有Odey 资产管理。

据媒体报道,来自英国的知名对冲基金Odey 资产管理旗下的“欧洲基金”今年年内净值已翻倍。数据显示,Odey资产管理最新管理规模约40亿美元。

Odey资产管理获得如此优异的业绩的秘诀是买入被华尔街主流资管机构抛弃的“脏”能源。所谓的“脏”能源是指按照机构的ESG投资标准,没有办法进入机构投资组合的能源公司。被主流资管机构抛弃之后,这些公司股票价格非常低。但今年油气大涨,股价获得了充分表现的机会。

Odey资产管理创始人Crispin Odey 认为盲目抛弃“脏”能源的投资机构将丰厚的收益扔在桌上拂袖而去。

Odey认为传统的能源行业需要转型。如果被资本抛弃,它们无法盈利,就无法实现转型。一味追捧新能源又会导致新能源相关股票价格“升上天”,同时压制了传统能源产能,令传统能源出现供不应求的局面。他认为盲目抛弃传统能源的“做法”非常蠢。

能源基金大赚,或许会引发思考:ESG投资是否需要完全抛弃传统能源。当然,对冲基金除了给投资人带去回报也需要注重社会责任。不过,怎么才是践行社会责任最好的方式,却是值得思考的问题。